澳洲寿险业陷多事之秋 中国险资入澳还是个好主意吗?

进入“多事之秋”的澳洲寿险业,最近给媒体与市场提供了不少谈资。最新曝出的一件事是澳洲第二大银行西太银行(Westpac)遭遇的集体诉讼案。原告声称,西太银行将一些寿险产品经过包装,通过银行理财顾问高价出售,有“坑害”银行客户之嫌。

这并非四大银行头一次遇到类似麻烦。去年有客户指控联邦银行(CBA)的寿险公司CommInsure未能履行对患病客户的保险索赔义务,此后CommInsure受到公众和政治上的严厉审查。CBA是澳洲的第五大寿险供应商,近几年保费和保险业务出现下滑。

德勤今年早些时候的报告表明,CBA没有任何“系统性”问题,但CBA不再留恋其寿险业务。《澳华财经在线》此前曾报道,今年9月,CBA以38亿澳元的价格将寿险业务出售给了香港友邦集团。(详见《友邦38亿收购联邦银行寿险业务 成澳新最大寿险公司》)

几乎在同一时间,传出了中国太平人寿的高管在悉尼与安保集团(AMP)低调商谈收购安保集团寿险业务的消息。

分析人士指出,太平人寿的投资业绩压力,是推动其海外收购的最主要动因。而眼下,澳洲各大银行和金融机构正急于剥离利润率下降的寿险业务。目前尚不清楚交易最终能否达成,并且要最终取决于监管部门是否放行。

波士顿咨询公司Cerulli Associates在近期的一份报告中指出,“由于中国保险公司日益需要在本国市场以外获得更好的回报,预计会有更多投资流向海外,低利率环境正不可避免地对它们的投资收入产生影响,将迫使保险商以更高效率部署资产,实现回报来源多元化,包括海外来源。”

中国险资已表露对澳洲寿险业务的兴趣,不过,布局正在苦熬多事之秋的澳洲寿险业,还是个好主意吗?

三大挑战

澳洲寿险业在过去四年中保持了12%的稳定增长率,但利润率却从2010年的15%下降到2015年的9%。

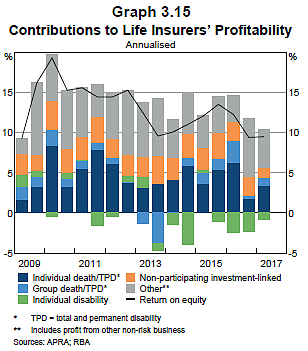

据澳央行最新发布的《金融稳定报告》,由于死亡率和残疾率有所下降,前些年的大量资产减记也未再现,寿险公司的盈利能力已趋于稳定,但总的来看,ROE仍然很低。这主要由于结构性问题,包括某些险种如个人残疾收入保障险(DII)赔付较高,反映出定价方面长期存在缺陷、产品定义过于宽泛等问题。

图中黑色折线为澳洲寿险业年化ROE(图表来源:RBA)

普华永道今年发布的一份关于澳洲寿险业的报告,列举了这个曾经利润率可观的行业正面临前所未有的三大挑战。

首先,澳大利亚人寿保险行业的客户群呈现了两个明显特点:老年客户数量增加;以及“科技达人”客户,特别是千禧一代的数量增加。

从2012年到2025年,预计65岁以上的澳大利亚人数将从320万增加到490万。到2050年,澳大利亚人口的50%以上将超过40岁,另外20%为65岁以上的人口。另一方面,千禧一代的重要性日益增加。他们已经是劳动人口中最大的人口群体之一,到2025年将占全球劳动力的75%。他们受过高等教育,深切关注社会影响,习惯于在线交易,并期望大多数交易是高品质的网上服务。

这两种趋势意味着,保险公司必须慎重考虑他们所针对的客户: 重点关注65岁以上的细分市场,例如,需要设计量身定制的产品,以满足老龄人口的需求。另一方面,针对千禧人群的高品质网上服务需求做出改变——从长远来看可能会降低持续运营成本,但前期需要大量的投资来增加基础设施。

第二大挑战是信任问题。最近的普华永道调查显示,澳大利亚客户对自己管理财务的能力有很高的信心。同一调查发现,澳人普遍了解人寿保险的必要性。78%的澳人认为人寿保险是重要的,但只有42%的人认为,他们的寿险公司可提供及时保障。

整体来看,澳洲人的寿险保障不足。人寿保险费占国内生产总值的比例远远小于其它发达国家(例如,比瑞典小1.5倍,比日本小2倍)。调查显示,其中的部分原因是消费者对寿险产品缺乏信任及产品较为复杂。

第三大挑战是金融监管干预水平不断提高。潜在的变革包括人寿保险产品制定标准条款,设置销售佣金上限等。

金融服务理事会的“人寿保险守则”旨在提高保险公司的服务水平,以增加对行业的信任和信心,同时鼓励寿险产品的透明度。该守则已于2016年10月生效,过渡期到2017年6月。

普华永道认为,这些变化可能对寿险行业现有业务模式产生直接影响,特别是在分销和收入来源方面。每个寿险公司必须决定如何回应新的行业守则。

其它的挑战还包括新科技的冲击、外国保险公司的竞争、宏观经济波动等。

“在这些冲击之下,寿险业的资本回报率有可能从现在的13%下降至10%左右。一些保险公司运营者有可能将资本重新分配到利润更高的资产中去,例如资产和财富管理或海外。”报告中说,“我们已经看到值得警惕的迹象,标准普尔最近将Colonial、OnePath Life和Westpac Life的长期评级从AA-降至A +,这表明标普认为这些寿险提供商与母公司的战略关系要弱于从前。”

笑到最后非易事

据统计,今年上半年,中国的59家非上市寿险公司ROE排名前十的公司分别为:中德安联、大都会人寿、信诚人寿、汇丰人寿、交银康联、国华人寿、泰康人寿、合众人寿、前海人寿和恒大人寿,其数据依次为20.7%、12.5%、11.1%、8.9%、8.4%、8.2%、6.1%、6.1%、5.8%、5.1%。

即使如普华永道估算的那样,澳洲寿险业的资本回报率从现在的13%下调至10%左右,与国内寿险业的ROE相比,仍属于较高的水平。这就不难解释为何中资对澳洲寿险业务表现出的浓厚兴趣。

所以接下来的问题是,如果中资以并购方式切入到澳洲市场,同样会面临上述挑战的情况下,什么样的“玩家”最有可能笑到最后?

无疑,新的人口变化趋势、信任问题、监管水平的提升、外来同行的竞争、技术和创新……这些挑战都意味着澳洲寿险公司的盈利能力承压更大,一些小寿险公司会被迫出局。

普华永道的报告强调,对于那些能够继续生存的公司来说,至关重要的是建立和维系客户的信任。金融监管会越来越严格,监管机构除了紧盯金融风险,还会比以前更关注保险公司的市场行为。这反过来又会导致保险公司的合规成本增加。

过去5年来,澳洲保险零售业务增长了约8%,随着顾问人数下降,销售合规水平的上升,整体市场饱和,未来增长速度将逐渐放缓,最主要的增长将来自创新领域。

“那些围绕客户解决方案进行创新的人,以及与政策制定者和第三方供应商合作共同创造独特价值的人将获得客户的一致好评。”普华永道说。

显然,决定打入澳洲市场的中资保险公司必须明白,他们需要深入思考新的“玩法”,这不仅是因为澳洲是个有别于中国、有着另一种文化的市场,还因为纵向来看,澳洲的寿险业正在进入一个新的拐点。

普华永道认为,在业务安排和与客户接触方面,寿险公司将需要更多的新科技手段,需要更多地重视市场分析,和勤于管理整个业务。他们需要重新思考市场分析和组织文化在管理风险方面的作用,以及如何采取措施去努力重建与客户和市场的信任。

这是很高的要求,却是未来在这个市场中胜出所必备的能力。

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询专业人士。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64