A股“拆雷”!(组图)

今年以来随着A股持续下跌,股票质押风险逐渐暴露,成为当今中国经济里最急迫的风险之一。

只有拆了“股票质押”这颗雷,A股或许才能找到底部。

针对上市公司存在的股权质押以及资金压力,地方政府、地方国资、银保监会、银行业等多路“拆雷”行动纷纷开始。

周五,A股三大股指集体收涨,创业板收涨近4%,沪指收创近两个半月最大单日涨幅。

01

股票质押风险逐渐暴露

Wind数据显示,截止10月17日,两市共有2422家上市公司大股东存在股权质押未解押,占全部A股的68.2%;质押总股数5984.73亿股,较2018年初总质押4197.03亿股出现增长,质押股数占A股市场总股本略低于10%;市场最新质押总市值为3.95万亿元,较年初4.57万亿缩水近14%。其中,两市共约600只个股股价低于相关股东质押的平仓线。

质押人多为上市公司大股东。在当前融资偏紧的情势下,手中可补仓的资产或资金并不多,平仓被迫成为主要解决手段。

据不完全统计,9月以来,已有华录百纳、雏鹰农牧、华谊嘉信、华业资本、全新好等至少16家上市公司发布股东质押股份触及平仓线、被动平仓或股票被强制卖出的风险提示公告。其中,合力泰、未名医药等8家上市公司的控股股东股份部分被强制平仓。

“强平”无论是大宗交易还是二级市场减持,都给股市增加了大量抛压。因此,很多上市公司与大股东的股权质押进入了“质押——濒临爆仓——补仓——再次濒临爆仓”的死循环。而且,2018年四季度至2019年一季度,将是股权质押到期规模的高峰期。

这令市场不禁担忧股市是否会上演“多米诺骨牌”效应,股权质押风险这个“堰塞湖”是否会令2015年7月初和2016年1月的连续跌停是否会出现。

02

A股“拆雷”路线图浮现

针对上市公司存在的股权质押以及资金压力,地方政府、地方国资、银保监会、银行业等多路“拆雷”行动纷纷开始。

地方政府率先展开行动。其中,深圳市政府动静最大,有消息称其斥资数百亿“输血”化解上市公司股票质押风险,并设立了专项工作组,已筛出逾20家深圳本地股。

除了深圳之外,顺德、杭州等也都在加快行动。顺德市酝酿出台缓解当地上市公司股权质押风险的方案,拟安排专项资金,从债权和股权两个方面入手,降低当地上市公司股票质押风险,改善上市公司流动性。根据初步方案,支持方案的核心内容也是通过融资支持、债权收购、股权收购等方式,向上市公司或实际控制人提供流动性支持化解平仓困难。

杭州也在酝酿支持辖区上市公司方案。有消息称,杭州的计划方案,操作模式与深圳类似,即通过成立类似专项基金的方式运作。然后给辖区内的境内民营上市公司,主要通过两种方式救济:低息乃至无息贷款给上市公司;国有资本直接持股。但到目前方案尚未正式成文。

18日还有中证报消息称,北京海淀成立规模达百亿的纾困基金,帮扶上市公司,化解股权质押风险。在此基础上,北京市政府有意再配1-2倍的资金给予支持。北京其他辖区也有望复制这一模式。

地方国资也纷纷出手“接盘”上市公司,化解股权质押风险。目前,包括深圳在内,已有上海、山东、福建、四川、河南等十余个省市的地方国资接手本地民营上市公司股权,提供流动性支持。与深圳略有不同,四川、河南、北京等地的国资入股、控股民营上市公司,大多通过产业资本进行,是否存在统一安排尚未可知,但部分国资入股的上市公司注册地与相关国资均在同一行政区之内。换言之,部分国资“拆雷”、救援的对象,以本地上市公司为主。数据显示,已有约50家民营上市公司宣布获得国有资本入股接盘,10月以来就有合力泰、易见股份、雷科防务、英唐智控等数家。

同时,国务院副总理刘鹤,央行行长易纲,银保监会主席郭树清,证监会主席刘士余19日同日接受媒体专访,就稳定股市预期发声,并宣布多重利好举措。

易纲力挺股市,称当前估值与基本面形成反差,将推进民企股权融资支持计划。

郭树清提出三项举措维稳股市,将稳妥处理股权质押风险,允许保险资金设立专项产品参与化解上市公司股票质押流动性风险,不纳入权益投资比例监管。

刘士余提出六大措施提振市场信心,将鼓励各类基金帮助上市公司纾解股票质押困境。

刘鹤表示,中国股市的调整和出清,正为股市长期健康发展创造出好的投资机会。将高度重视中小微企业当前面临的暂时困难,提高中小微企业和民营经济自身能力。

本月12日,证监会还发布公告表示,上市公司发行股份购买资产同时募集配套资金,所募资金可以用于支付本次并购交易中的现金对价,支付本次并购交易税费、人员安置费用等并购整合费用和投入标的资产在建项目建设,也可以用于补充上市公司和标的资产流动资金、偿还债务。募集配套资金用于补充公司流动资金、偿还债务的比例不应超过交易作价的25%;或者不超过募集配套资金总额的50%。

分析认为,这意味着增发用于补充流动性或是偿还债务被重新放开,有利于缓解目前状况下,较为困难的中小上市公司的流动性。

除此之外,银行业也在积极行动对接民营企业,提供更便利的资金借贷。据券商中国,工商银行近日与全国23家大型民营企业对接签署“总对总”合作协议,以及与部分民企签署债转股合作框架协议。工银投资为债转股实施机构,“总对总”指的是工行总行级别合作客户。据了解,合作可能涉及资金借贷便利,价格享受优惠。

03

最实质性的救援力量:国资“接盘”驰援A股

在众多“拆雷”力量中,国资的入场当属对市场最实质性的救援。

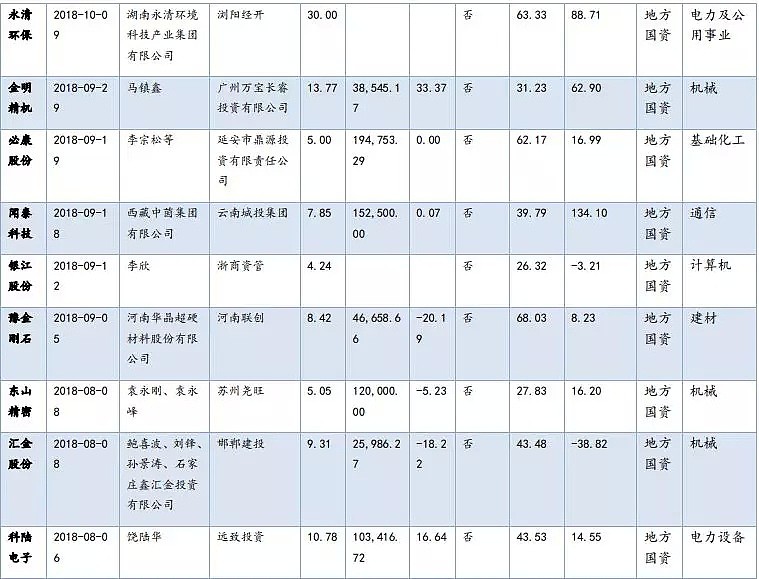

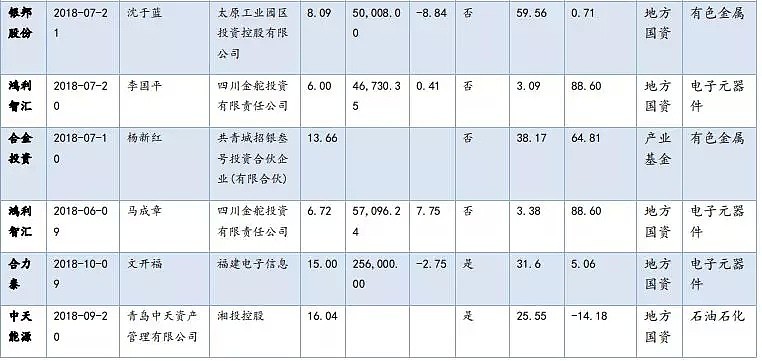

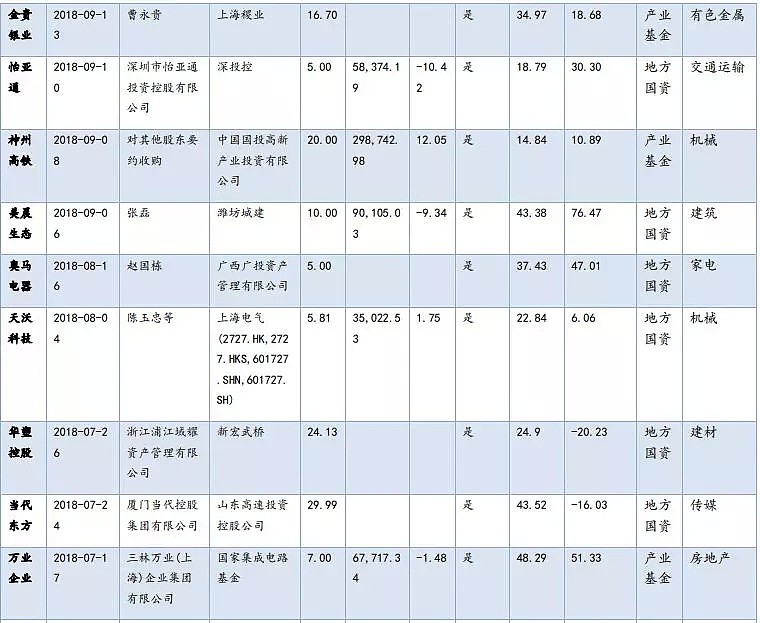

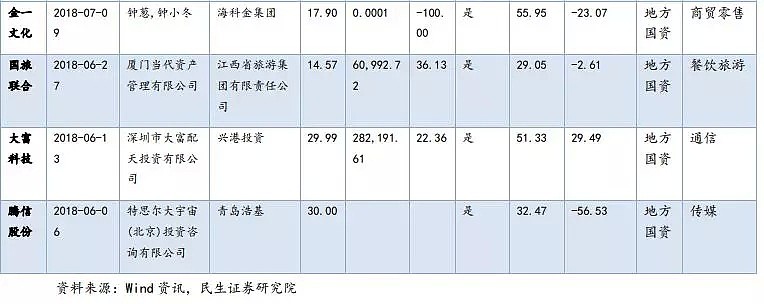

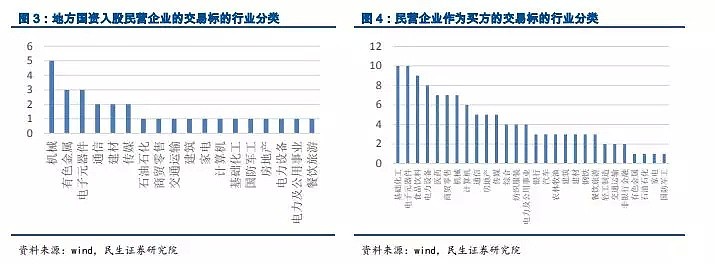

根据中国并购库的统计,今年6月以来,共发生29起国资入股民营企业的案例。在民生证券分析师杨柳发布国资入股民营企业交易分析报告中,对6月份至今的国资拆雷情况整理如下:

由此看出,在国资入股民营企业的案例中,机械、有色金属和电子元器件行业为交易频次较高的行业,地方国资和中央产业基金为国资入股民营企业最活跃的交易买方。

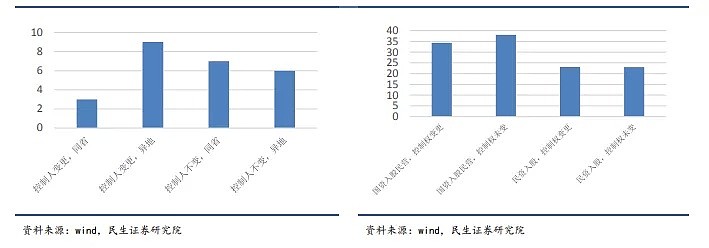

报告指出,地方国资收购本地民营上市公司主要目的是化解股权质押风险,尤其是同地区收购。同省并购中的标的公司股权质押比例更高,国资入股民营企业的交易标的股权质押比例高于民营企业作为买方的交易,其中控制权变化的国资入股交易中,股价距离估算平仓线较控制权未发生变化的交易更近。

由此看出,国资入股民营企业的交易与股权质押的比例有关。根据民生证券分析师测算,国资入股民营企业的交易中,股权质押比例平均为36.11%,其中控制权发生变更者为34.33%,未发生变更者为38.03%。 而民营企业作为买方的交易中,股权质押比例为23.07%,控制权发生与未发生变更者质押率几乎相同。可见国资入股民营企业的交易与股权质押比例较高密切相关。

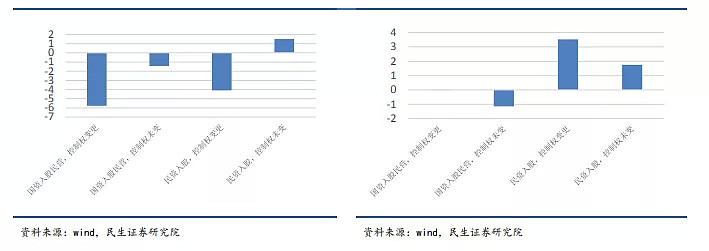

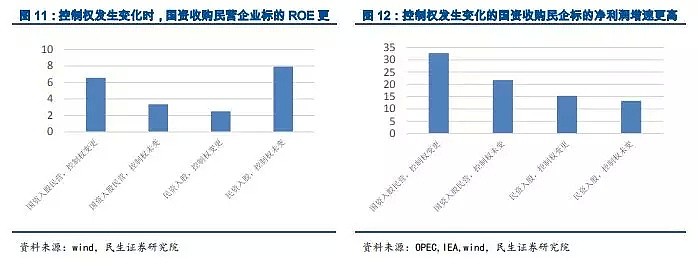

再来看国资入股的对象可以发现,国资收购民营上市公司前,标的公司表现较差。在国资收购民营企业公告后,标的公司市场表现虽然同样较差,但其中控制权发生变化的案例标的公司表现相对较好。由此可以看出,国资的收购有所成效。

正如路透社报道称,国资平台此次行动并不是纯粹当一个“救世主”。报告研究发现,国资取得控制权的那些标的民营公司,普遍基本面较好、估值较低。

鉴于国资平台的考核硬标准之一就是国有资产不能有重大损失,国资平台出手救助也是有选择的,那些主业没有竞争力或沉疴难起的上市公司,国资平台肯定不会搭手。

04

质押警报能解除吗?

分析普遍认为,目前的股票质押风险确实很大,但目前来看,即便是跌破平仓线的股票,银行、券商等各相关方也不会通过强制平仓来加剧风险,而是会适度放宽限度缓释风险,或通过协助寻找整体承接股权的主体,或与质权人进行磋商,通过采取追加保证金、质押物,或者提前回购部分股票收益权等措施化解质押风险,协商解决问题。

证券日报还评论称,政府在此时及时出手不仅可以增强市场信心,而且对稳定市场预期也有积极作用,令股权质押风险总体可控。当前,随着市场的持续调整,一些质押率比较高的企业已开始出现了潜在风险,这些基本都是以往存续的项目,当时办理时质押率较高。目前,真正有平仓风险的股票并不多。

天风证券副总裁翟晨曦13日在中国财富管理50人论坛上表示,全球风险资产受流动性回撤影响将剧烈波动,甚至进入大的下行通道。中国股票市场已提前释放较大风险,但当前需完成股票质押系统性风险的解除才能找到市场底部。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64