只盯着手机出货量,你不可能找到小米底部大涨20%背后的核心逻辑......

01

综述:智能硬件生产商的长周期逆袭

展望未来五年,IOT再造手机业务、海外再造小米、硬件数据变现能力远超预期,将构成小米向上弹性的三大核心逻辑。小米能否进入千亿美金俱乐部,几乎取决于以雷军为核心的管理层对这艘已经破浪前行的国际巨舰的驾驭能力。

(1)IOT再造手机业务

小米被理所当然的贴上“卖手机”的标签,手机出货量的波动一直影响着投资者对这家公司发展前景的预期。然而,小米的IOT业务自2016年起连续三年复合增速接近100%,2018年预计达到400-500亿人民币的营收规模,相当于手机业务的三分之一。

见智分析模型(微信添加“hellojianzhi”获取)预测,即使在谨慎假设下,IOT业务营收规模也将在未来几年接近手机业务规模,IOT业务线几乎肯定再造手机业务线。

当我们把手机业务和IOT业务对毛利润的贡献趋势放在一起比较时,这两张图会告诉你对手机业务的过分关注已经无法帮助你洞察这家公司未来五年的成长轨迹:

上面两张图显示,2017年,小米手机业务对其整体业务的利润贡献度触及高峰,展望未来五年,无论是谨慎预期还是乐观预期,其趋势都是一路下滑。相反的,IOT业务的毛利润贡献度则在一路上行。

(2)海外再造小米

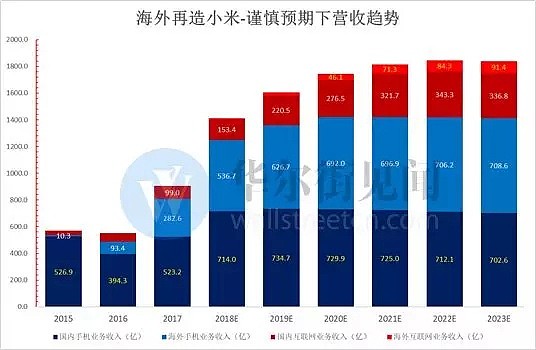

在包括BAT在内的一众国内科技巨头中,小米可能是唯一一家以极快的速度推进国际化、海外收入规模及占比以最快速度上升的公司。由于小米公开资料没有关于IOT业务关于国内和海外拆分的相关指引,见智分析模型仅预测手机业务和互联网业务。

手机业务:无论是在谨慎预期还是在乐观预期下,小米的海外手机业务都将达到国内业务同等量级的营收规模。

互联网业务:长期看,在谨慎预期下,小米的海外互联网业务营收达到国内业务的至少1/3,在乐观预期下,海外互联网业务营收接近国内相关业务的1/2。

见智倾向于认为,小米的IOT业务与手机业务类似,在未来海外销售和国内销售平分秋色。

综合而言,小米将成为一家海外业务占极高比例的国际化公司。

(3)硬件数据(手机+IOT)变现能力远超预期

在过去20年波澜壮阔的互联网发展历程中,整个资本市场见证了“轻资产模式”带给投资者夸张的回报,硬件生产商作为重资产业态,因其偏低的销售利润率和没有任何优势的净资产回报率而无法获得估值溢价。整个资本市场的认知惯性一直延续至今,并深刻的影响着小米的估值水平。

然而,以苹果、华为、小米为核心的手机制造商正在深刻的引领商业模式的变革:它们通过硬件销售形成的天然用户壁垒,正在“卡住”整个互联网应用分发的“咽喉”,APP商店则成为第一个体系化的变现路径。

与华为不同,小米在IOT领域走的最远。电视、音响、手环以及未来的空调、冰箱,如果小米能在未来十年全面打通消费者的硬件使用全场景,它将手握着比百度、腾讯等纯线上公司更加全面和丰富的用户行为数据。

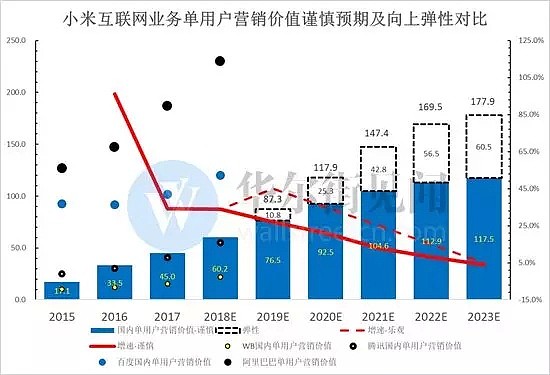

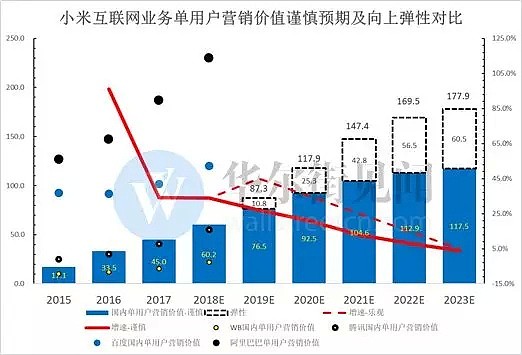

当我们观察这张图表时,我们发现在营销领域,小米的单用户营销价值已经和腾讯同行。百度以搜索引擎的精准识别、阿里以体系化的用户消费数据走在营销变现的最前沿。

展望未来,如果消费端IOT场景蓬勃发展,小米又能占据有利位置,则其营销价值的向上弹性的大逻辑基本可以确定。

(4)独特的价值创造过程:智能硬件生产商的长周期逆袭

小米是硬件公司还是互联网公司?这个讨论并不重要。估值的问题最终都需交给股东投入所对应的利润创造能力来决定。

硬件公司的低估值本质上是由重资产及此类资产产生的实际收益不具备边际扩张性所决定的。当我们回顾硬件公司的商业史时,硬件公司基本靠每卖出一个产品所对应的固定比例利润来创造股东价值。高毛利、高增长获得高估值,低毛利,低成长,只能长期获得低PE水平。

在过去的五年,小米几乎引领了智能硬件生产商的商业模式变革,用极低的净利率来建立起硬件超高销售量的商业壁垒,在实现用户的规模化后,通过增值服务来进一步变现。手机的高频使用、深度交互属性,帮助苹果、华为、小米等智能硬件公司在每卖出一部手机后能进一步获得持续收入。

展望未来五年,智能硬件生产商的长周期逆袭趋势将继续强化。见智分析模型显示,无论是在谨慎预期下,还是在乐观预期下,小米的毛利润构成趋势均呈现着同一个结果:来自互联网营销和增值服务的毛利润贡献度越来越大,从2017年的不足40%扩张到未来接近60%。

02

手机业务:告别大起大落,向上弹性由出货量市占率提升决定

市场高度关注小米手机业务出货量,见智在业务分析模型(微信添加“hellojianzhi”获取)支持下,对小米手机业务的观点如下:

(1)市场的忧虑来自不稳定的历史数据

市场对2016年小米手机业务的滑铁卢记忆犹新,担心历史在未来会重演。2016年,小米国内手机出货量下滑36%,虽然海外高速增长,但整体出货量增速依然下跌16.7%。小米在2017年则“大翻盘”,并在2018年同样高增长的时刻选择IPO。这会是为了冲刺IPO的一次出货量狂飙么?

“历史深处的忧虑”和全球手机市场的寒冬叠加(最近两个季度,全球手机出货量负增长),同时,华为市占率的提升叠加OPPO、VIVO极强的线下销售,资本市场对小米手机出货量的未来预期在极速冷却。

然而,资本市场可能忽略了三个关键的变化:

第一,小米已经建立起规模庞大的线下销售体系,这与2016年不可同日而语。线下线上双线销售,极大的提升了小米销售端的稳定性;

第二,小米在“性价比”优势的加持下,迅速进入国际市场,在印度获得领先优势后,有步骤的进入欧洲市场,为海外扩张奠定基础;

第三,单台手机的平均销售价格一直在上升,这部分的抵消了销售量下滑的压力,即使出货量失速,销售金额仍有望保持增长。

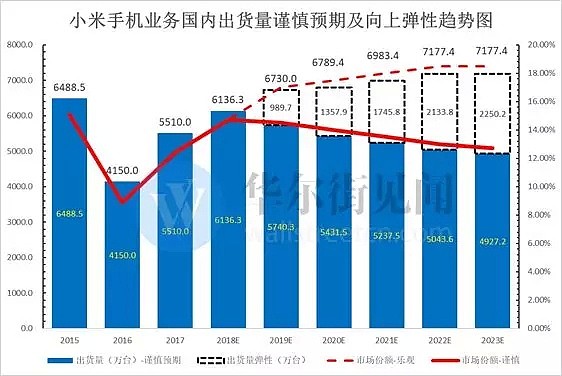

见智分析模型对小米手机出货量增速的未来预期如下:

见智认为,即使在悲观假设下,小米手机业务也将呈现出体系化的市场地位所带来的业务稳定性。

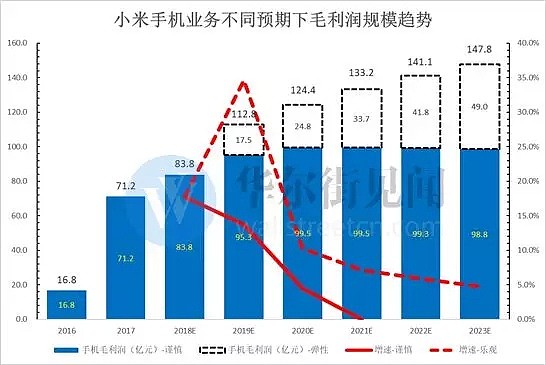

(2)市场高估了出货量的波动对毛利润的影响

2017年,手机业务几乎贡献了接近一半的毛利润,市场对手机业务的关注度来自“时点记忆”,然而,见智分析模型(微信添加“hellojianzhi”获取)显示,小米手机业务对整体业务的贡献度呈现逐年下滑趋势,展望未来,市场应将更多的关注点放在IOT和互联网。

在《危险的二季度跳跃考验小米的安全边际》一文中,我们清晰的指出:小米手机出货量的极致悲观预期对毛利润的影响非常轻微,整体影响不足2%!如果往下看,小米的出货量波动已经不再影响估值水平。

向上看,即使小米依靠推出更多“激动人心”的手机产品,市占率呈现上升,手机业务对毛利润的波动也非常有限。

但是,市占率的上升将直接拉起来MIUI用户护城河,对互联网服务的变现能力至关重要。这将是形成小米谨慎预期和向上弹性的关键变量之一。我们将在互联网部分详细论述。

(3)手机业务的长期向上弹性:出货量市占率的攀升

综合考虑市场竞争态势及小米在手机业务领域的优势和劣势,见智在业务分析模型中,做了谨慎假设和乐观假设两种未来场景。

如上图所示,在谨慎场景中,我们假设小米全球出货量占比在未来两年稍有提升后维持不变,国内出货量占比则在和华为、OPPO、VIVO的竞争中处于微弱劣势,不断下滑。

在乐观场景中,我们假设小米国内出货量占比逐步提升,从2018年的14.73%提升至2023的18.5%,最终弱于华为,但强于OPPO、VIVO。海外业务同样保持稳步提升,最终全球出货量占比从2018年的9.15%提升至2023年的12.7%,成为全球手机制造商中举足轻重的力量。

在上述核心假设下,我们获得的小米手机业务两组关键指标如下:(限于篇幅,下列图表不再做详细解读)

*手机出货量绝对值及增速趋势

*手机业务毛利润规模趋势

IOT业务:告别对手机导流的依赖,关键品类扩张决定向上弹性

IOT及生活消费品业务是小米营收增长最快的业务,但它同时具备低毛利、低净利的属性。见智在业务分析模型支持下,对小米手机业务的观点如下:

(1)关键品类扩张决定向上弹性

2017年-2018年,是小米IOT业务取得高速发展的两年,2018年的收入规模基本达到手机业务的30%,IOT再造手机业务的趋势非常明显。

据公开数据,在IOT领域,以电视为核心的关键品类占据销售额的约40%。展望未来,以冰箱、空调为核心的家电产品倍受期待。

市场对小米关键品类扩张能力充满质疑,这种质疑与小米电视在多年前发布时并无本质区别。我们的理解,性价比和友好的场景体验,是小米产品的核心竞争力。

我们不可能指望一家公司既能做到极高性价比,又能做到核心技术优势。如果我们降低对技术能力的苛刻要求,则小米在一定时间内复制出像电视一样“感动人心”的其他关键品类并非难事。

(2)米粉的新趋势:IOT产品与手机的关联度持续降低

在小米的财务报表中,有一个特别的指标:每一部手机的IOT产品销售额。这个指标的存在,似乎意图进一步强化消费者的来源及转化路径:手机扮演着关键的入口。

然而,真实的商业场景正在发生变化:随着小米线下体验店的增加,米粉不再仅仅是手机粉,越来越多的消费者在不拥有手机的同时,购买很多小米IOT产品。我们认为,这一趋势仍将不断强化,小米似乎也没有太大必要不断强调手机的中心地位。

(3)IOT业务毛利润贡献能力持续提升

下面两张图表展示的是在”IOT再造手机业务”的指引下,谨慎预期和乐观预期所对应的毛利润规模、增速及对整体毛利润的贡献度趋势。

04

互联网业务:数据价值极具独特性 智能营销任重道远

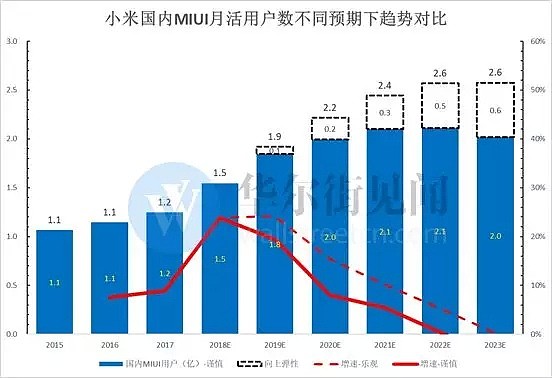

(1)全球3.5-5亿!庞大的MIUI用户帝国

纵观苹果、华为、小米等巨头激烈竞争的整个智能硬件市场,每家公司庞大的智能硬件使用人口形成了天然的用户分割。见智分析模式显示,从谨慎预期到乐观预期,小米在未来五年都有可能实现3.5-5亿的全球MIUI用户规模,国内和海外几乎各占一半。

(2)数据营销潜力可能被严重低估,尚需商业验证

传统互联网正在被手机生产商扼住流量的咽喉:除微信、QQ外,几乎每个APP都需要通过手机预装或应用分发来获得客户。手机生产商的营销收入呈现出跳跃性增长的态势。

在《危险的二季度跳跃考验小米的安全边际》一文中,我们分享了这样一张图表:

在过去的三年,是手机硬件商卡住互联网应用分发咽喉要道的三年,每一年的第二季度,是各大互联网公司加大推广以推进全年增长策略的第一个季度。流量竞争导致单用户应用分发广告价值的跃升。

从长期展望,智能硬件公司的营销价值远不仅如此。如果将IOT和手机积累的用户数据打包在一起,这一数据库极具独特价值:理论上,它几乎完全知道每一个用户不同类别的APP访问时长、用户的地理位置及行动轨迹、不同场景下的其他智能硬件使用习惯。除了阿里巴巴,没有哪家公司的用户大数据能与之匹敌。

见智与多位接近华为、小米等营销广告部门的相关投资者进行交流,智能硬件制造商尚没有在法律许可的前提下,使用数据智能来驱动更加精准的营销的商业计划,这将构成未来的长期向上弹性。

智能营销是互联网领域5000亿以上规模的超大变现场景。在过去的10年,以阿里巴巴、百度、腾讯、今日头条、新浪等为代表的互联网巨头几乎分食70%的市场份额。小米财务信息的透明化,让我们看到中国智能硬件生产商的逆袭潜力:

见智传媒分析团队认为,数据挖掘和呈现渠道,是未来智能营销的两大关键。不同于阿里巴巴可以通过旗下淘宝、天猫、支付宝等多款APP推送广告,智能硬件生产商积累的用户数据的独特价值上需要找到合适的呈现路径,这是数据价值被充分挖掘的基础。目前以应用商店为核心的常规APP依然无法承载起这一重任。从这个角度看,小米智能营销任重道远,将持续考验管理团队的战略眼光及布局能力。

(3)互联网业务:夸张的向上弹性!

当我们把用户规模、单用户营销价值、单用户增值服务价值这些关键变量梳理清楚后,小米互联网板块极佳的利润创造能力和夸张的向上弹性即呈现出来:

下面这张图反映的是小米互联网业务对整体业务的毛利润贡献趋势:

这张图告诉我们,2017年全年对应的是互联网业务毛利润贡献能力的低点,无论是谨慎预期还是乐观预期,从2018年起,其对毛利润的贡献将持续稳步提升,最终到达50%-60%的占比。

05

总结:以350亿美金安全边际评估,向上弹性100%+

在完成手机、IOT、互联网三大业务板块分析之后,见智分析模型获得了小米未来五年整体业务的综合性结果,我们总结如下:

从长期发展趋势看,无论是谨慎预期还是乐观预期:

*小米的IOT业务都将和手机业务营收规模并驾齐驱;

*互联网业务营收规模虽然不超过整体营收规模的15%,但毛利润贡献能力将接近60%;

*手机业务对毛利润的贡献在2017年达到峰值后,占比将持续下降,未来五年将下降至不足20%;

在谨慎预期下:

*小米核心业务的息税前经营利润在2019年大概率超过100亿元,长期将接近300亿元;

在乐观预期下:

*小米核心业务的息税前经营利润长期有望达到600亿元;

在估值部分:

见智分析模型显示,从绝对估值的角度,小米估值的安全边际不低于300亿美元,长期向上弹性则超过700亿美元。

下面是整体业务从营收到经营利润的十张图表。

06

与不确定性同行

小米是一家有着远大愿景的明星公司,展望未来五年,它的成长由“IOT再造手机业务”、”海外再造小米”、“硬件数据变现能力远超预期”这三大气势磅礴的预期所指引,在这三大关键趋势的背后,则是智能硬件生产商掀起的持续十年之久的商业模式长周期逆袭,小米选对了赛道。

从中短期看,小米面临国内华为、OPPO、VIVO的激烈竞争,也和其它巨头一样面临宏观环境对其增长的挑战,选对了赛道并不必然表示能持续成长。小米的未来依然面临着不确定性:

(1)IOT业务如何通过品类扩张保持持续增长?

(2)手机业务能否在行业出货量的寒流中实现市占率的提升?

(3)互联网业务能否短期实现“二季度跳跃”,长期培育起高效的营销路径?

以当前小米400亿美金左右估值(包含期权池)为参照点,其2019年对应PE值为25-30之间,肯定不贵,但也并不算便宜:向下有空间,向上有弹性,长期向上弹性超过中短期向下空间,这可能是小米在当下资本市场的坐标。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64