超百年一遇!昆州大洪水,如何影响你的投资和养老金?

昆士兰洪水期间,布里斯班郊区的街道,图/ABC

当全球的关注力都集中在俄乌冲突之际,澳大利亚东部沿海地区,则在经受着百年一遇的巨大洪涝灾害。

3月9日下午,总理莫里森不得不宣布“澳大利亚进入国家紧急状态”。之后,许多在澳华人也接到了来自中国亲朋的“慰问”信息。

截至当天,东部沿海地区洪涝灾害已导致20人死亡。昆士兰州和新南威尔士州有8万多个家庭饱受水患的侵袭。

其中,又以昆士兰东南部灾情更为严重。

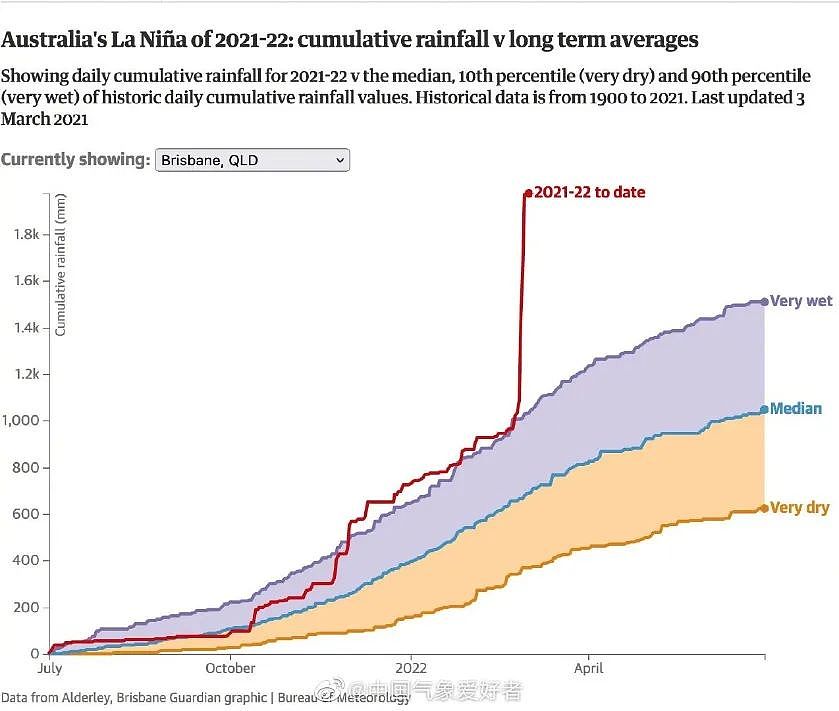

上图为昆州今年(红线)与历史平均降水量(1900年以来)的对比图,从2月底开始,降水量“原地起飞”,这与去年袭击中国郑州地区,并导致重大人员伤亡和财产损失的特大暴雨非常类似。

昆州首府布里斯班在3天时间内所下的雨,就达到了年平均降水量的80%,尽管从单日降水量来看,这并不是该市有记录以来最高的,但从1841年至今,这是第一次有记录的连续3天下了这么多雨,几乎是近两百年一遇了。

此前昆州州长Annastacia Palaszczuk曾估计,洪水损失总额可能高达10-12亿澳元。

Annastacia Palaszczuk听取洪灾简报,图/brisbane times

而经过进一步评估后,财长Cameron Dick本周表示,昆州的经济损失可能会高达25亿澳元,因为有大量道路和其他基础设施需要重建。

本次洪灾可能影响0.25%的昆州国民生产总值(GDP)。

光是这些数字恐怕很难让人有具体的概念。

博满澳财首席执行官高松谕指出,如果分析昆士兰本身的经济结构就会发现,这场水灾不仅将打击当地和全澳的经济增长,还将影响全世界农作物和矿业生产出口、资产价格,甚至个人的股票投资和养老金回报都可能受到影响。

为什么受伤的总是昆士兰?

实际上,去年由联合国牵头建立的气候变化专门委员会(后简称:IPCC)发布的报告,就曾经给澳大利亚“诊断”过:作为大型“岛国”,澳大利亚、尤其是当地的东部沿海地,将首当其冲受到气候变化的影响。

比如根据报告,人类自工业化(1850-1900年)以来,全球升温约1.1摄氏度,但在澳大利亚,气温升高则达到1.4摄氏度;其相对海平面升幅,也已高于全球平均水平。

这些因素都导致澳大利亚东部沿海地区更容易爆发暴雨、洪水等灾害问题。

特别是昆士兰,经常会被太平洋厄尔尼诺(导致太平洋东部和中部的热带海洋水温异常变暖)和印度洋偶极子(导致印度尼西亚和澳大利亚西北部之间的海面温度异常升高)两种气候现象“夹击”,爆发洪涝灾害的可能性更高。

经济第三名的“逆袭”:

疫情让州际移民大增

尽管常年饱受水患,昆州的地区发展也似乎永远在新州和维州的阴影下,可谓“千年老三”。但是昆士兰仍是澳大利亚经济重要的组成部分,并在疫情当中显示出较强的弹性和潜力。

昆士兰不仅有将在2032年举办奥运会的首府布里斯班,澳大利亚人最爱的度假胜地黄金海岸,更有大量重要的矿区和农业种植基地。

昆士兰Sandy Camp种植的高粱作物

这个州的“冷知识”还有:许多澳大利亚科技巨头和ASX 100公司的总部都位于昆士兰。

2021年昆士兰的经济恢复情况较好,整体经济增长速度到达3.25%,高于市场预期水平。

州政府的2021-22财年财政赤字为14.9亿澳元,远低于预测的水平。本来预计将在2024-25年实现财政盈余。财政健康水平仅次于西澳,远远好于新州和维州。

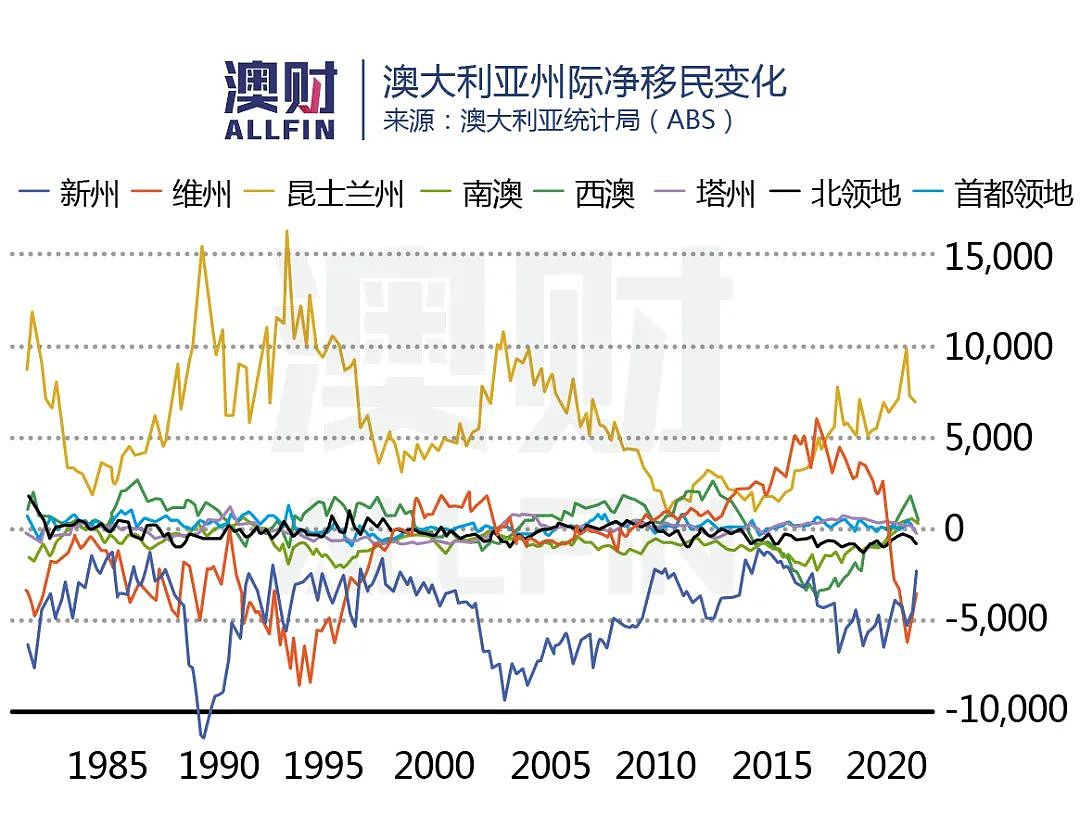

此外,由于昆士兰在疫情中表现较好,也导致大量新州和维州的民众移居昆士兰。

数据显示,截至2021年6月,昆士兰的净州际移民增长3万人,达到近20年来的最高水平。这远远超过其他州和领地。排名第二的西澳净流入4592人,其次是澳首府领地(851人)和南澳(704人)。

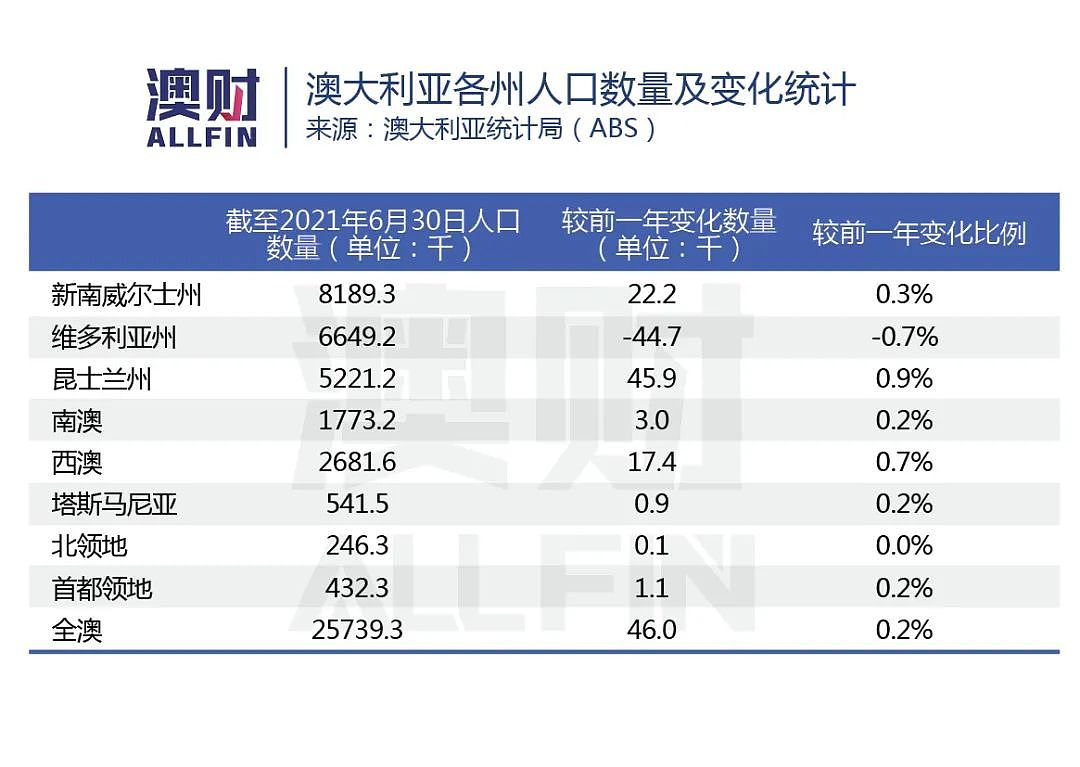

到目前为止,昆士兰的总人口超过520万,虽然和新州(近819万)、维州(665万)仍有一定距离,但远超西澳。而且年增长0.9%,稳坐人口增长全国第一大省位置。

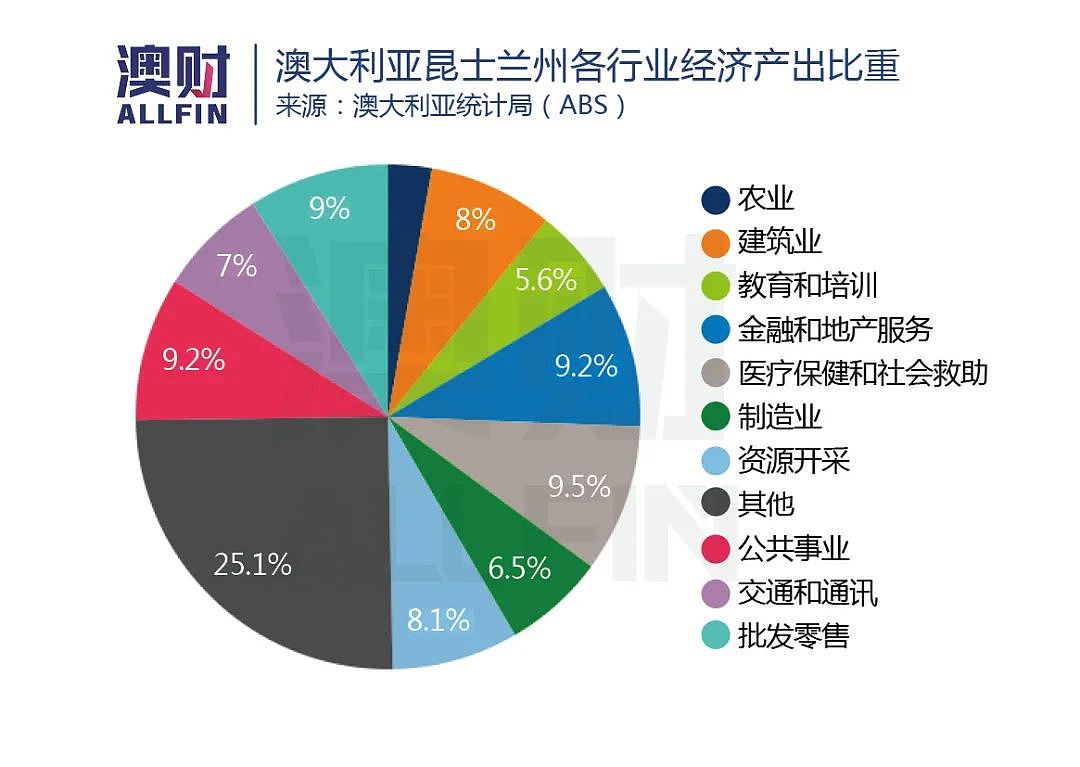

从整体经济组成看来,昆士兰的行业版图可以说是澳大利亚的一个缩影:

服务行业较为发达,医疗健康、金融和房地产、公共事业、批发零售等行业均占据经济9%左右的体量;

出口强劲,农业(占比25.1%)和自然资源(尤其能源的生产,占比8.1%)开采为州经济发展带来了基础的动能。

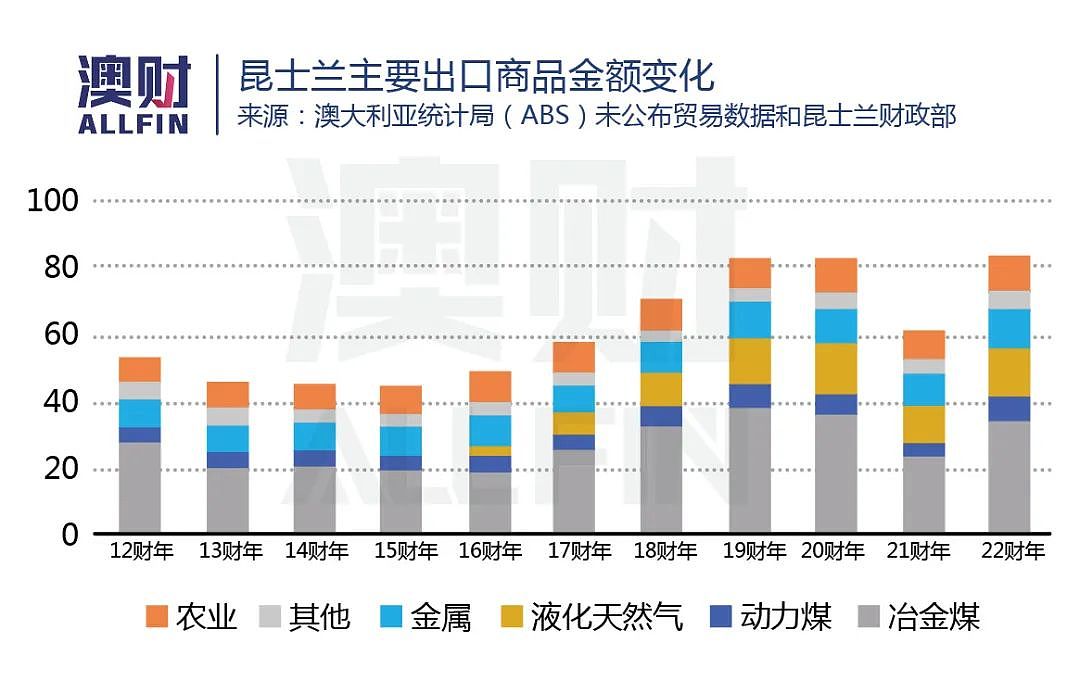

昆士兰拥有良好自然资源,尤其是煤炭和铝土矿储量丰富且品位高。全球最大的矿业公司必和必拓(BHP)旗下主要的煤矿就位于昆士兰。

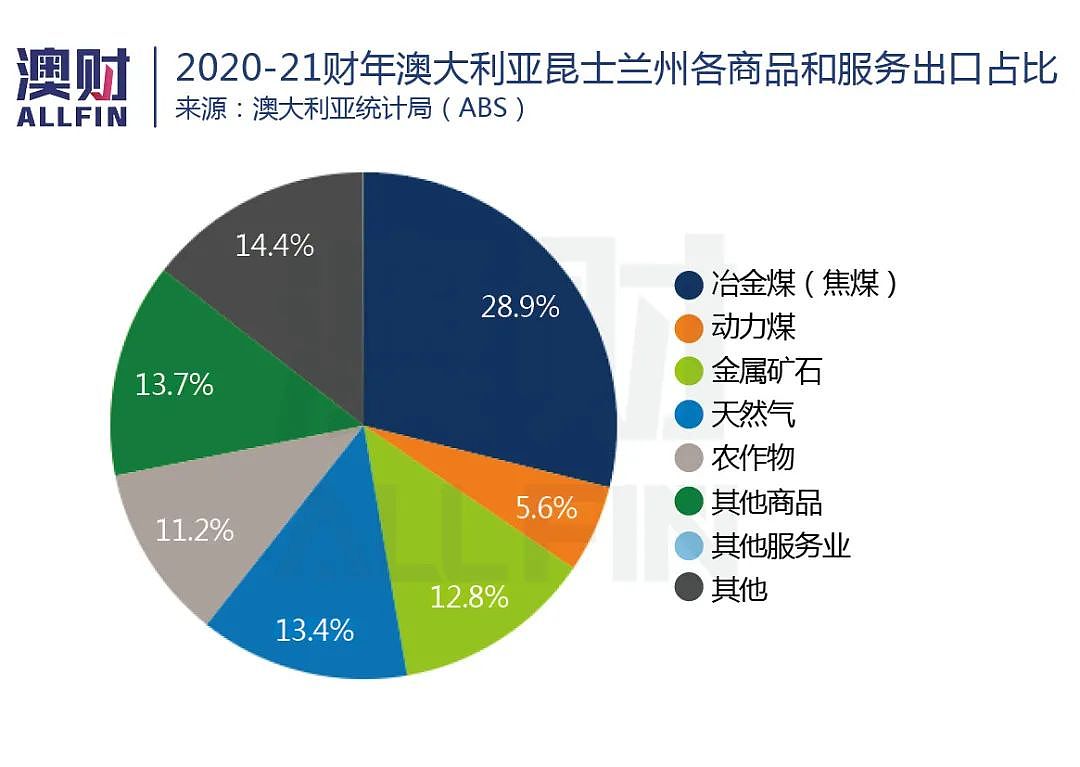

2021年财年,昆士兰的总出口金额为800亿澳元左右,基本已经恢复到疫情前2018-19财年水平。

其中,最主要的出口商品就是煤炭,冶金煤和动力煤就占到了总量的三分之一,出口金额高达310亿澳元。

天然气出口占据第二位,金额为130亿澳元;金属矿石和农作物出口占比也不低,分为别12.8%和11.2%。

高松谕指出,和西澳煤炭主要出口给中国不同,昆士兰煤炭的主要出口目的地是印度,因此出口量并没有受到太多中澳双边关系的影响。

但也正是因为矿业和农业出口在昆士兰经济中占据主要地位,此次洪涝灾害将会很大程度上影响这些行业的生产运输,以及未来的增长。

短期内,还会进一步导致能源价格和农产品价格的上涨。

由于目前无论是澳大利亚,还是全球范围,都存在通货膨胀高企的问题,这无疑是“雪上加霜”,加剧通胀的上行。进而可能影响澳联储的加息决策和整体的市场表现。

因此可以说,本次昆士兰洪涝跟每个投资者都息息相关。

大灾一来,

保险公司遭殃

受淹的布里斯班Southbank地区

此次洪涝灾害对于投资最直接的影响,就是直接打击了许多个股的表现。

首先,是那些总部位于昆士兰的公司。

如澳大利亚最大的金融集团之一Suncorp、最大的主权投资公司之一的QIC、披萨连锁公司Domino、数据中心运营商NextDC等。公司经营多少会受到洪灾的影响。

不过,也要看这些公司在昆士兰当地的业务规模。如果公司主营业务地域分布较为分散,或是主要集中在其他地区,那么也将受损有限。

其次,就是保险公司。

据估计,整体的东部洪水可能引发30亿澳元的保险索赔。大量的索赔必然冲击保险公司的业绩表现。

澳大利亚保险委员会行业组织3月10日表示,本次洪水受灾的索赔已经超过11.8万份,涉及金额高达17.7亿澳元。

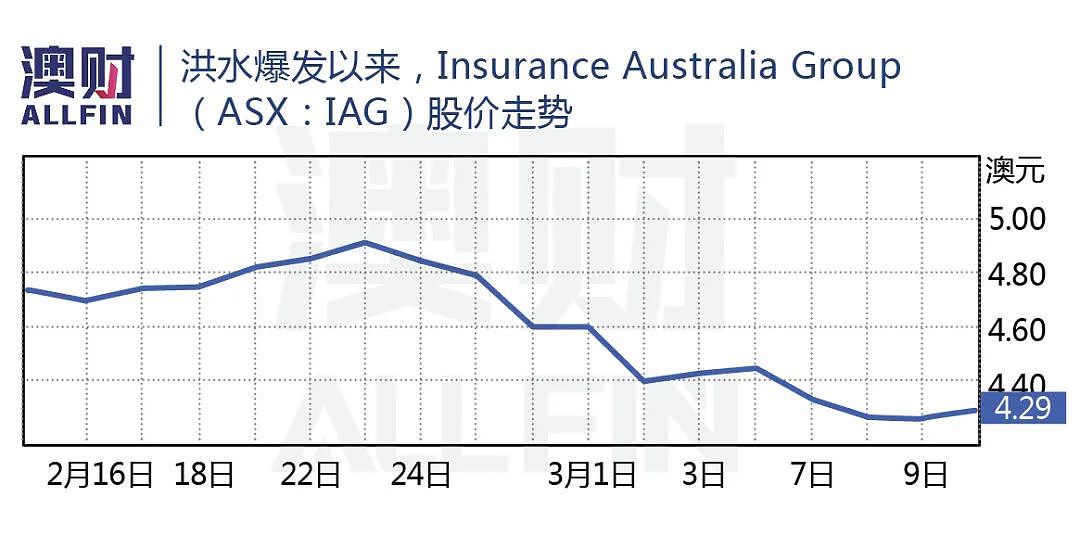

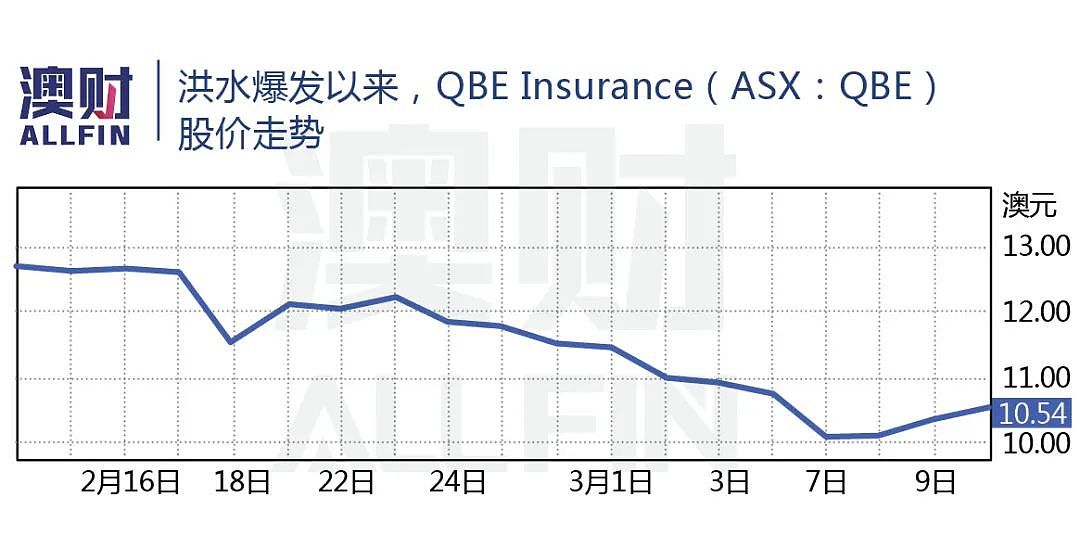

在昆州占据保险市场主要份额的三家公司分别为Suncorp、Insurance Australia Group(IAG)和QBE,公司股价已经不同程度受到影响。

截至3月9日,IAG已经受到24000个索赔申请。公司不得不发出警告,表示本次洪水将挤压公司利润前景,并把财年的大型灾害成本提高到11亿澳元。

QBE也收到4000多个索赔申请,总计索赔1.25亿澳元。公司股价一个月下跌已经超过17%。

受灾情所累的蓝筹运输股,

还能投吗?

尽管发生灾难往往对关联公司的股价是利空消息,但这反而让一些基本面良好的公司估值回调。

其中一家较为值得关注的公司就是澳大利亚最大的铁路运输企业Aurizon(ASX:AZJ)。

Aurizon公司市值66亿澳元左右,是ASX 100公司之一。前身是昆士兰的国有企业QR National,拥有煤炭铁矿运输的完整基建设施。该公司在2010年通过上市完成了整体的私有化。

澳大利亚煤炭出口达到620亿澳元,主要购买方为印度、中国、日本等国家。主要经由一些煤炭港口,如昆士兰的Hay Point和Gladstone、新州的Newcastle等,通过航运输送到亚太地区。

Hay Point 码头港口,昆士兰中部的Bowen Basin矿山的动力煤和冶金煤,通过这里向世界各地的港口出口

但是由于多数煤矿都在内陆地区,就需要通过铁路和公路先运输到港口。Aurizon则几乎承载着全澳绝大多数煤炭的内陆运输体量。

在全球煤炭需求仍较为旺盛的情况下,这家公司的整体业绩良好。

在其最新公布的2022年上半年财报中,公司收入达到约15亿澳元,与上个财年基本持平。净利润能达到2.57亿澳元,相比去年出现小4%左右的下跌。

Aurizon的货运列车

在它的业务当中,煤炭运输为主要组成部分,占了公司收入的52%;还有三分之一为其他大宗商品运输,包括农产品和其他矿业商品,目前它已成为澳大利亚最大的粮食运输公司。

公司在近年的发展策略中,已经开始在强调会逐渐减少煤炭相关业务,转向其他更符合ESG(环境、社会与治理)趋势的业务类型。

整体来看,公司的财务情况较为健康,有自由现金流约3.6亿澳元,同比增长了26%;资产负债率为44%,相比去年有所下降。

一些主要评级机构给予公司BBB的评级。

高松谕指出,之所以Aurizon值得关注,因为其业务、财务和分红表现都较好,但股价正处于历史较低位置,公司的估值合理。

这家公司在2010年上市时,股价在2.5到2.7澳元区间;在疫情前的最高股价表现约为6澳元。

但近期公司的股价仅在3.5澳元左右,为疫情以来的低位,这使得这家ASX 100公司的市盈率仅有9倍左右。

另外,公司的分红状况也较好,常年维持在7%左右,并且历史上有98%左右的时间都进行了分红,属于基建类的“分红股”。

因此是那些投资澳大利亚大盘的指数基金长期会持有的股票类型。

公司的主要股东就包括了贝莱德(BlackRock)、道富(State Street)等蓝筹类股票基金或ETF产品的提供方,还有一些养老金等基金的投资方。

另外,由于股票分红情况良好,一些专向投资分红类型的基金也会投资Aurizon的股票。

正因为公司较高的市值,就其股价的变化就会对一些股指基金产生一定影响,甚至关联到个人养老金收益。

但必须指出的是,公司主要的收入来源——煤炭,毕竟是当前存在较大争议的行业。

Aurizon煤炭运输火车

公司已经开始在考虑进行策略调整,维持公司的可以持续发展。所以开始通过收购的方式,去扩展自己自己的业务方向。

去年,Aurizon收购了自己的竞争者One Rail。这家公司同样以大宗商品运输为主营业务,有近2460公里的运能,Aurizon对其的收购使得公司在西澳和新州之间的农产品运输能力得到了加强。

图/One Rail

现在全球都在讨论碳中和以及2050年的零碳排放目标,在这种背景下,煤炭行业可谓“众矢之的。”

这也导致整个行业的表现将持续经历震荡,并成本资本角逐的目标。比如近期澳大利亚科技企业Atlassian的创始人Mike Cannon-Brookes与加拿大资管公司Brookfield向澳大利亚大型煤炭能源巨头AGL提出了100%收购邀约。

收购方希望通过收购关闭该公司旗下大量的煤炭业务,以实现澳大利亚的碳中和目标。

当然,这种激进的收购目的也让AGL无法接受,目前已经拒绝两次收购报价。

在ESG已经成为全球投资主要方向之时,这样一起收购案引发了市场普遍关注。

就AGL本身来说,不仅是澳大利亚最大的能源公司之一,并且本身经营和分红状况良好,股价却也持续在低位。

有市场预计,鉴于Cannon-Brookes本人曾多次抛售其在纳斯达克上市Atlassian股票,雄心勃勃地进行ESG投资,因此他可能不会轻易放弃对AGL的收购。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64