一周重磅日程:中美关键经济数据,苹果华为同台竞技,美国汽车工会大罢工(组图)

9月11日至9月15日当周重磅财经事件一览,以下均为北京时间:

本周看点颇多,主要聚焦中国8月工业增加值、固定资产投资、社会消费品零售总额等经济数据、8月金融数据,美国8月CPI、零售销售数据;央行方面,欧洲央行公布利率决议。

另外,苹果、华为接连召开新品发布会,同台竞技,第一次正面交锋。Arm将于9月14日在纳斯达克挂牌上市,成为今年全球规模最大的IPO。

美股两大最火板块发布财报,包括甲骨文、Adobe所在的科技股板块,以及Lennar所在的地产股。

同时,如果美国三大车企不能在9月14日之前对新的劳资合同达成协议,包括加薪40%、实施每周四天工作日制度等,大规模罢工将爆发。届时美国汽车制造业一半工人停工,持续10天就可能造成高达56亿美元的经济损失。

中国8月经济数据

中国8月经济数据

9月15日周五,国家统计局将公布8月工业增加值、固定资产投资、社会消费品零售总额等经济数据。

统计局此前发布的数据显示,中国7月规模以上工业增加值同比增长3.7%;7月社会消费品零售总额增长同比增长2.5%,汽车零售降速扩大至1.5%;1—7月份全国固定资产投资增长3.4%。

华创证券预计8月工业增加值同比增速为4.5%。去库持续趋缓以及极端天气影响消退之后,8月生产出现明显的积极变化。

从制造业PMI数据来看,生产增长加快。8月生产指数为51.9%,较上月上升1.7 个百分点。预计8月社零同比为4.0%。回升动能来自出行继续改善、汽车新一轮促销下销售回升。

预计1-8月固定资产投资累计同比为3.5%。其中,制造业投资累计同比降至5.5%、基建(不含电力)累计同比升至7.1%。基建(宽口径)累计同比为9.5%。地产投资累计同比微升至-8.3%。

国泰君安认为,PMI生产明显回升,多数高频指标企稳或小幅走强,预计8月工业增加值同比增长4.2%,较上月提升0.5 个百分点。地产投资仍然疲弱,制造业、基建投资单月动能小幅回升,预计1-8月固定资产投资累计同比增长3.4%。

服务消费方面,暑期出行热度不减,票房维持近年同期最高;商品消费方面,汽车韧性有所下滑,地产销售依然较弱。预计8月社零同比增长4.1%。

中国8月金融数据

中国8月金融数据

央行将在每月9日-15日左右公布新增人民币贷款、社融、M2等金融数据,在7月金融数据出现超季节性回落后,市场倾向于认为,8月信贷需求仍较弱,政府债券同比大幅多增或推动社融在8月回暖。

稍早前中国人民银行公布的数据显示,中国7月社融增量5282亿人民币,新增人民币贷款3459亿元,同比少增3498亿元,居民中长期贷款减少672亿元。M2同比增长10.7%。

综合多家机构的观点,8月新增贷款或在10000亿元,好于7月的3459亿元,同时,在地方债发行明显加速的支撑下,社融融资规模有望同比小幅多增。

中信证券预计,8月新增人民币贷款1.4万亿元,比去年同期多增1500亿元左右。8月18日央行和金融监管总局召开电视会议,强调“主要金融机构要主动担当作为,加大贷款投放力度,国有大行要继续发挥支柱作用”。在政策引导下,月底银行可能加大了信贷投放力度,票据利率也在8月下旬出现明显反弹。

在地方债发行加速的带动下,8月新增社会融资规模有望同比小增。

招商证券银行团队预计,8月社融增2.7万亿,同比小幅多增,未来几个月社融增速或平稳。

其中,政府债券发行提速,预计净融资达1.15万亿,同比多增0.85万亿,企业债券净融资预计达2200亿左右;表外融资或小幅正增长,其中未贴现银行承兑汇票增加1000亿,信托贷款余额或相对平稳,当月或减少100亿;委托贷款增加200亿。预计8月表外融资合计增加1100亿元,同比少增。

M1同比增速或与7月持平。

兴业研究预计,8月M1和M2增速预计均与上月持平。M1方面,8月30大中城市商品房成交面积同比录得-28.9%,新房销售仍待政策提振,不过在季节性因素下,8月M1同比或与上月持平。M2方面,8月信贷继续回落,不过社融仍具韧性,综合来看,8月M2同比预计与上月持平。

美国8月通胀数据

美国8月通胀数据

9月13日,市场将迎来美国重磅通胀数据,通胀连续几个月的连续下滑,让相信通胀已开始下降,但由于汽油价格飙升,美国8月通胀或许会有所反弹。而这也将是美联储9月议息会议前最受关注的重磅数据。

美国7月CPI同比上涨3.2%(6月份同比涨幅为3.0%),在连续12个月下降后,美国CPI同比增速首次出现反弹,但仍低于市场预期的3.3%水平。7月CPI环比上涨0.2%,符合市场预期,也与前值持平。

但受能源价格飙升的影响,市场普遍预计 8月份CPI同比上涨3.6%,较7月的3.2%反弹。

除能源外,美国的价格压力将进一步缓解,食品价格增速大幅放缓,分析师预期,剔除食品和能源除外的8月份核心CPI增速将从上个月的4.7%放缓至4.3%,进一步远离去年9月6.6%的峰值。

欧央行公布将公布9月利率决议

欧央行公布将公布9月利率决议

央行方面,陷入两难境地的欧洲央行,将公布最新利率决议。

欧洲央行将在9月14日公布利率决议。自去年7月结束长达八年的负利率时代以来,欧洲央行已连续9次加息,累计加息425个基点,三大关键利率主要再融资利率、边际借贷利率和存款机制利率分别为4.25%、4.50%和3.75%。

欧元区8月调和CPI同比增加5.3%高于预期,但核心通胀从7月的5.5%降至8月的5.3%,分析师普遍认为欧元区经济疲软但通胀顽固,让欧央行陷入两难困境。

当前,已走到了加息的关键是否欧洲央行内部关于加息争论愈演愈烈。近日,欧洲央行管委会成员、荷兰央行行长Klaas Knot表示,投资者大都押注欧洲央行不会在下周加息,他们可能低估了加息的可能性。

与此同时,欧洲央行管委、法国央行行长Francois Villeroy de Galhau表示利率已接近高点,但他拒绝说明这意味着欧洲央行下周利率会议上将加息还是维持利率不变。他表示:

“我不会说我们将在9月14日做出什么决定,因为我们在这次会议和以后的会议上都仍有选择余地。但我相信,我们已经接近或非常接近利率高点,在足够长的时间内保持高利率目前比再次加息显然更重要。”

对于欧元区经济前景,Francois Villeroy de Galhau认为,包括德国在内的欧元区国家将受更大影响,但整个欧元区仍会避免陷入衰退。他表示:“就整个欧元区而言,我们目前并未看到衰退。法国和欧元区的前景分别是略微正增长和增长放缓。”

需要注意的是,欧洲央行的政策制定者们即将进入9月利率会议前的噤声期。这两位欧洲央行管委的讲话证实了欧洲央行下周的会议结果并非板上钉钉,并令市场对欧洲央行下周加息的预期有所升温。数据显示,目前市场预计欧洲央行下周加息25个基点的可能性为35%,高于此前的30%。

Arm登陆纳斯达克

Arm登陆纳斯达克

万众瞩目下,Arm预计将于9月14日在纳斯达克挂牌上市。据媒体援引参与Arm路演的银行家称,Arm在美国的IPO或带来超过五倍的超额认购。

Arm向监管机构提交的IPO申请文件显示,这家英国芯片设计公司每股ADS定价在47-51美元之间,总计发行9550万股ADS,计划在美国IPO中筹资48.7亿美元,按照这一价格区间的中位数计算,Arm的估值约为520亿美元。在发行完成后,软银集团预计将拥有约90.6%的实益股权。

据悉,AMD、苹果、Cadence Design Systems、谷歌国际、英特尔等公司已表示有兴趣购买高达7.35亿美元的ADS。

尽管Arm最近一个季度的业绩会有所下降,但该公司高管预计,受益于AI热潮,在截至2025年3月的下一财年,其收入可能实现至少20%的增长,这一增速超出了分析师的预期。软银更是向持怀疑态度的分析师和投资者们传达了一个明确的信息——在将专利费提高约40%后,Arm的收入将在未来几年飞速增长。

也有分析认为,诸多投资者在最初提出600至700亿美元的估值,而如今又将其降至500亿美元左右,刻意营造出了Arm性价比很高的氛围。

Adobe、甲骨文财报发布

Adobe、甲骨文财报发布

本周公布财报的公司中,建议重点关注Adobe、甲骨文(Oracle)和Lennar。

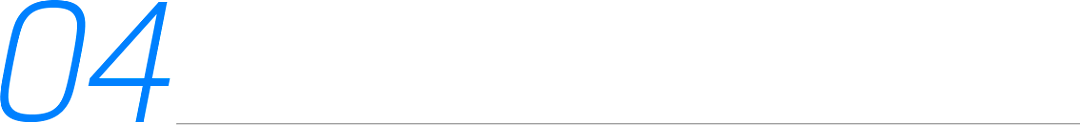

今年AI领域的“大赢家”——Adobe 将在9月14日美股盘后公布今年三季度财报。Adobe今年3月推出了差异化AI创作辅助工具“萤火虫”(Firefly),点亮了其2季度的财报,也点燃了其不断上涨的股价,迄今股价涨幅达66%。

管理层在电话会上反复强调,Adobe的技术创新能够“引领AIGC新时代”。FactSet的数据显示,分析师预计2023年Q3Adobe每股收益为3.97 美元,同比上涨17%。营收预计将增长 10%,达到48.65 亿美元。但上周科技板块下滑或让Adobe面临更严峻的考验。

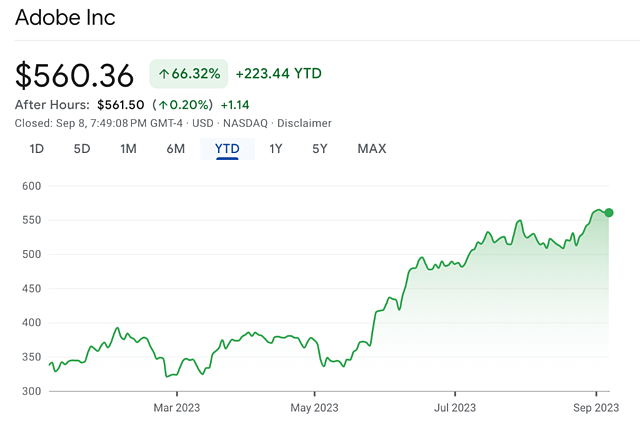

甲骨文将在9月11日周一美股盘后公布财报,也将成为本周另一家备受关注的大型科技公司。

据FactSet数据显示,甲骨文每股收益为1.15美元,同比增长12%,营收预计同比增长9%,达到124.4亿美元。此前,巴克莱分析师将甲骨文评级上调至“增持”,并将目标股价从 126 点上调至 150 点。分析师认为该公司正处于多年营收增长之路。同时,有分析指出,如果财报暗示了甲骨文积极的营收前景,那或将使其股价迎来突破。

今年迄今,甲骨文的股价涨近51%,至126.32美元。

而本周美国房地产市场也将收到一份重要的盈利报告。

9月14日周四收盘后, Lennar发布季度业绩,摇摇欲坠的其与分析师的电话会议将于第二天早上举行。

FactSet的一致预测是,Lennar在2023年Q3每股收益将下降30%,至3.51 美元;营收预计下降 5%,至 84.9 亿美元。分析师认为,尽管住房需求依旧强劲,但该公司在2021-2022经历的快速增长将开始降温。

高盛指出,住宅建筑商是软着陆的"典型代表",如果Lennar在电话会议上强调了与利率上升或导致需求变化的任何信息,都会引发市场波动。

苹果VS华为首次正面交锋

苹果VS华为首次正面交锋

9月12日美西时间上午10点(北京时间9月13日凌晨1点),苹果将在其加州总部召开名为“漫游喜悦”(Wonderlust)的年度最重磅新品发布会。

外界的共识预期是,本次发布会上的新品主要聚焦在三大品类:iPhone 15系列、第九代智能手表,以及改用USB-C充电端口的第二代AirPods Pro无线耳机,此外还提供几大操作系统的更新。

华尔街见闻汇总了多方媒体的信息,总结的新品要点为:

1.iPhone 15和Plus基础款将取消刘海屏,主相机传感器升级为去年高端版的配置。

2.Pro高端版采用钛金属减重、取消静音开关、芯片升级成A17,Max相机变焦能力大提升。

3.四款新手机都将从Lightning切换成USB-3端口,刘海屏统一消失,无线充电速度更快。

4.苹果手表外观变动或不大,基础款三年来首次升级芯片,运动款屏幕升级为Micro LED。

5.耳机AirPods可能只更新USB-C充电盒,增加对话感知功能,多个操作系统软件常规更新

仅相隔不到24小时,华为将于9月14日在西班牙巴塞罗那举行发布会,届时将推出新款可穿戴设备。

据推测,此次华为发布的新品可能是华为Watch GT4系列。此前已有报道指出,华为多款智能手表新品已经获得了蓝牙SIG认证,其中包括华为Watch GT 4(PNX-B19、ARA-B19)。这些智能手表采用了蓝牙5.2技术,预装了HarmonyOS 4系统,固件版本为4.0.0.50(SP1C00M00)。

有媒体指出,值得注意的是,针对可穿戴设备产品,华为自研的HarmonyOS 4做了专属优化。具体而言,HarmonyOS 4为华为智能手表带来了万能卡片功能,支持一屏一场景。

在未举办发布会的情况下,华为Mate 60系列先锋计划已经在8月29日12:08正式上线,先后开售了Mate 60 Pro的12GB+512GB版本和Mate 60的12GB+512GB版本,售价分别为6999元和5999元。

同样是未官宣任何消息的情况下,9月8日上午10:08,华为Mate 60 Pro+和华为Mate X5开启预订,上架即售罄。有分析认为,华为提前开售,是为了在与撞档的苹果iPhone 15系列手机的竞争中抢夺先机。

美国“黑天鹅”逼近,或冲击美股

美国“黑天鹅”逼近,或冲击美股

美国黑天鹅渐行渐近,美国汽车工人联合会(UAW)主席Shawn Fain在Facebook直播中表示,工会拒绝了汽车“三巨头”——通用、福特和克莱斯勒母公司斯泰兰蒂斯北美——的条件,如果谈判没有进一步进展,罢工将在下周四如期发生。

届时,如果15万名工人——相当于美国汽车制造业工人的一半——持续罢工10天,将能造成高达56亿美元(约合407亿元人民币)的经济损失。

汽车行业(包括在美国开展业务的外资企业)约占美国GDP(国内生产总值)的3%。作为长期以来的支柱产业之一,汽车行业一半工人罢工,不仅将使“三巨头”遭受巨额损失,还将影响美国未来一段时间的经济表现。

更应注意的是,美联储即将在9月21日召开FOMC会议,罢工对于美国今年GDP的潜在风险可能对委员会的决策产生影响。

其他重要数据、会议及事件

其他重要数据、会议及事件

2023中国民营企业500强峰会举办

2023中国民营企业500强峰会暨全国优强民营企业助力山东绿色低碳高质量发展大会,将于9月11日至13日在济南举办。今年峰会的主题是“坚定发展信心、推动高质量发展”。

第20届中国-东盟商务与投资峰会举办

第20届中国-东盟商务与投资峰会将于9月17日至18日在南宁举办,主题为“和合共生建家园,命运与共向未来——推动‘一带一路’高质量发展和打造经济增长中心”。此外,峰会期间还将举办中国-东盟工商会会长联席会议。

普京出席东方经济论坛全会

俄罗斯总统新闻秘书佩斯科夫表示,俄罗斯总统普京将于9月12日出席2023年东方经济论坛全会。东方经济论坛于9月10日至13日在俄罗斯远东城市符拉迪沃斯托克举行。

7450亿元逆回购到期

下周央行公开市场将有7450亿元逆回购到期,其中周一至周五分别到期120亿元、140亿元、260亿元、3300亿元、3630亿元。此外下周五(9月15日)还将有4000亿元MLF到期。

外汇存款准备金率将下调

中国人民银行网站9月1日公告称,为提升金融机构外汇资金运用能力,决定自9月15日起,下调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的6%下调至4%。这是今年以来,央行首次下调金融机构外汇存款准备金率。

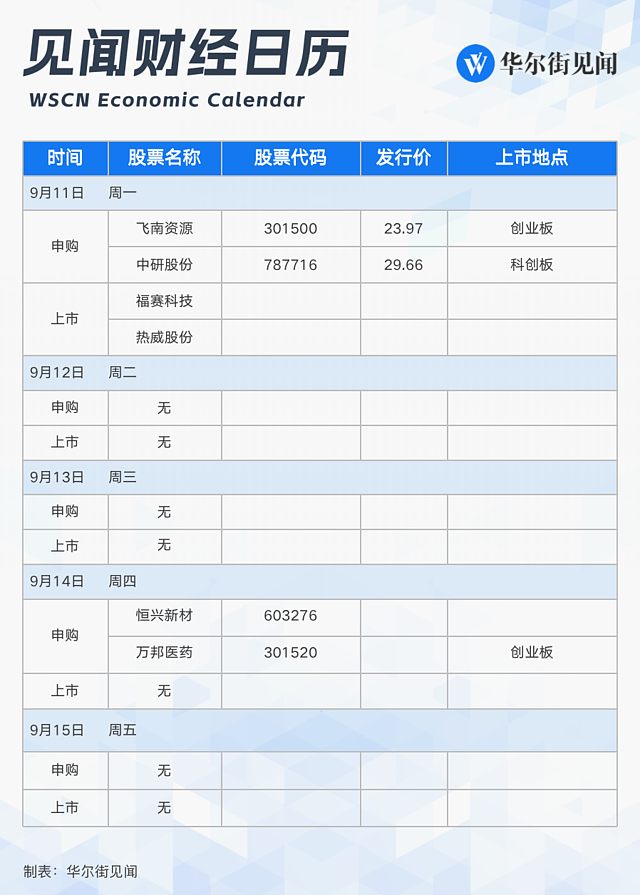

打新机会

打新机会

当周(9月11日-9月15日)A股将有4只新股网上发行,其中9月11日周一发行的为飞南资源、中研股份;9月14日周四发行的是恒兴新材、万邦医药。

此外,还有两只可转债可申购,分别是9月11日的赛特转债和9月12日的盟升转债。

新股上市方面,下周有两只首发上市。福赛科技将于9月11日在深交所上市,公司是一家专注于汽车内饰件研发、生产和销售的高新技术企业,为安徽省“专精特新”冠军企业,主要产品包括内饰功能件和装饰件。热威股份将于9月11日在上交所主板上市,公司主要从事电热元件和组件的研发、生产及销售,在电热领域积累了大量优质客户,包括美的、三星、海尔、德龙、阿奇力克、松下、博世、伊莱克斯和惠而浦等国内外知名电器企业。

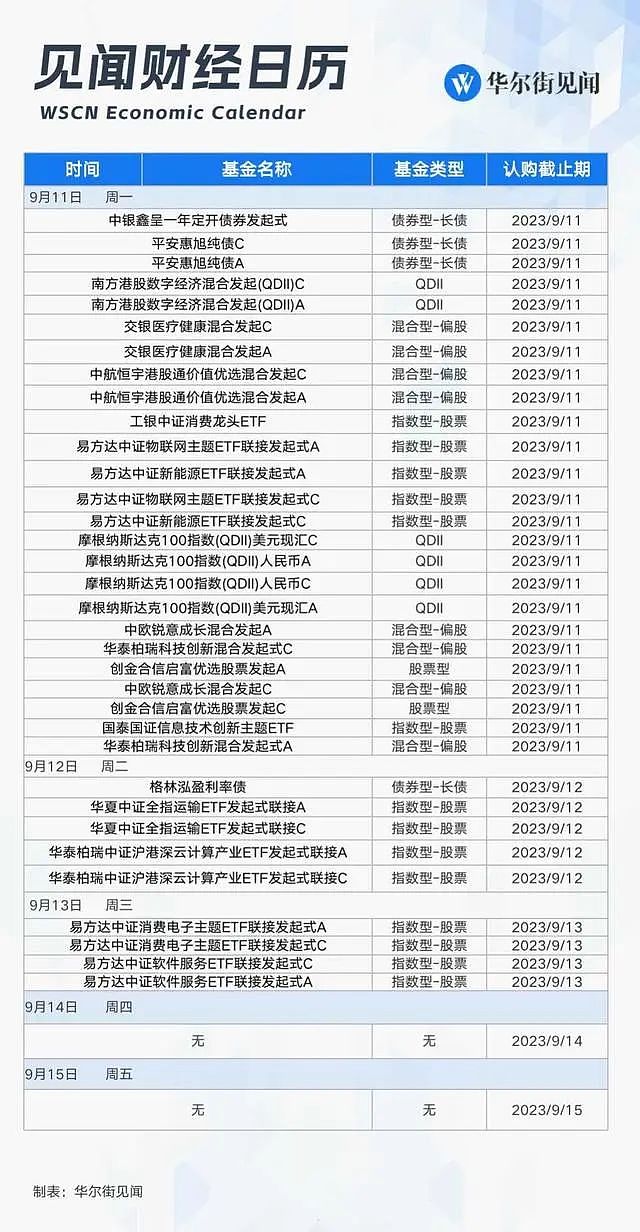

本周共计20只(A类与C类合并统计)新基金发行,其中股票型1只、混合型-偏股5只、债券型-长债3只、指数型-股票8只、QDII 3只。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64