动荡的澳洲 2018年财经大事件回顾

2018年,澳大利亚发生了不少变化,不论是金融市场、政策、还是日常的生活。虽然,皇家委员会对整个银行业、保险业和财富管理行业进行深度调查,金融行业“水生火热”;政坛“大地震”,前财长莫里森接替特恩布尔成为澳大利亚新总理;楼市疲软、股市动荡……但总体而言,澳洲经济仍在持续发展当中,人口也突破了2500万。

那么接下来就让我们一起回顾一下,过去的一年里,澳大利亚到底经历了什么?

皇家委员会对金融业进行深度调查

皇家委员会专员Kenneth Hayne(图片来自ABC)

在“洗黑钱”、“操纵利率”、“违规发放房贷”等一系列丑闻下,由澳洲四大银行领衔的澳洲金融行业不断受到市场抨击,各群体呼吁进行全面金融业调查的呼声多年来一直不绝于耳。

2017年底,澳洲政府宣布,决定建立皇家委员会,对金融业进行为期12个月的调查,主题为调查澳洲银行、养老金、和金融服务行业的不当行为。包括审查该行业以往存在的不当行动,以及有关其它不法行为的指控或过错。与此同时,皇家调查委员会还将审视行业监管方面可能存在的漏洞。调查对象将包括全国各大银行、财富管理公司、养老金管理公司、保险公司。

在2018年9月28日,皇家委员会公布了调查中期报告。报告描述金融行业贪婪文化猖獗,银行和大型金融机构的不当行为往往总是受贪婪驱使。报告还指出,不仅是“贪婪”导致了银行业的不当行为,金融监管机构的软弱处理让银行相信他们可以随意决定什么时候以及要如何遵守法律。

皇家委员会的最终报告,将于2019年2月1日前提交至政府。相信最终报告公布后,会再次使金融市场掀起轩然大波。同时金融行业的审查标准、监管政策和立法,都有望出现新的变动以响应调查结果。

莫里森接替特恩布尔成为澳大利亚新总理

莫里森和特恩布尔(图片来自SBS)

2018年8月24日,澳大利亚执政党自由党举行议会党团投票。伴随着45:40的领导人投票结果,原财政部长莫里森(Scott Morrision)击败达顿(Peter Dutton),接替特恩布尔(Malcolm Turnbull)成功出任新一任党魁和第30任澳大利亚总理。

此前,前内政部长达顿已经挑战了一次特恩布尔党魁和总理地位,但特恩布尔在那次党内投票中险胜。达顿随即辞去内政部长职务,迅速征集到43名议员联署,24日向特恩布尔递交召集议会党团会议、选举新党首的申请。不过,特恩布尔本人这次不参加竞选,财长莫里森和外交部长毕晓普(Julie Bishop)加入,最后莫里森胜出。

在竞选的这三人之中,毕晓普和达顿一方面带有明显的极端政治倾向,另外一方面在带动澳洲整体经济方面的能力也尚未可知;只有莫里森是对市场最友好的选择。他曾在社会保障、边境安全等诸多方面的协商中取得成功,而且作为财长主持了预算平衡的大幅改善。在澳洲人民和市场的整体印象中,莫里森出任总理似乎比另外两位都要“放心”。

这次领导人变更延续了澳大利亚长达11年的政治动荡,自2007年以来还没有任何一位总理完成一个完整任期。莫里森的登台虽然可能已经是一个较好的结果,但澳洲多年来的政治动荡趋势并不是一个市场希望看到的情况。

监管之下,银行收紧房贷,房地产市场下跌

2018年伊始,澳大利亚审慎监管局APRA出台一系列新细则,旨在遏制全澳房产贷款压力问题。APRA规定银行每年的房贷增速不得超过10%,只还息房贷比例不得超过新增贷款的30%。

除此以外,来自监管机构接连不断的质询也给予了整个金融银行业一拳重击。自今年年中以来,澳大利亚皇家委员会启动了针对银行业的大清查活动,先后曝出了各大银行在业务上的多项违规操作,并处以了巨额赔款。在海恩皇家委员会(Hayne Royal Commission)中期调查报告中,更是对金融银行业家庭贷款、商业贷款、保险、金融理财业务出现的不当行为一一进行了抨击。

从今年9月开始,澳洲各大银行接连宣布加息。西太平洋银行是第一个上调房贷利率的四大银行,19日宣布把自住房和投资房的标准可变利率上调14个百分点,以应对融资成本的持续上涨。随后,澳新银行和联邦银行先后宣布其浮动房屋贷款利率分别上调16个和15个基点,上调幅度均高出西太平洋银行。澳洲国民银行最后也未能顶住压力,在11月份也加入升息行列。

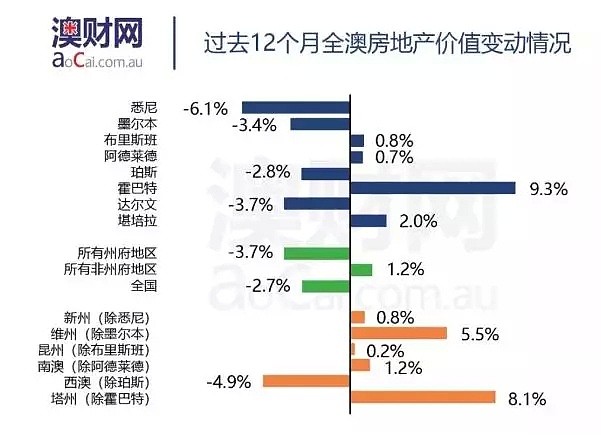

银行收紧信贷措施带来的影响的最直观体现是银行房贷数量及金额都有所减少,全澳的房价继续下滑,整个市场,尤其是悉尼和墨尔本两大城市面临着过去六年半以来最大的年度跌幅。与此同时,各大首府城市的清盘率纷纷出现下滑。

联邦银行深陷“洗钱门”,被开出7亿天价罚单

2018年6月4日,在长达10个月的调查后,澳大利亚联邦银行终于承认涉及多起洗钱违法行为,并且同意支付7亿澳元的罚款,就澳洲金融情报机构提起的洗钱诉讼达成和解。

在2017年中,澳洲金融犯罪监管机构AUSTRAC(澳洲交易报告分析中心)发起了对澳洲联邦银行(Commonwealth Bank of Australia,ASX:CBA)的民事诉讼,起因是自2012年起,联邦银行失职于防止利用现金存款机器的洗钱行为,涉嫌违反《反洗钱及反恐怖主义融资法》。

AUSTRAC指出联邦银行自2012年5月引入“智能存款机”以来,违反了澳洲洗钱法大约5.37万次,可疑交易的总金额高达约6.247亿澳元。该机构认为,联邦银行没有采取任何措施来评估通过智能存款机进行交易所涉及的洗钱或恐怖主义融资风险。在2012年推出这些存款机之后的三年时间里,联邦银行也没能进行反洗钱风险评估。这段时间约有89亿澳元的现金,通过智能存款机进入银行系统。

联邦银行在2017年丑闻曝出后,宣布首席执行官 Ian Narev将于2018财年低退休离职。2018年4月9日,零售银行业务主管Matt Comyn,成为Ian Narev之后的新任首席执行官。

联邦银行的丑闻也是导致澳洲政府宣布进行金融业皇家委员会调查的因素之一,虽然联邦银行并不是澳洲金融业唯一的“丑闻来源”。但作为澳洲市值最大的龙头金融机构,该银行的一举一动都会对行业造成广泛影响。

美股暴跌使澳股重创

10月10日,美国股市重挫,道指收跌3.15%,跌超800点,报25598.74点,创8月16日以来收盘新低;标普500指数收跌3.29%,报2785.68点,创2月8日以来收盘新低;纳指重挫4.08%,报7422.05点,创7月3日以来收盘新低。

美国股市中,科技股是重灾区,因美国公债收益率攀升促使投资者规避风险资产,引发全球大宗商品的回落,黄金上涨、美债尾盘上涨、避险情绪升温。例如,亚马逊下跌6%、苹果下跌4.5%、Faceboo下跌3.9%、Netflix下跌8.3%、微软下跌5.6%、Twitter更是下跌8.2%。

除了科技股,工业股也是同样遭受重创,Nike下跌超过6.8%,道琼斯工业平均指数中的30支股票均全线下跌,领跌的五只股票跌幅均超过4.6%。

隔夜美股大跌的利空已向亚洲区域扩散,亚洲股市10月11日早盘亦跟美股下跌而下挫,澳洲股市暴跌至8个月最低点,市值蒸发496亿澳元。S&P / ASX 200指数收盘下跌166点或2.7%,收于5883.8点。

这是自2018年2月“bondcano”期间市场下跌3.2%以来最糟糕的一日跌幅,因为对美国加息的担忧,引发了为期两天的激烈抛售。

由于原油价格连续第二个交易日下跌,周四能源相关股票成为市场上最大的权重之一。必和必拓领跌,收跌3.8%至33.40澳元。主要金融股也均收低。而 “市场宠儿”科技板块今日下滑最甚,Afterpay Touch领跌,下跌11.1%至13,76澳元。Wisetech Global收跌10.5%至16.43澳元,Appen下跌10.3%至11.25澳元,Altium下跌7.9%收于22.15澳元。

有分析人士认为,除了全球宏观经济因素影响,房地产价格疲软和选举的不确定性增加了澳大利亚股票的风险。

澳洲人口迎来里程碑,突破2500万大关

8月9日凌晨,澳大利亚人口历史上迎来新的一个里程碑,首次突破2500万大关。

回溯过去,澳洲人口从1500万增长至2000万花费了23年的时间,但是从2000万增长至2500万,则仅花费了14年的时间。值得一提的是,从2400万增长至2500万的过程仅花费了2.5年的时间,增速明显加快。按照目前的趋势,到2020年底或2021年初,澳洲人口有望达到2600万;到2030年,澳洲人口则有望增长至3000万。

人口增速快于预期表明澳洲实际增加人口已经明显超过了澳洲官方在上个世纪末的官方预计。就澳洲各州/领地的人口增速而言,新南威尔士州人口占澳洲全国人口的比例约为32%,低于1970年的36%。但是首府城市悉尼占新南威尔士州的人口比例则从1970年的61%升至65%,表明大量人口向主要城市集中。事实上,早在1901年,新南威尔士只有36%的人口居住在首府城市悉尼。

就维多利亚州而言,首府城市墨尔本的人口集中程度更为明显,占维州总人口的比例达到77%,明显高于1970年的71%。目前,悉尼和墨尔本是澳洲的两大主要城市,两地人口占澳洲总人口的比例约为40%。2016年,悉尼人口首次突破了500万大关。墨尔本也将于今年年底达到这一数字。

中资领衔,澳洲医疗健康行业再现数笔重大收购

2018年全球资本市场波动较大,跨境投资方面力度有所减弱。但全球资本,特别是中国资本对澳洲优质的医疗健康资产仍然有着强烈的兴趣。2018年澳洲的医疗健康行业,仍然出现了数笔重大并购交易,其中中资占主要地位。

1月,中国保健品企业汤臣倍健宣布,拟以现金方式购买澳洲益生菌品牌Life-Space Group Pty Ltd 100%的股份。该交易在8月31日完成,总对价约为6.7亿澳元。Life-Space集团总部位于墨尔本,创立于1993年,是澳洲益生菌市场领先的企业之一。

4月,中国建投(JIC)发布公告称,其已和添马联盟合伙基金联合组成买方财团,就澳大利亚膳食营养补充剂Nature's Care多数股权达成了具有约束力的协议。行业知情人士称收购规模预计在8亿澳元左右。8月,中国建投表示已正式完成交割。

5月,鼎晖投资联手香港上市公司远大医药,以19亿澳元报价收购澳洲肝癌治疗企业Sirtex。Sirtex主要产品是一种针对肝癌的靶向放射治疗技术,有助通过最佳的肿瘤覆盖而达至最大的疾病控制。该笔交易已于9月完成。

8月,澳大利亚最大蜂蜜企业Capilano宣布,澳大利亚私募股权基金 Wattle Hill RHC Fund与Roc Partners组成的中澳财团,对公司进行私有化收购,本次交易总额达2亿澳元。Capilano创立于1953年,是澳大利亚的标志性品牌,市场份额常年位于澳洲蜂蜜行业第一。Wattle Hill由知名澳中跨境投资专家Albert Tse先生与Lisa Fang女士创立。Wattle Hill RHC Fund基金投资人包括中国与欧洲的大型保险集团,以及中国知名电商与零售商的家族办公室。

8月底,澳洲医疗保健运营商Zenitas 宣布,澳洲私募公司Adamantem Capital Management和Liverpool Partners 组成的财团,将对公司进行私有化收购。价格为每股1.46澳元,相对于当时该公司的股价有着30%以上的溢价。该笔交易已于12月完成。

造假、乱收费丑闻曝光,AMP多名高管辞职

4月份,在银行业皇家委员会揭露了澳大利亚财富管理巨头AMP集团涉及130亿澳元的令人震惊的不当行为丑闻之后,AMP首席执行官Craig Meller立即宣布辞职并对公司包括独立报告造假以及误导监管机构等不当行为进行“毫无保留”的道歉。

丑闻曝光后,AMP股价短短几日内急挫超过15%,一路跌至过去四年内最低点。截至年末,公司股价在过去一年蒸发一半以上。

9月份皇家委员会听证会上,AMP承认接获死亡通知后,仍在继续收取死亡客户的人寿保险金。公司已经确认有4645名客户在死后仍被收取了人寿保险金,总额达到130万,而这些钱有的还没有退还,有的退还数额不对。虽然早在2016年AMP公司就曾接到过客户投诉,内部也曾对此表示担忧,但在接到客户死亡的通知之后,该公司仍从他们的账户上扣取保金。

Myer深陷危机,高管“大换血”能否挽回颓势?

自今年年初以来,Myer已有多名高管相继离职。其中包括,在3月份突然离职的首席执行官Richard Umbers,5月份离职的商品计划部执行总经理Damian Walton和首席法律顾问Richard Amos,8月初离职的品牌战略和营销部执行总经理Michael Scott,商品采购部执行总经理Karen Brewste,以及备受关注的Myer营销执行和客户关系总经理Louise Pearson。

管理层动荡,公司业绩也一振不撅,2018年财报录得净亏损达到4.86亿澳元。EBIT(息税前利润)同比降低48%至5540万澳元,低于市场预期的5700万澳元。与此相对应,公司股票今年继续一路下跌,股价缩水一度达到40%。

百年老店深陷危机,新任首席执行官John King临危受命,试图力挽狂澜,扭转公司困境。在掌舵后重新审视公司管理架构后,立刻削减30个执行和高级管理人员的职位,以降低墨尔本总部的运营成本并加强与客户之间的联系。

在澳大利亚零售行业大环境形势依旧不好的情况下,Myer新官改革是否有效,未来能否扭转困境,我们拭目以待。

澳洲传媒巨头Nine 和 Fairfax 宣布合并

2018年7月26日,澳洲两大传媒巨头Nine Entertainment(ASX:NEC)和Fairfax Media(ASX:FXJ)宣布同意以现金+股权的方式进行“历史大合并”,共同打造一家价值42亿澳元的公司,重塑澳洲传媒行业版图。这也是自澳洲的跨媒体所有权法改变以来规模最大的一项合并。

据了解,合并后新公司将取名为“Nine”,由Nine Entertainment公司现任首席执行官Hugh Marks负责管理。换言之,拥有177年历史、旗下囊括《悉尼晨锋报》( The Sydney Morning Herald)、《时代报》(The Age)以及房地产数字广告业务Domain的Fairfax公司名称将不复存在。

两家公司合并后,Nine Entertainment公司持股51.1%,Fairfax股东则持股48.9%。Fairfax现有三名董事将受邀加入新公司董事会,董事长则由Nine Entertainment公司现任董事长Peter Costello担任。两家公司表示,他们预计未来两年将每年至少节省5000万澳元的成本。

在科技巨头步步紧逼的背景下,传统传媒公司则开启了一场“并购大赛”,以扩大自己的规模。从AT&T和时代华纳的合并,到21世纪福克斯和迪士尼的合并,可以说传统媒体并购热潮正在涌现。在传统传媒行业不断“走下坡路”的情况下,参与者纷纷进行战略转型以求有新的发展。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64