ASX药品批发三巨头“内斗”,谁能笑到最后?

近期,澳洲药品批发及零售巨头Sigma Healthcare (ASX:SIG),拒绝了来自竞争对手Australian Pharmaceutical Industries(ASX:API)的收购要约,致使Sigma当日股价暴跌13%。而在去年底API发出收购要约时,Sigma股价曾一度上涨超40%。

这两家巨头的这一番“较量”,再次把投资者的目光拉向了澳洲的药品批发行业。为什么同为行业巨头,Sigma却“沦落为”要被对手收购的地步?澳洲药品批发行业现状如何,还有其它巨头存在吗?让我们今天就来了解一下。

澳洲药品批发行业三巨头

我们在光顾澳洲的药房、超市,面对成百上千种药品时,很可能想不到,这些药品竟然大部分都来自于三家公司。当然这里指的不是这三家公司生产了庞大种类的药品,而是大部分药品都是通过这三家批发巨头送往澳洲各个药房。

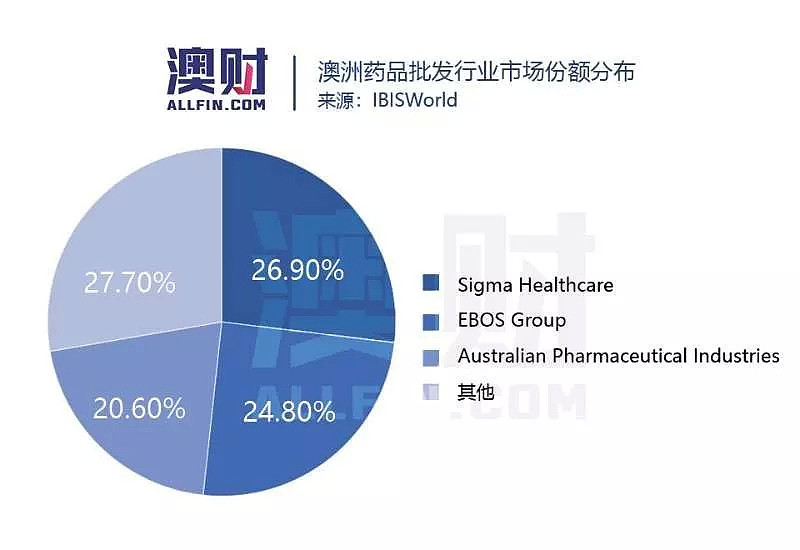

根据IBISWorld上2019年3月的最新行业数据,澳洲药品批发行业的三巨头Sigma Healthcare(ASX:SIG)、EBOS Group(ASX:EBO)和Australian Pharmaceutical Industries(ASX:API)占据了行业超过70%的市场份额,行业集中度相当高。而三家公司的市场份额差距又很小,从数据上看,Sigma、EBOS和API的市场份额分别为26.9%、24.8%和20.6%。

值得注意的是,这三家公司皆为澳洲ASX上市公司,其中EBOS 在澳洲和新西兰双重上市,主体在新西兰。虽然Sigma(市值5.56亿澳元)在市场份额上占比最大,但从市值上来看,API(市值6.87亿澳元)比其要更大一些。然而这两家公司的市值加一起,也还没有达到EBOS(ASX上市值31.41亿澳元)规模的一半。

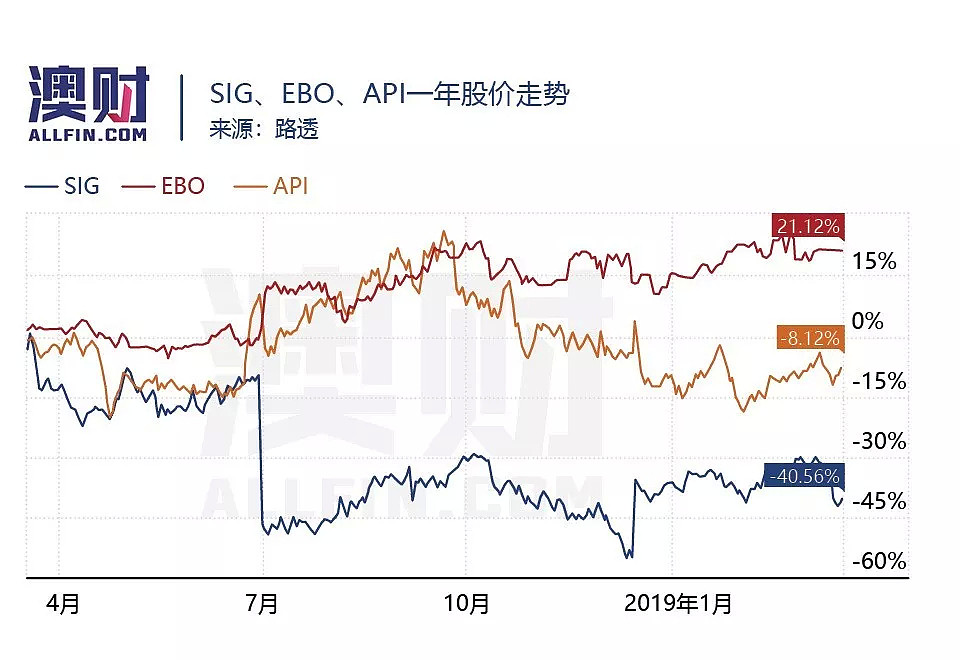

既然是上市公司,我们自然好奇它们的股价走势如何。而这三家巨头过去一年的股价走势,正恰恰反映了三家公司的竞争格局所发生的变化。简言之,“EBOS抢了Sigma的生意,API趁火打劫意图收购Sigma”。

其实这三家巨头所做的业务不仅仅的纯药品批发,它们基本都有多元化的医药相关业务,但药品批发基本代表了它们的业务主线和发展方向。那么接下来,让我们进一步了解一下这三家公司。

Sigma Healthcare

一纸合同两次重创股价

Sigma在1912年于维多利亚州成立合作社,1999年在ASX上市,如今已经是澳洲药品行业的全线批发商,并拥有相关的零售药房业务。该公司销售网络涉及1200多个品牌,通过批发药品配送中心向全澳配送药物。该公司旗下的连锁药店包括Amcal,Guardian,Chemist King,Discount Drug Stores和PharmaSave等。

Sigma目前在全国范围内开展业务,通过Sigma Hospital Services扩展到医院药房分销。该公司在收购Medication Packaging Systems(MPS)和Medical Industries Australia后,于2017 - 18年扩大了业务范围,具体包括向住宅老年护理部门、药房、医院、诊所以及医疗和牙科医生提供剂量管理服务,医疗和相关产品。

虽然从IBISWorld的数据来看Sigma的市场份额占比最大,但实际上该公司近两三年的股价表现并不理想。

从股价图上,我们能看到该公司在近三年有着两次明显的股价暴跌,而这两次皆跟澳洲最大的连锁药房Chemist Warehouse有关。

在2016年,Sigma与My Chemist/Chemist Warehouse集团(以下简称Chemist Warehouse)续签了至2019年6月的长期供货合同。然而在2017年5月,Chemist Warehouse意图从其他批发商出采购产品,Sigma针对该集团提起了涉嫌违反供应合同的法律诉讼。虽然诉讼程序之后被撤销,但双方陷入长期谈判,这对Sigma股价产生重大影响。

在2017年10月,谈判终于达成结果,Chemist Warehouse承诺在合同期内不会使用其他批发商,但合作裂痕已经出现。2018年7月,在长期续约协议谈判破裂下,Sigma宣布自2019年年中起其分销产品将不再在Chemist Warehouse销售,公司股价再次暴跌。

Sigma称,该公司在合同谈判初期已明确表示,只会在该合同具有商业意义时才会续签,因为公司不会在没有足够的可持续回报情况下将股东资金暴露在风险中。

而与此同时,Sigma的竞争对手EBOS称,已与Chemist Warehouse签订合同,为chamist warehouse的400余家连锁店供应药品。这份五年期供货协议将于2019年7月1日生效,并可能在合同终止时延期三年。在澳大利亚与新西兰两地上市的EBOS预计新合同生效首年即可产生约10亿澳元收入。

在“合同风波下”,Sigma股价从2016年的1.5澳元/股跌至了如今的0.54澳元/股的位置。

Australian Pharmaceutical Industries

业绩不佳,寻求收购机会提振表现

API 也是一个行业“老玩家”,成立于1910年,在1997年于ASX上市。如今,该公司已经成为澳大利亚健康和美容相关业务的领头羊。

API有三个核心业务部门,药房分销、零售和制造。虽然该公司的零售部门推动了近期的收入增长,但其批发业务仍占公司收入的大部分。API为3,000家一线药房客户提供服务,并在澳大利亚经营15个配送中心。

该公司旗下的主要零售业务为药妆连锁店Priceline和Priceline Pharmacy。Priceline在过去五年推出了许多新店,目前经营475家商店(2005年为175家),其中334家包含药店。此外API还有连锁药店品牌Soul Pattinson Chemist和Pharmacist Advice,以及独立药店会员俱乐部Club Premium。

API虽然业务多样性更强,但其股价表现在近期也不理想。该公司最新财报仅为去年10月份公布的2018财年全年财报。财报中该公司收入下跌0.9%,也就是说没有增长;同时净利润下跌8%,就算排除了并购和业务重组的基础净利润,也仅录得上涨0.8%。

身为三巨头之一,API的业务增长显然也遇到了瓶颈,这时往往行业巨头会做的一件事,就是收购。

API的股价在去年增有一段明显上扬,而其背后的主要推动因素就是收购Clearskincare Clinics。Clearskincare Clinics提供无创美容服务,如激光脱毛,皮肤护理和美容注射。该公司从2005年6月的两家诊所发展到如今在澳大利亚有42家诊所,在新西兰有两家诊所。

该收购交易的价值高达1.27亿澳元,在初始阶段,API将持有Clearskincare50.1%的控股权益,并在2021年9月之前逐步将控制权扩大到100%。

API收购Sigma交易最终破裂,

垄断行业“半壁江山”未果

就在Sigma和Chemist Warehouse续约破裂股价暴跌后,API发现收购机会出现,在2018年底向竞争对手发出了非约束指示性要约,要收购Sigma 100%的股份。API在当时已经在市场上获取了Sigma 近13%的股份。

根据协议, Sigma每股,将获得0.23澳元的现金和0.31股API的股份。按照公告前一日的两公司收盘价,总收购价相当于0.686澳元/股,高于Sigma前一日收盘价69.3%,高于Sigma一个月加权平均价46.5%。公司合并后API股东约持有63%的总股份,Sigma股东持有37%的总股份。合并后的新集团将成为澳洲最大的药品批发商,市场份额高达47.5%,占据半壁江山。

收购公告宣布后,Sigma股价大涨43%,API虽然股价也出现上涨,但之后几天又回吐了涨幅。随后两公司进入尽职调查阶段。

而就在这项交易关注度越来越高的时候,2019年3月13日,Sigma宣布拒绝API的收购要约,称不符合股东的最佳利益。一方面,Sigma认为自身公司价值在成本削减计划下应该更高,另一方面,API的股价在Sigma第一次接到要约后至今已经下跌超过15%,使得协议总价值下降。API对此虽有一番说辞,但结局已定,交易终止。Sigma股价当天下跌12%,API下跌3.5%。

不过就算完成尽职调查达成协议,该交易还是要经过监管部门ACCC的批准。早在2002年ACCC就否决过API和SIG合并的提案,理由是合并后市场占比过大,不利于业内的竞争环境。所以监管的不确定性实际上很大。

就笔者看来,这次交易,API似乎什么也没捞到,而Sigma反而股价却被抬升了一截。

EBOS Group

规模最大是否能笑到最后?

EBOS 的总部位于新西兰,历史最早可追溯到1922年,当时公司名为Early Brothers Trading,并在1960年于新西兰证交所上市。2013年,EBOS在ASX上市。

公司是医疗保健、药品和动物保健产品的批发商和营销经销商,同时还经营物流服务。业务涉及社区药房、机构医疗保健、合同物流和动物保健。公司在澳洲和新西兰地区拥有超过3200名员工,每年产生超过70亿澳元的收入,其中有79%来自澳洲市场。就行业来看,医疗保健收入占总收入的86%,剩下14%为动物保健收入。EBOS可以说是这三巨头中业务最多元化的公司。

EBOS的发展也是通过不断收购整合,最终成为一个庞大集团。例如EBOS曾在2013年以8.65亿纽元收购澳洲领先药品批发商Symbion,并因此在澳洲展开了全面的药品批发业务。EBOS在2017年还收购了澳洲最大的医院外包药房服务提供商HPS。

如今,该公司的销售网络包括TerryWhite Chemmart、Ventura Health、ProPharma、Onelink、Clinect、Masterpet、Lyppard等。

从Sigma手中抢下Chemist Warehouse显然对EBOS形成了强大助推效力,也助推其股价之后的攀升,让该公司前景看起来更为积极,不过笔者认为仍需注意两点。

首先,该公司因为是双重上市主体在新西兰,正如双重上市的新西兰乳业巨头恒天然一样,在澳洲ASX的股票交易量极低;交易并不活跃,一天甚至只有几百股的交易,流动性是问题。

此外,该公司其实也面临着规模过大后的增速乏力问题。该公司2019财年上半年的财报中,收入下降2.7%至34.96亿澳元,税后净利润下跌4.8%至6724万澳元;不过剔除一次性项目的基础税后净利润录得上涨4%。

行业环境不利好,“抢地盘”仍将为巨头制胜法宝

其实目前药品批发行业面临的市场环境并不理想,除了竞争因素,政府药品福利计划(PBS)的持续改革,一直在限制行业的收入增长。

PBS是澳洲政府的惠民政策,为澳洲人民提供可负担的药品,强制规定了一系列药品的售价。而药品的降价,就压缩了这些药品批发公司的获利空间,因此我们能看到这些公司近期的收入和利润全部是走跌的。

于此同时,还有很多上游制造商转向直接药房模式,绕过了作为中间商的批发公司,这也导致了他们的收入下滑;并且这一趋势仍在增长。

在这样的环境下,通过收购或者签订更多合作关系来相互“抢地盘”,持续成为这些巨头在竞争中的重要制胜手段。目前看来,API收购Sigma失败,以及Chemist Warehouse转投EBOS,使得EBOS最有可能成为下一个澳洲药品批发行业的龙头;拿下最大市场份额。同时API和Sigma经过本次事件后,被作为收购标的可能性加大,值得投资者继续关注。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64