厉害了!澳洲成长型股票估值高居全球首位

澳大利亚的基金正在经历过去十五年以来回报率最低的“困境”。但是,正所谓“祸兮福之所倚”,这并不必然是坏事。

导致回报率低有一个很重要的原因,即很多基金可能回避购买成长型股票。而目前澳大利亚的成长型股票均面临一个不容忽视的问题,即估值过高!

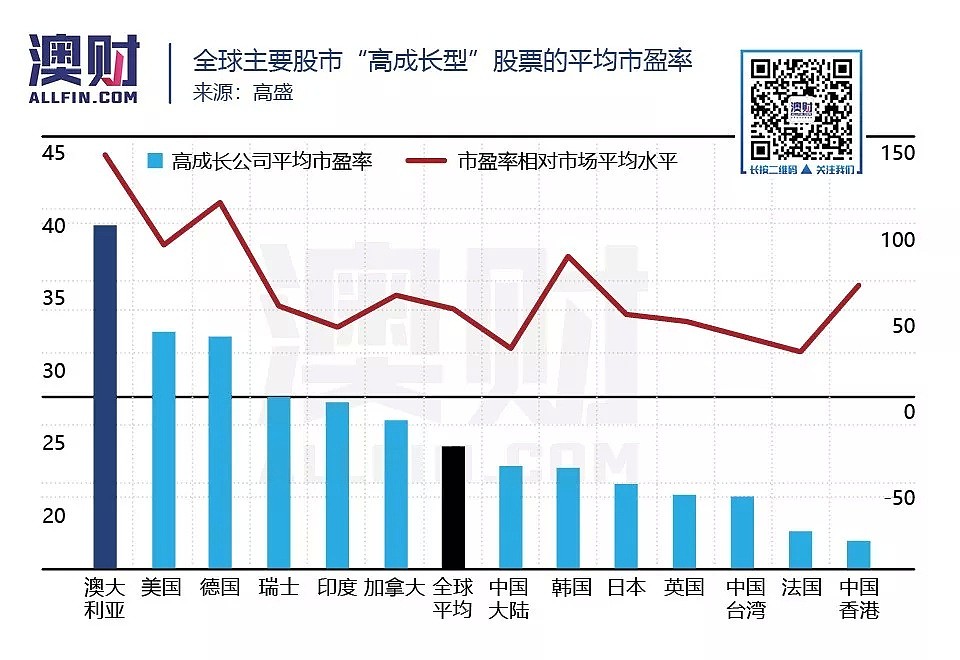

投行高盛分析师团队对全球前13大股票市场中“市值超过5亿澳元、未来两年预期每股收益涨幅超过20%”的成长型股票进行了分析,并由此得出了上述结论。

就澳洲股市而言,符合上市定义的“高成长公司”包括WiseTech、Afterpay、Altium、Xero和Appen(即所谓的WAAXA股票) 以及新闻集团、Breville、A2 乳业、贝拉米、澳佳宝、Seek,Cochlear、CSL 、REA集团和Domain。

估值过高是表面现象?

在对比澳大利亚和全球其他主要市场高成长型股票时,意想不到的结果出现了。

澳大利亚的高增长股票中位市盈率为39.8倍,位居全球首位,在过去12个月中的平均股价回报率为62%。相比之下,全球高增长股票平均市盈率仅为23.5倍。

即便是排名第二的美国股市,高增长股票平均市盈率为31.5倍。

进一步分析,是不是澳大利亚的低利率水平导致这些成长型股票的估值如此之高?

结果却可能不是。澳大利亚的10年期国债收益率在全球范围内仍然相对较高(仅低于中国和美国)。另外,即便是在利率为负的市场中,成长型股票在澳大利亚的溢价也应相对较低。

那么是稀缺性的问题吗?

在银行股和矿业股主导的澳洲股市,高增长的股票数量仅占11%,按市值计算只占3%。但增长型股票在其他地区也同样稀缺,而市盈率却远低于澳大利亚。

例如在法国(高增长型股票市值占1%,市盈率为17.7倍)、瑞士(高增长型股票市值占2%,市盈率27.1倍)、德国(高增长型股票市值占4%,31.1倍市盈率)和加拿大(高增长型股票市值占5%,25.3倍市盈率)。

到底是什么推升了这些成长股?

这样一来,罗斯的这份研究留下了一个非常有意思的问题:到底是什么原因导致澳大利亚成长股录得如此高的涨幅?

这个问题的答案远不止一个。

首先,部分散户开始抛掉“曝出结构性问题”的蓝筹股,如银行股等,选择跟风市场热点。这可能是导致成长类股票大幅上涨的原因之一。

其次,主动投资转为被动投资也是影响因素之一。这意味着指数制定者实际低估了这些热门股票的自由流通量。尽管标普在计算自由流通量时会减去管理层和大型战略投资者的持股量,但是并没有减去机构投资者的持股量。而相比一些价格敏感、强调落袋为安的基金,市场分析人士认为这些机构投资者持股时间相对更长。

该理论认为,一旦自由流通量被有效高估,更多的指数型基金资金会涌入这些股票。

第三,这些热门股票近期出现飙涨还和部分机构投资者有关。尤其是小盘股机构投资者。据估计,如果不拥有WAAAX股票,可能会落后小型普通股基准指数320个基点。

出于对回报率和费用的考虑,小盘基金即便明白这些股票存在估值泡沫,也会为了“回报率不落后大盘而被迫购买”。换言之,这是一出击鼓传花的游戏。

(文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,单独转载图片或致法律风险。)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64