“支付宝”通道在澳上市首日飙涨23%,值得看好吗?

金融科技公司Latitude、东南亚地产交易平台PropertyGuru以及共享办公室WeWork先后折戟,为ASX(澳大利亚证券交易所)的炎炎夏季增添了不少凉意。

然而,ASX在临近年末迎来了救场急先锋Tyro Payment (ASX:TYR),不仅屡次上调IPO定价,融资额度从原本的2.5亿澳元上调至2.8亿澳元。

在过去的半年里,无论是证券市场还是是澳洲本土的零售业都经历着自2008年金融危机以来的寒冬,澳洲网络电商在刚过去的黑色星期五更是打出了4折的反常规折扣刺激消费。

本次Tyro IPO表现与澳洲整体经济环境唱起了“反调”,在12月6日周五上市首日收盘价更是达到了3.38澳元/每股比最终定价的2.75澳元/每股上涨23%,交易总额达到了近6420万澳元,同样约占IPO融资总额的23%。

Tyro是澳洲首家接受“支付宝”的收单机构

Tyro最早创立于2004年创立,致力于研发智能Pose机器。随后在2005年获得帮助银行收单许可,公司主营业务正式上线。Tyro运营收入主要来自刷卡机向消费者收取的少量费用。公司研发出的无线收单刷卡机,受到澳洲本土大量的出租车欢迎。

到了2016年,公司获得了银行全牌照包括ADI等,从此Tyro不再需要把从商户收到的钱转交给银行,从而开展了专门服务于签约商户的B2B银行储蓄业务。

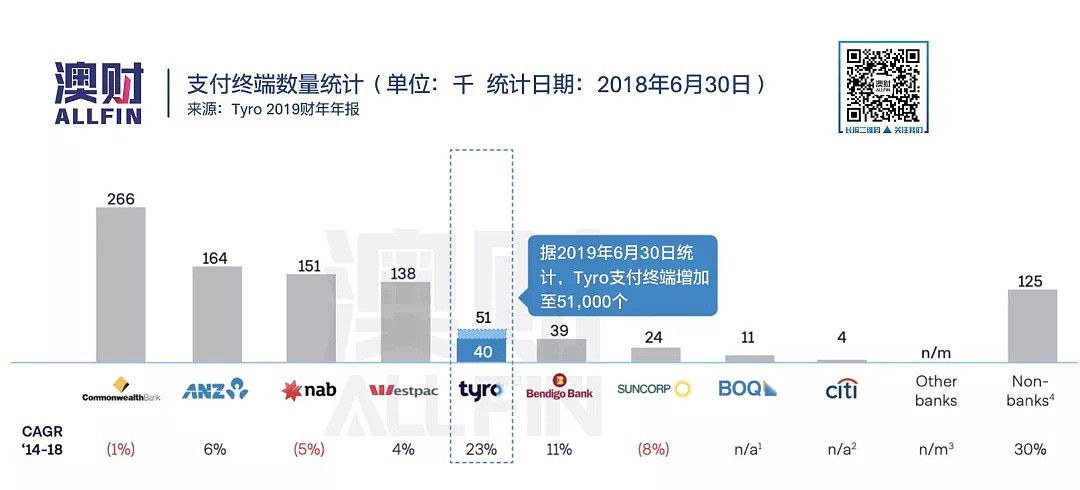

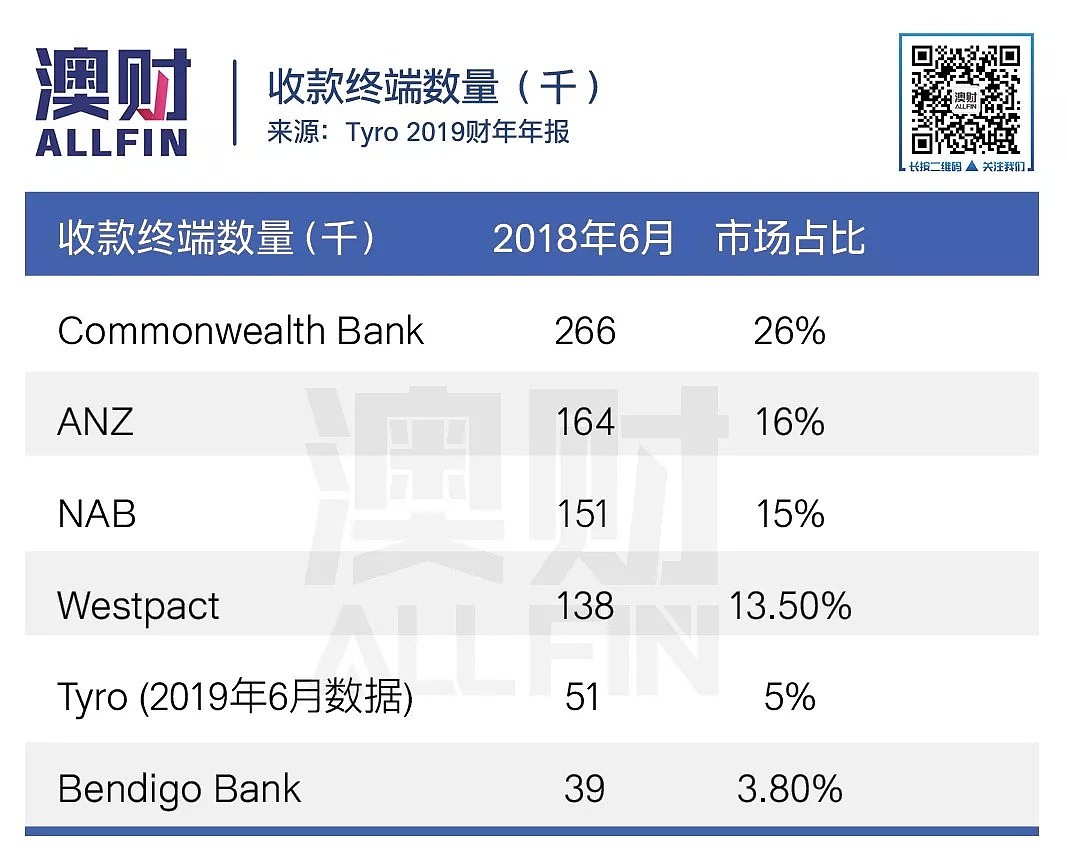

最近几年由于中国消费者激增,Tyro更是成为首个可以直接使用“支付宝”的支付通道。随着商户储蓄量的增加,Tyro逐渐开始开展商业贷款业务。目前,Tyro支付终端数除四大银行外排名第5,达到了51000多个。

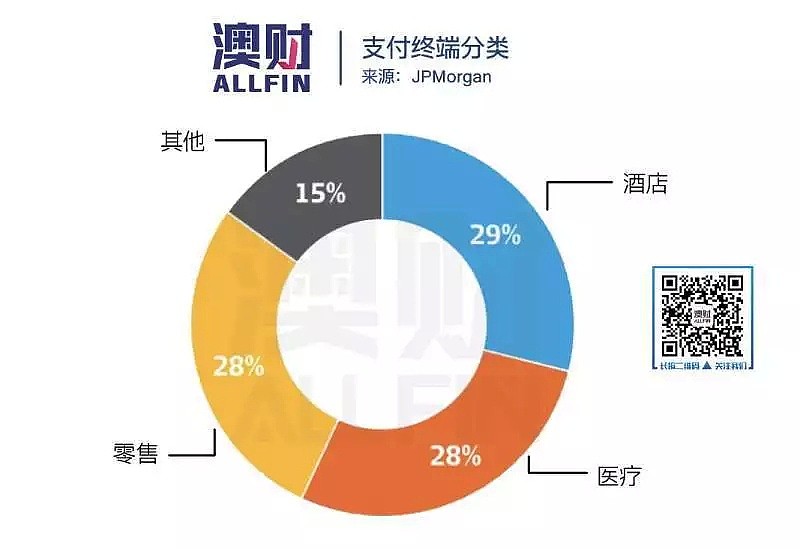

Tyro的支付终端覆盖面非常广,除了上述提到的出租车业务外,公司还签约了知名实体商户如Westfield购物中心等。根据JPMorgan提供的数据来看,Tyro签约行业除零售业外还有大量的酒店以及医疗商户,三大行业各占商户总量的28%以上。

公司商户同样包含了网络电商,支付方式的多样或能过帮助客户摆脱支付手段的限制,吸引更多的流量。公司还为线上和线下商户开发出了后台程序,有效对消费数据进行统计,并且能够直接与Xero会计系统连接,便于对账和财年汇报。

公司账面表现优异

年增长率达到29%

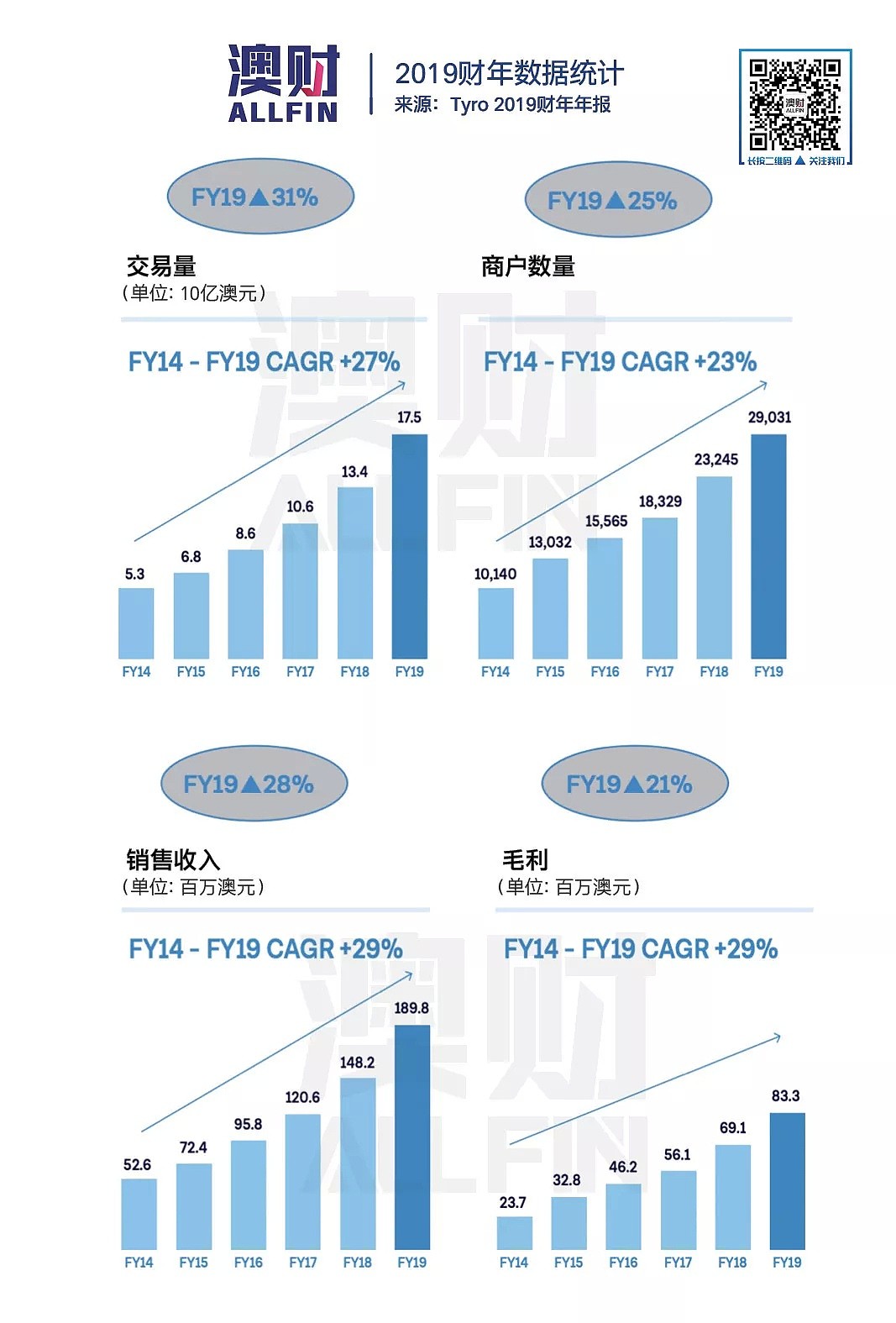

从账面表现来看,刚结束的2019财年无疑是成功的。通过公司收费终端的交易量高达175亿澳元,同比增长30.5%,2014年至2019年期间复合年增长率(CAGR)同样高达27%。注册商户数达到29000多户,自2014年起每年保持超过20%的增长。

公司收入和毛利增速同样出色,过去5年的复合年增长率(CAGR)高达29%。从上述数据看,公司日常运营情况不仅发展迅速同时增长稳健,这或许是公司此次IPO如此顺利并且破发的主要原因之一。

公司财务状况或许不像股价一样光鲜

尽管公司业务增度飞快,但比较其中数据不难发现,公司的销售转化率其实并不理想。以收费终端交易量为基准,公司2019财年销售收入仅有1.9亿澳元,仅占交易总量的1.10%,在扣除公司运营成本后毛利仅有0.83亿澳元,占比不足销售收入的一半。对于这个比例的销售收入并不意外,消费者日常刷卡的手续费通常都在1%至1.5%左右浮动,因此公司的销售转换率不高是理所当然的。

如果细究公司19财年财务数据可以看出,公司销售成本主要来自银行间的交换费,该费用指的是持卡人的银行(即消费者方的银行)向商家“收单行”(即商户方收钱的银行)收取一定费用。从资金流向可以看出,只要发生了刷卡交易,商家背靠的收款银行就必须向消费者持卡银行(一般为澳洲本土4大银行为主)支付费用,因此该部分成本从理论上来说是无法有效减少的,除非“发卡行”和“收单行”均为同一家银行,意味着Tyro必须干掉4个龙头老大,这显然有些天荒夜谈。

从公司2016财年至2019财年的财务数据也证实了这个结论,尽管与16财年相比,公司收入几乎翻了一倍,但公司销售成本以相同倍数增长,因此从经济效益的角度来说,该公司的业务并不属于规模经济(economies of scale)(即当企业的产量规模达到一定水平后,平均成本呈现下降的趋势)。

另一方面,公司人工成本与公司销售成比例增长,以2016至2019财年为例,该公司的人工成本占毛利的75%以上,并且没有出现任何改善的迹象,这也导致了工资的运营始终处于亏损的状态(2019财年税前净亏损达2000万澳元)。在剔除折旧与摊销这些非现金支出后,除2016财年外其余年份仍然无法达到收支平衡,因此公司亏损并不是出于税务目的,而是在正常运营层面的入不敷出。

还需要注意的指标是公司的账面现金正逐年减少,截止2019财年公司账上现金仅剩2400万澳元,与2016财年相比下跌近6000万澳元。结合公司损益表中毛利与人工及行政费用几乎恰好持平来看,以及公司客户的存款账户达到2700万澳元高于公司自身现金账户,如果不注入新的资本并且不降低市场投入的情况下,公司或许在1到2年之内会面临资金短缺的问题。

此外,公司的支付端口真实市场占比也需要注意。尽管排名第5,但与市场排名第四的Westpac仍然存在非常大的差距,端口数量略微高于该银行的1/3。并且与排名第6的Bendigo Bank(3900个端口)差距并不大,所以Tyro在收款端口的真实市场占比仅有不到5%。除非出现重大变故,Tyro取代4位“老大哥”的可能性微乎其微,但好消息是Westpac近日卷入了“洗钱”的丑闻,未来未必有精力巩固收款终端的市场份额,银行一些老旧的POSE机用户有可能会被拥有新型智能端口的公司瓜分。

公司股东权益过于分散

谁也没有绝对的话语权

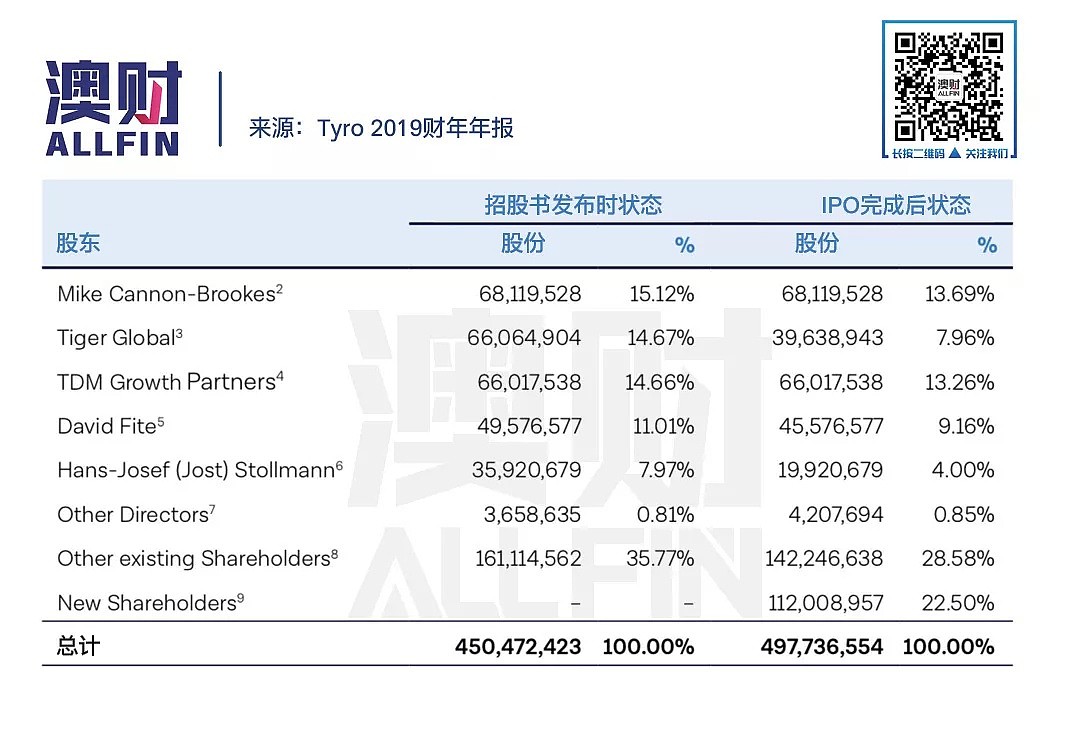

从公司公布的股东权益来看,除Tiger Global外,公司的原始股东在本轮IPO并没有退出。Tiger Global在本轮融资抛售了手上近一半的股份,但该公司本身是一个投资机构,因此在IPO轮退出属于正常的行为。

除此之外,Mike Cannon-Brookes作为公司原本最大的股东并没有选在本轮退出,但由于新股发行,Mike的股份占比由原来的15.12%稀释至13.69%。

Mike Cannon-Brookes是独角兽软件公司Atlassian两大创始人兼任CEO之一,该公司在纳斯达克上市同时市值12亿美元但从今年9月起一直抛售该公司的股份。他在2019年2月(2009年-2019年)从Tyro公司的管理团队中辞职,但继续持有手上的股份。此外,他是环保组织的支持者,去年曾公开表达对莫里森政府处理环境问题的不满,无法确定Mike的卸任是否与他过于鲜明的个性和言论有关。

Mike Cannon-Brookes,图/The Australian

除去Mike Cannon-Brookes外,公司股权分布较为分散,谁都不具备绝对的话语权,因此并不利于公司作出快速决策。同时根据AFR报道指出,本轮IPO的参与者中有大量与Tyro签约的商户,因此不排除由于商户大量参与进一步推高了股票的需求,最终导致IPO定价落在了最高点2.75澳元/每股,或许存在一定的水分。

结语

尽管Tyro首日表现优异,但不能掩盖公司利润变现能力困难的现状。如果公司其他业务如商业贷款不能在未来一到两个财年内成型,鉴于公司业务模式仍然以收单为主,在短时间内扭亏为盈是相当不现实的,市场对于公司期望会迅速化为泡沫。

此外,公司曾想进军“先买后付”市场,但近日ASIC对于该领域巨头Afterpay违规的裁定表明了政府开始着手对这种小额贷快擦边球的监管,“让子弹再飞一会”的时代已经结束,公司想通过该业务增加收入变得更加困难。

笔者认为,借鉴中国现在无卡支付的盛行,无法确定智能POSE机能到底还能在澳洲市场上存活多久,因此对于公司未来的发展前景并不看好。本次IPO的成功,一方面有来自公司自身客户的支持,以及与大小摩的站台有关,另一方面可能是近期并没有什么像样的企业在澳交所上市,只能从“矮个里拔高子”,毕竟这是近期质量相对较好的金融科技IPO。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64