公募“巴菲特”朱少醒:15年钟情1只基金,10年重仓茅台

他是公募基金的“巴菲特”,15年收益1983%,年化收益22.43%。

他是时间的朋友,10年重仓茅台,单年度业绩并没有很亮眼,但多年跑下来,他跑的最远。

他很专一,15年钟情1只基金,把富国天惠当做唯一,不发新产品,精心培养这一个孩子。

他投资风格比较激进,不管是牛熊,几乎都是满仓配置,不控制回撤。

骨灰级基金老将——富国朱少醒,喜欢慢慢变富的投资者可以关注他。

01

风云榜之人物介绍

朱少醒,上海交通大学金融工程专业出身,管理学博士。

2000年之前,任职华夏证券。

2000年6月加入富国基金,历任富国基金研究策划部分析师、产品开发主管,富国天益基金经理助理,2005年11月起至今,任富国天惠精选成长基金经理,2008年11月同时担任汉盛基金经理,现任富国基金研究部总经理。

他的风格是精选个股,认定了是好公司就重仓买入,轻易不调仓,不换股,不择时;不走偏锋,不赌单个行业,均衡配置;投资风格激进,满仓穿越牛熊。

02

风云战绩

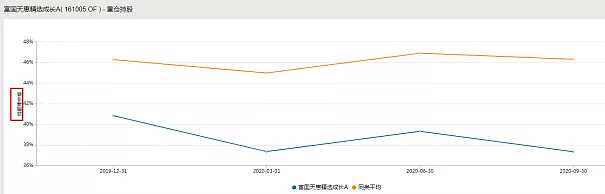

朱少醒只管理一支基金——富国天惠成长混合,自2005年11月成立以来收益率达1983%,年化收益22.43%。

假如你在这只基金发行时认购了10万元,那么现在账户里资产就是208万(不考虑手续费)。

除了富国天惠,朱少醒在2008年11月还兼任过汉盛的基金经理,2010年1月离任,这只基金2014年到期,目前已经转型。

15年只钟情一支基金,在这个浮躁的金融市场中独此一人。

一般基金经理,稍有成绩就迫不及待的发行新产品,做大规模,因为整个行业收入都跟管理规模强相关,没有新产品,怎么促进新销售提升管理规模呢?

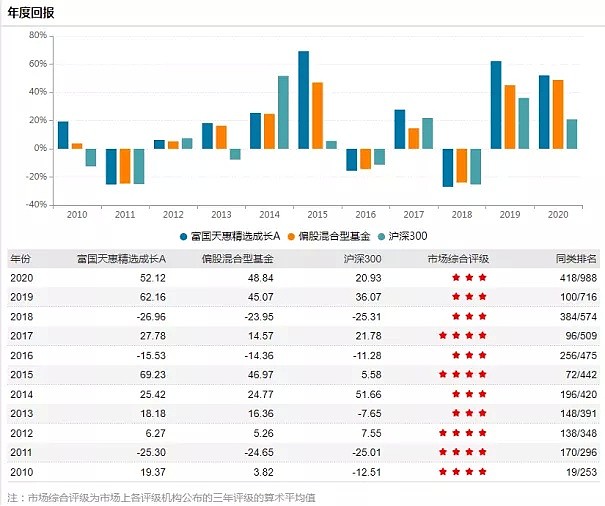

逐年梳理富国天惠成长2010年以来的业绩表现,稳定排在市场中上水平,跑输沪深300的年份有2014年、2016年、2018年,但与同类型的基金相比,表现也不算太差。

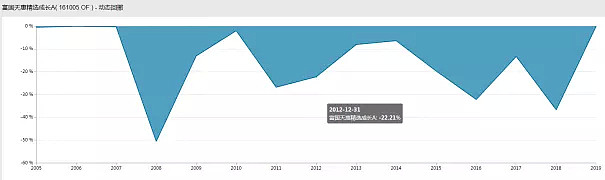

朱少醒的投资风格非常激进,不管是牛市、熊市,几乎都是满仓配置。

富国天惠成长是混合型基金,股票投资比例可以在50%-95%之间浮动,他除了拿有5%左右的现金仓位(防赎回)外,股票仓位始终保持在90%以上。

即使是在上一轮牛市2015年高点,朱少醒也没有降低基金的股票仓位,一路满仓扛过来。对于为什么2015年不减仓?

他在一次访谈中解释称,2015年发生的事情太快了,根本就没办法。

对于满仓操作,他也有反思,他称“自己犯过最大的错误是,2008年的时候干了90多的仓位,这肯定是很严重的错误。

更严重的错误是,2008年一直扛着这个仓位,直到2008年年底直接给砍下去。”

满仓的好处是在大市走好的时候,将满仓获益。坏处就是基金会有较大的波动与回撤。

朱少醒就属于控不住回撤。或者说,根本不去控制回撤。

比如2011年、2016年、2018年,他的基金年收益分别是-25%、-15%、-27%。但市场转暖之后,他的基金也能迅速的反弹回来,业绩很好。

市场差,他更差;市场好,他更好。

03

投资理念

①精选个股,长期持有

朱少醒采用自下而上的选股方式,属于“精挑细选型”,他喜欢投资成长股,最大的杀手锏是在挑选个股后长期持有,只有长期持有才能把个股的涨幅完全吃透。

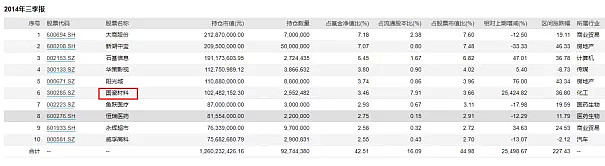

他持仓中的国瓷材料拿了6年,涨了11倍。

2014年三季报,国瓷材料第一次出现在他的前十大重仓股中,之后一直在他前十大重仓股中,一路拿到现在。

国瓷材料总市值从2014年6月30日的37亿,一路涨到涨到12月17日收盘的415亿,6年涨11倍。

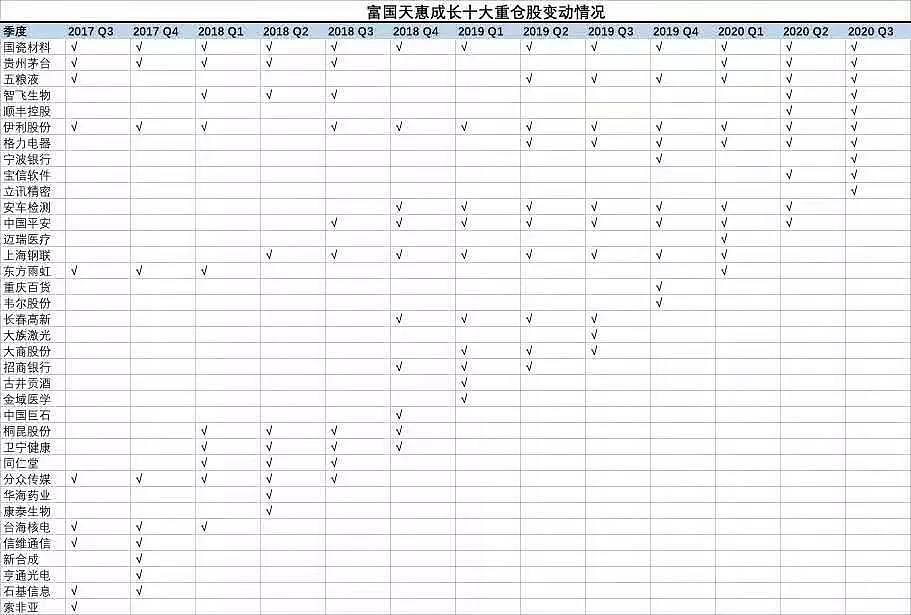

此外,朱少醒令人羡慕是他10年重仓茅台。

2006年一季报显示,富国天惠成立后的第一大重仓股就是贵州茅台,占基金净值的比例达9.36%。

从2006年初至2012年底的连续七年里,茅台一直位列富国天惠的前十大重仓股。只是在2013年,中央限制三公消费和塑化剂风波下有所减仓,调出前十大重仓股。

2016年下半年开始又重上前十,虽说持仓比例有过变化,但持股茅台超过10年实属不易。

②淡化择时

在确定公司是优质资产后,朱少醒会立马买入,不择时,尽管买入的价格可能不便宜甚至略贵。

这跟价投有明显区别,价值投资还考虑估值的因素,买入的公司是否存在低估,低估买入既可以赚估值的钱,又可以赚公司成长的钱。

但现实中,谁都想买的便宜,却没有那么多便宜的公司。

择时需要对市场有深厚的理解力,没有人每次都判断准确,朱少醒坦言自己并不具备精准预测市场底部的能力,他认为只要未来公司的发展会更好、会赚更多钱、股票价格会更高,就会买入。

③不走偏锋,均衡配置

最近几年,公募基金要想要业绩排名靠前,一定要“赌”点什么的。

很多基金会打排名战,追逐当前市场风格,重仓押注某一热门行业或主题,赌对了,就上榜,赌错了,就垫底。

比如,今年以来涨幅前十的股票基金都是新能源板块相关的基金,都有布局光伏和新能源汽车。

朱少醒显然不是这一风格,他从不在某个行业、某个主题上做极端的仓位,而是采用均衡策略,这也导致他每年很难排进前几名,但路遥知马力,长期跑下来业绩优秀。

富国天惠成长虽然保持极高的股票仓位,但是持股集中度并不高,一直在50%上下。

从前十大重仓股看,持股是比较分散的,从智飞生物到国瓷材料,从贵州茅台到立讯伊利,朱少醒涉猎的行业较多,他奉行的是均衡投资,不赌单个行业。

04

投资的建议和看法

一般赚钱能力强的基金经理出镜率非常低,朱少醒也是如此,媒体对于朱少醒分析的文章多,但专访非常少。

他曾透露,挑选高质量公司的主要方法的核心是,通过长时间的跟踪和分析,关注所投资公司的关键素质,进而找到最可能成为好公司的对象进行投资。

他看中三个关键要素:公司基因、公司治理结构、公司管理。有良好基因的公司,是指容易产生稳定增长的业绩,在若干年后可能会有几倍甚至十倍的增长。好的公司治理,是指一个公司既要有才,又要有德。当研究团队花费大量时间调研后,并且经过反复讨论,有80%左右的把握再进行买入。

从个股操作方面来看,朱少醒认为“买”的核心问题是定性判断,首先要定性它是不是一个优质资产,再看估值是否比较合理。

在“卖”的问题上,朱少醒认为卖出,尤其是成长类投资的卖出带有艺术成分,比较难量化、难有明确规则,需要不断去审视原来的投资框架,买入之后逻辑有没有发生变化。

此外,估值有没有达到你的判断,对于成长公司来讲,这方面的权重要稍微低一些。还有就是在仓位有限的情况下,有没有更好的标的来替代原来品种。

05 总结管理基金15年,年化回报22%,总的来说,如果你想长期定投,朱少醒是不错的人选。

总结一下他的特点:

①精选个股,长期持有。认定了是好公司就重仓买入,轻易不调仓,不换股,不择时。

②不走偏锋,均衡策略,从不在某个行业、某个主题上做极端的仓位,采用分散化来控制风险,提高防御力。

③投资风格激进,股票仓位始终保持在90%以上,满仓穿越牛熊。④不控制回撤,他的基金波动比较大。市场差,他更差;市场好,他更好。投资前需要问问自己能否承受。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64