金融期货如何推动实体经济发展?(组图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

金融期货可为实体经济保驾护航,消除不确定性。在实体经济面对不确定性而裹足不前时,金融期货的出现无疑将促进社会经济发展。

金融期货的背景与作用

期货是金融市场的重要风险管理工具,自1848年全世界第一家商品期货市场在美国芝加哥诞生,迄今已有170年的历史。但直到1972年,金融期货才首次出现在金融市场中,半个世纪以来,金融期货不断创新发展,美国期货业协会(FIA)的公布的数据显示,1985-2008年,全球期货和期权市场上成交规模的年均增长速度高达14%。而在08金融危机之后,2008-2011年的成交量年均增长速度降至3.5%。但从2015年以来,在全球经济形势逐渐好转的背景下,国际期货和期权市场规模的发展逐步复苏。2019年的市场成交规模达到345亿手,2020年达到468亿手,2021年成交626亿手;近两年的增长率都超过33%,成交量均创下历史记录。

金融期货的主要功能在于降低交易成本,促进价格发现以及优化风险管理,可以很好的对冲实体企业和金融机构面临的市场风险,帮助国民经济高质量高效率运行。金融期货对实体经济的积极效用主要表现在如下几方面:

第一,金融期货有助于推动实体经济的发展。对于企业而言,采用金融期货工具可以有效管理利率、汇率、股价波动风险,有助于提高企业价值。对于金融机构尤其是商业银行,使用金融期货可以管理债务久期、减少资产负债的期限不匹配问题,进而增加对生产部门的信贷投放能力。

第二,金融期货可以影响社会总投资和社会总储蓄,进而使宏观经济的均衡状态向更积极的方向发展。其一,金融期货有助于促进资本的形成,进而增加全社会的投资规模,提高经济增长速度。其二,金融期货也会降低人们对货币流动性需求,在一定程度上增加货币的供应,从而更好的保证社会总投资增加所需要供应的货币,保证国民生产总值的增长。此外,国债期货等金融期货还会在一定程度上影响利率水平:国债期货的推出加强了市场之间的联动,提高了整个债券现货市场的流动性,有效的推进了利率市场化进程。

我国金融期货市场的发展相较国际市场发展缓慢,自2010年股指期货重新上市,我国金融期货市场的帷幕才正式拉开。2013年国债期货正式上市,进一步的丰富了我国金融期货产品品类。近年来金融期货市场规模不断扩大、期货的品种持续增加、市场也越来越开放。2020年2月21日,国债期货市场对商业银行打开大门,标志着金融期货市场的进一步发展和开放,更加凸显金融期货对保证金融资本市场稳定的积极作用。

金融期货对于实体经济的作用体现在方方面面。接下来我们从上市公司增发、企业融资方面展现金融期货的应用办法。

金融期货为上市公司定向增发保驾护航

增发是上市公司一种重要的融资手段,其募集资金主要用于资本运作与战略发展。增发的成功与否对公司的战略有很大的影响。增发分为公开增发与定向增发,定向增发又称为非公开增发,仅面向特定对象增发新股,募集目的主要是并购、重组或项目投资等,募资手段相对灵活。

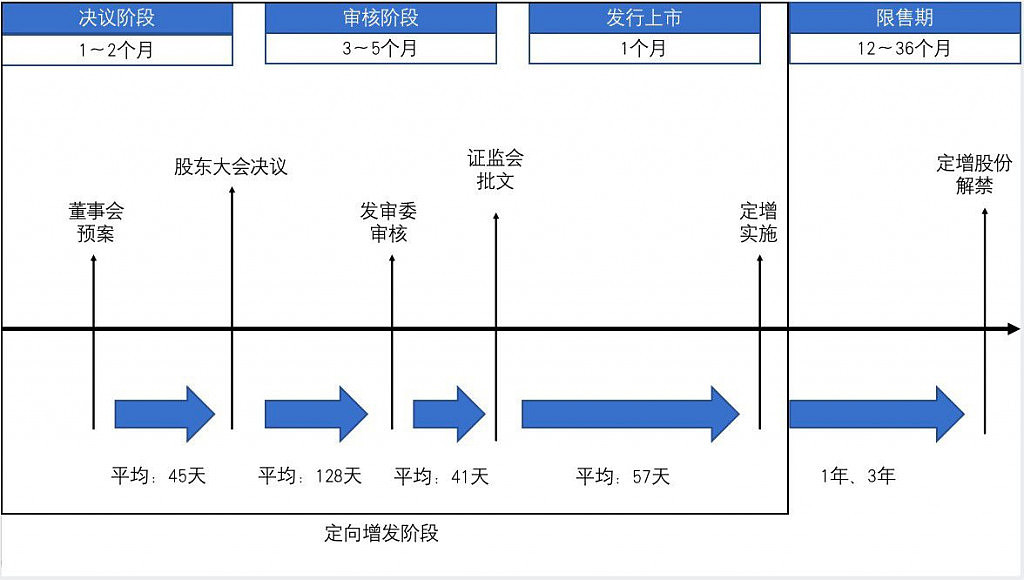

一般来说,非公开增发前后共分为四个阶段:决议阶段,审核阶段,发行上市与限售期。其中决议阶段包括公司召开董事会,公告定向增发预案,召开股东大会决议,送报正式申报材料等内部流程。审核阶段包括发审委审核和证监会批文。发行上市阶段,公司择机执行定向增发方案,至此非公开增发完成。这一部分定增股份进入市场会经历1~3年的限售期,期间限制卖出。

影响增发的表现因素很多,最重要的外部因素就是股市的整体状况。一般来说,增发的发行价格为发行前某一阶段平均价的某一比例,公司的股票价格往往直接决定了定增募集到的资金量。此外当市场下行,投资者情绪不高时,市场对定增参与意愿很低,融资计划很难顺利进行。如果公司的增发的价格过低,筹资到的资金往往不能满足项目的需求,如果过高,投资者的意愿会大幅下降,当股价低于定增发行价出现“倒挂”时,甚至会使定增计划直接夭折。

当然,上市公司制订增发计划时,一定进行过缜密研究。而从定增的整体流程来看,对于上市公司来说,最大的风险点在于,从股东大会决议确定发行价格到新发股份正式上市期间有数个月的审核期,如果这段时间内股市大幅下行,公司股价会受到牵连下跌,同时投资者参与定增的意愿也会受到影响。

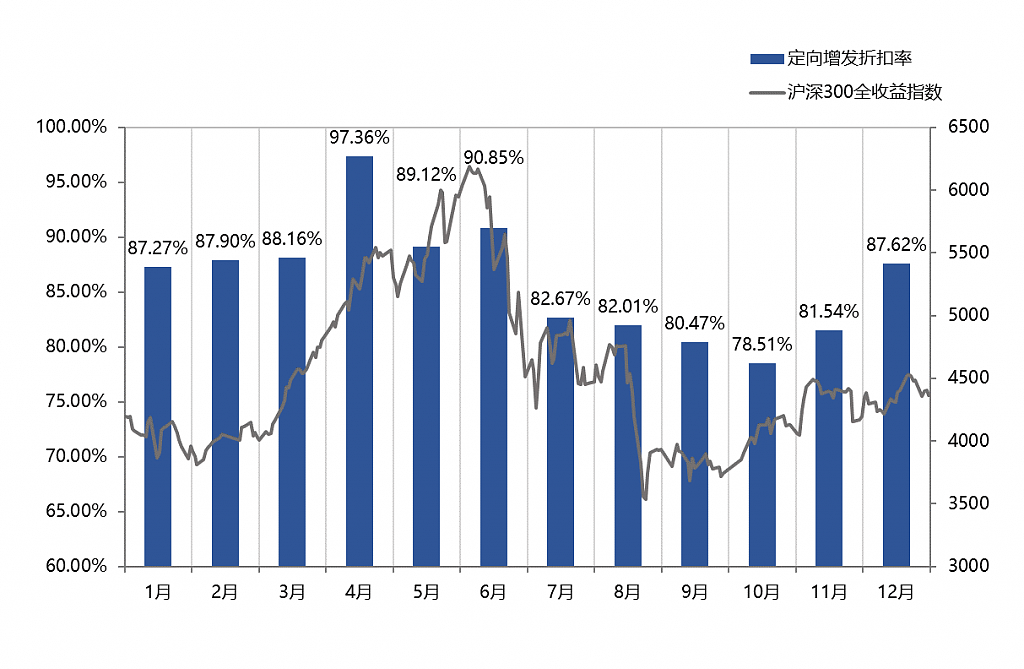

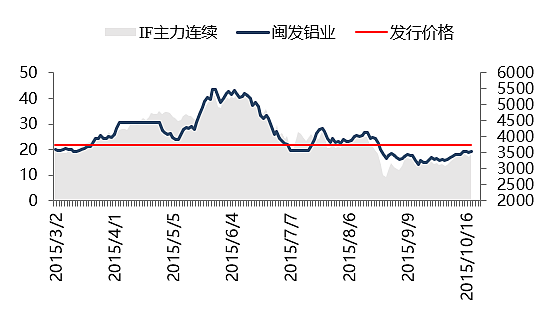

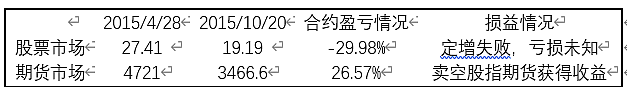

以2015年10月20日闽发铝业取消定向增发计划为例,闽发铝业(股票代码:002578.SZ)于2015年4月28日决议通过定向增发计划,资金募集用途为投入新项目以及补充流动资金,其发行价格为定价基准日4月25日前20个交易日股票交易均价的90%,即21.76元/股,但同年10月20日公司发布公告称“资本市场环境发生较大变化”取消定增计划,当天复权到定价基准日的收盘价为19.19元/股,出现了价格的“倒挂”现象,直接导致了股票定增的失败。从下图中可以看出,当股价低迷时,发行价格相对于投资者参与发行前一日收盘价的平均折价率普遍低迷,在股灾后的2015年7至11月均低于85%,发行失败情况也屡屡出现。

增发失败对公司而言损失极大,“圈钱”失败影响流动性的同时浪费了投资的时间窗口。我们应当怎样避免这样的损失呢?可以借助股指期货这一重要工具,发挥其保值功能加以对冲,为上市公司主动按计划融资提供巨大帮助。

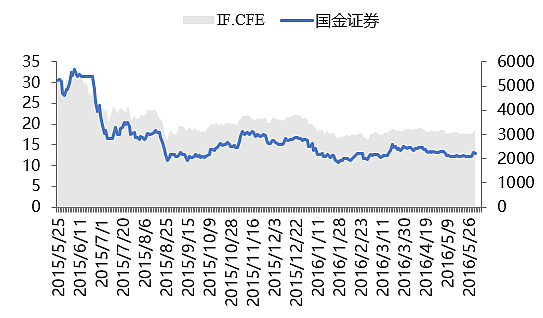

闽发铝业复权价格与沪深300期货主力连续合约(IF.CFE)价格的相关性高达0.93,从下图中可以看出个股价格与指数期货的价格走势趋向一致。因此在股东大会决议通过增发后,公司可以择机在理想价位卖空股指期货进行套保,对冲大盘走弱带来的不利影响。

如果上市时股票市场风平浪静、欣欣向荣,公司不但可以获得股价上涨的收益,还可以保证定向增发顺利推进,甚至获得超出预期的部分收益。一旦股票市场风云变色,开始下跌,定向增发遭到损失,但之前购买的股指期货可以获得可观的收益弥补一部分损失。

以闽发铝业为例,自2015年4月28日确定增发价格到2015年10月20日取消定增计划,股票市场中公司的复权价格从27.41元跌至19.19元,下降了29.98%,若同期选择卖空沪深300股指期货主力合约,则可以获得26.57%的收益。虽然定增失败的损失难以精准预测,但利用股指期货对冲能够挽回大部分损失。根据公司的风险偏好适度的卖空股指期货可以有效地降低市场风险对定向增发的影响。

为定增投资者锁定利润

定向增发的历史收益表现很好,由于定增发行价格通常低于市场价格,定增实施后往往会给投资者带来丰厚的收益。然而参与定增并不是稳赚不赔的买卖,从投资者参与定增到解禁之间存在长达数年的限售期,在此期间投资者被动持有股票无法出售,面临巨大的系统性下跌风险。对于这样的情况,投资者可以通过卖空股指期货对冲风险、锁定收益。接下来以国金证券增发的案例展现套期保值的效果。

2015年5月21日国金证券(股票代码:600109.SH)增发股票在上海证券交易所上市,增发价格为24元,定增股份上市日当天收盘价为27.79元,这一批股票限售期为12个月,最早可上市流通的时间为2016年5月27日。

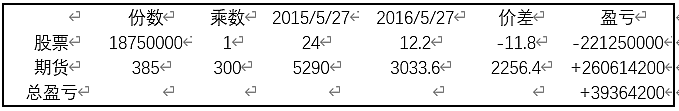

四川产业振兴发展投资基金有限公司获配置1875万股,上市当天浮盈(27.79-24)*1875=7106.25万元,但等到2016年5月27日限售解禁日当天,复权收盘价为12.20元,自发行价亏损了49.17%,总盈亏(12.20元/股-24元/股)×1875万股=-22125万元,损失了22125万元。

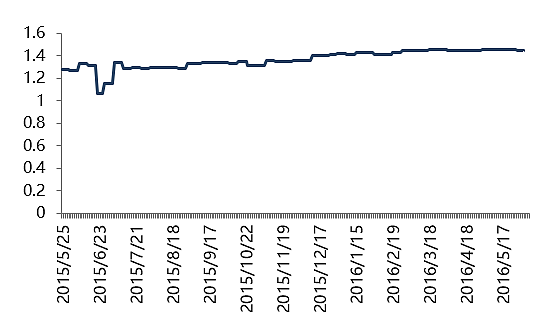

针对这一笔无法“中途后悔”的投资,合理地使用股指期货进行套期保值可以有效降低系统性风险。首先需要确定套期保值使用的品种与方向,从下图可以看出沪深300股指期货的主力连续序列与国金证券的股票价格走势相关性很高,选择采用卖空沪深300股指期货的方式套期保值。

接下来可以通过beta指标确定套期保值比率,下图是与国金证券过去一百周的beta指标,可以看出这一指标相对稳定,平均值为1.36,仅在下跌最猛烈的6月出现比较大的偏离,暂时不用复杂的方法对beta值动态调整,固定为1.35。

为保证套期保值的流动性与基差的稳定性,我们选用交易量最大、成交最活跃的主力合约(一般为当月到期的合约)进行定期换仓,即在增发股票上市日卖空主力合约IF1506,每个月第三周的周五是当月合约的最后交易日和交割日。在卖空的IF1506合约到期前十天继续卖空IF1507,合约到期之后继续轮换,直至股份接触限售日2016年5月21日买入合约IF1605。

接下来确定持有的合约份数,在完全套期保值的情况下,期货合约份数=(所持股票总价值×BETA值)/(期货合约点数×期货合约乘数),IF1506在2015年5月27日收盘点数为5290点,则需要卖出的合约份数=(450000000×1.36)/(5290×300)=385.63份,选择卖空385份。在实际操作中可以根据套期保值的意愿调整覆盖率,以及根据实际情况动态调整,我们假设一直使用385份直至平仓日。

套期保值的结果如下表,采用股指期货对冲后的总收益为3936.42万元,消除了系统性风险带来的损失。

金融期货为企业融资锁定低利率

2020年4月10日,商业银行参与国债期货业务正式启动,第一批试点包括了五大国有银行,这标志着我国利率市场的进一步开放与成熟。

作为管理利率风险的重要工具,国债期货可以通过服务资本市场进而服务实体经济。与此同时,任何需要规避利率风险的企业和个人都可以很方便地通过国债期货达到规避风险。

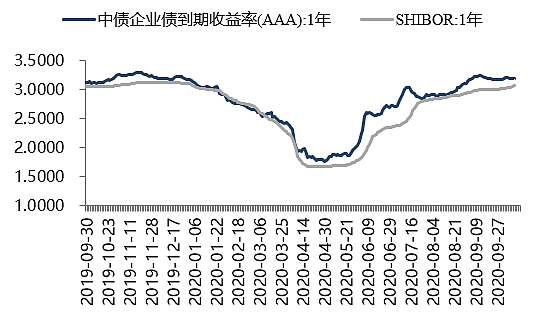

2020年初以来受疫情影响,利率持续下行,4月利率处于底部,这是企业融资的优秀时间窗口。受疫情控制得力,经济恢复速度超预期、央行停止“放水”影响,自5月初以来债券市场利率大幅上行,1年期SHIBOR利率上行了超过100个bp,企业债务的融资成本也随之水涨船高,逐渐回到了疫情前的高点。

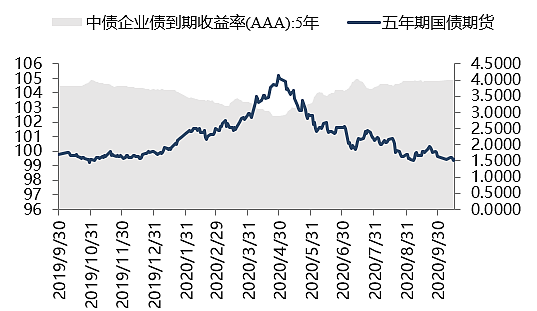

如果某AAA评级企业在4月初决定利用低利率进行融资发行5年期企业债1亿元,等到6个月后正式上市时到期收益率价格已回到高位,可以看出采用利率衍生品来锁定低利率非常关键。如下图所示,五年期国债期货主力连续合约的价格序列同中债企业债的收益率的走势高度负相关,因此可以卖空国债期货以锁定低利率。

假定该企业在4月10日筹备债券发行,当天的5年企业债到期收益率为3.11%,当日5年期国债到期收益率为2.11%。发行当天债券的修正久期为4.91,而发行日当天的五年期国债主力合约对应的国债到期日为2024年10月17日,对应的修正久期为4.28。我们采用修正久期匹配的套期保值比率,共需卖空(100000000*4.91/4.28/1000000)份,约114份。

到2020年9月30日时,套期保值效果如下:

1.期货方面,价格从4月10日的103.375点跌至99.655点,卖空国债期货共获利114*(103.375-99.655)/100*1000000=4240800元。

2.发行债券方面,五年期企业债的利率从3.16%上升到3.96%,以4月10日的五年期国债到期收益率作为无风险利率,未来还款现金流折现价值从1.047454亿元上升到1.087128亿元,共损失3967370元。

3.总收益为4240800-3967370=273429元。可以看出,采用国债期货套期保值可以有效地锁定低利率,有效控制企业的融资成本。

综上所述,金融期货可以为实体经济保驾护航,消除不确定性。在实体经济面对不确定性而裹足不前时,金融期货的出现,无疑将促进社会经济的发展。

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64