暴跌80%!商业模式曾被同行羡慕,美国第一共和银行离崩盘有多远?(图)

作为美国西海岸富人们最爱的银行之一,美国第一共和银行如今也走到了危机边缘。

尽管美联储已经出手,美国银行业的危机却还在发酵——美股银行业依旧暴跌,其中第一共和银行(First Republic Bank,FRC)盘初跌近79%,收跌近62%。自3月9日硅谷银行暴雷事件以来,FRC股价已跌近80%。

此前该银行曾表示,它已通过美联储和摩根大通的额外资金来支撑其财务状况。目前FRC所有未使用的流动性资金超过700亿美元,且可以通过美联储宣布的“银行定期融资计划”获得更多流动性。

但今天的行情说明,这些声明似乎仍然没能安抚市场的恐慌情绪。值得注意的是,一直以来FRC都是业内的“优等生”,其业务和估值都为同行所羡慕——因为它的贷款业务围绕着富有客户(如马克·扎克伯格)发放巨额抵押贷款,这些贷款几乎没有可能变成坏账。自1985年在旧金山成立以来,FRC一直保持盈利,净冲销也一直低于行业平均水平。

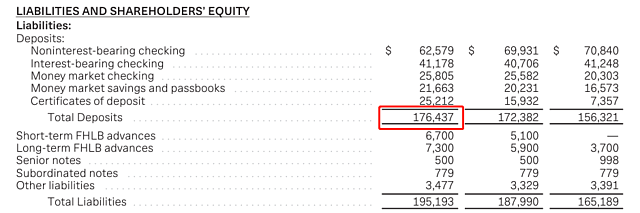

截至去年年底,FRC的存款达到了1764亿美元。

然而,就是这样一家优秀的地区银行,也有着与SVB相似的、资产的公允市场价值与账面价值之间存在巨大差值的问题。

SVB的差额主要存在与其债券证券组合,而FRC的差额存在于其贷款资产中。 FRC年报显示,截至去年12月31日,其“房地产抵押贷款”的公允市场价值为1175亿美元,比其1368亿美元的账面价值低193亿美元。而仅这一项资产类别的差值就已超过了FRC自身174亿美元的总股本。

分析师们认为,FRC面临着挑战,虽然它的地位优于SVB,但在这种利率上升的环境下,它仍可能面临净息差 (NIM) 收窄的压力。瑞银分析师Erika Najarian 周五在一份报告中写道:

我们认为FRC不是SVB。但尽管他们的商业/战略/资产负债表管理模式不同,NIM问题仍是相通的。

如果FRC也遭遇挤兑?

FRC更大的问题在于,随着利率上升,它的客户有充足的其他地方来存放他们的现金,并可能寻求提现,这对于任何一家银行都是难以承受的压力。

在FRC高达1760亿美元的存款中,大部分储户为企业,约有40%的储户为个人。

以富人客户为主的特点意味着,FRC的账户数相对较少,平均账户余额更高,基本都超过了FDIC的25万美元保险限额。

到2022年底,FRC有190亿美元的未偿商业贷款,其中一半以上流向了私募股权和风险投资,这同样是一个风险点。

全年利息收入从2021年的44亿美元增加到2022年的57亿美元,第四季度利息收入增加到17亿美元。

借款成本从2021年的不到3亿美元上升到2022年的近9亿美元,在2022年第四季度超过5亿美元,FRC今年的营业利润仍为21亿美元。

截至年底,FRC存款为1760亿美元,较上年同期实际增加了200亿美元,较第三季度增加了逾40亿美元。

但如果存款利率从现在的1%上升到2%,这将增加17亿美元的借贷成本,基本上抹去了所有的营业利润。

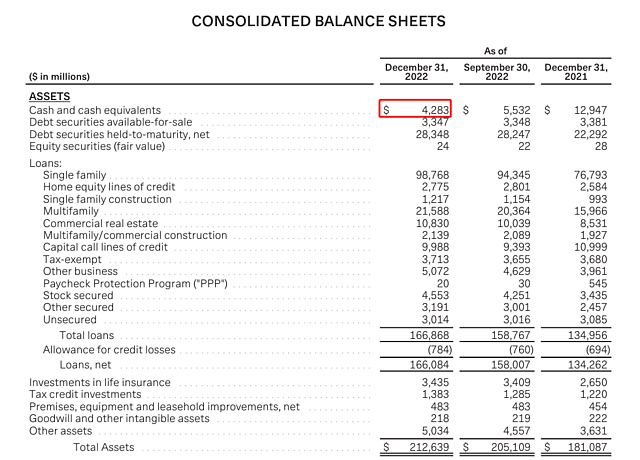

令人警惕的是,FRC去年年底的流动资金略微紧张,现金仅略高于40亿美元,低于前一年的近130亿美元。这意味着这家银行同样无法应对大规模挤兑。

如果存款外流,FRC的现金和等价物将抵挡第一波冲击,此后可能需要出售流动性较差的资产以弥补空缺。

资产负债表显示,FRC有1660亿美元的贷款,大部分与房地产有关,但即使是这些贷款,在利率上升的情况下也会资不抵债。

此外,FRC还有310亿美元的债务证券可供出售,但大多被归类为持有至到期。10-K文件显示,债务证券确认了48亿美元的未实现亏损。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64