澳洲四大行业绩披露,股价却下跌?(组图)

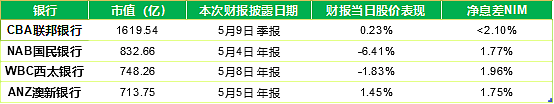

五月以来,澳大利亚四大行已经陆续披露最新业绩报告。其中,NAB国民银行于5月4日率先公布半年报,股价单日下挫超6%,拖累银行板块。ANZ澳新银行、WBC西太银行紧随其后公布半年报,而CBA联邦银行于本周5月9日发布季报。市场反应来看,银行股整体表现不佳,这主要是由于两大预期扰动:净息差增长见顶以及经济放缓。

净息差已达峰值 澳联储加息尾期

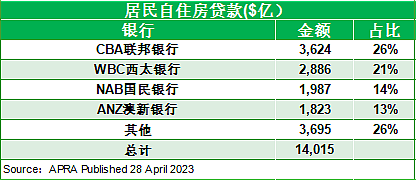

净息差NIM,即贷款收取的利息与为贷款支付的利息之间的差额,贷款是银行的核心业务,主要的盈利方式是通过融资与放贷之间的利息差赚取利润。在加息环境下一般认为净息差将提振银行净息差利润,然而由于澳洲房贷市场的激烈竞争,原本预期较高的息差利润效应受到侵蚀。根据澳大利亚审慎监管局4月28日发布的数据(截至3月),目前居民自住房贷款市场CBA占有最大份额,达26%,WBC西太银行21%紧随其后,NAB及ANZ各占14%及13%。

另一方面,澳洲物价数据拐头、澳联储4月曾暂停加息一次等信息来看,澳洲临近加息尾期,净息差不具备进一步扩大而为银行贡献利润增速的条件。

加息环境下 衰退预期引发信贷风险

在硅谷银行倒闭后,我们对澳大利亚银行体系持乐观态度。这是由于澳洲四大行的商业模式较为简单以传统银行业务的息差收入为主导,存款基础具备粘性,同时对全球风险资产的敞口较低且有相应利率对冲举措。加息环境下,尽管澳洲银行不像美国那样面临长期债券价值下跌的抛售侵扰,但信贷风险在经济衰退下引发市场担忧。尤其是加息对经济效应存在滞后性,经济一旦下行,居民存款下降、房贷需求下降、坏账及违约可能大幅提升。

5月4日 NAB整体不达预期 股价单日下挫超6%

NAB半年收入同比增长19.3%,现金收益增长17%,达40.7亿澳元,低于市场普遍预期的41.5亿澳元。净息差上升16个基点至1.77%,不达预期,且从今年一季度开始,净息差略有下降。一级资本充足率维持强劲,较22财年上升70个基点至12.21%。宣布中期股息为0.83澳元/股,22年年为0.73澳元/股,股息恢复疫情前水平(2019年中期股息0.83澳元VS 2020年中期股息0.3澳元),但这仍小幅低于市场预期。

5月5日,ANZ澳新银行 股息略高于预期 净息差不及预期

在截至3月31日的6个月里,NIM为1.75%,而分析师的预期为1.83%。

公司持续经营业务的现金收益增长了12%,同样受到净息差和房贷业务需求增长的带动。净息差上升7个基点,至1.75%。一级资本充足率上升89个基点至13.2%。中期股息提高9.5%,至每股0.81澳元,小幅高于市场预期。管理层表示,接下来的六个月将更加艰难,由于零售银行业的激烈竞争。

此外,澳新银行在四大行中对新西兰地区的敞口较大,因此新西兰加息市场可能会对ANZ的净息差形成一定支撑(本轮加息,目前新西兰加息500基点,对比澳洲加息375bp)。我们认为这也是财报后新西兰股价表现在四大行中表现较好的理由之一。

5月8日 Westpac淡出住房贷款竞争,着眼商业贷款市场

半年净利息收入增长10%,税后净利润增长22%至40.1亿澳元。净息差上升5个基点至1.96%。一级资本充足率上升95个基点至12.3%。中期股息上涨15%至每股70澳分。Westpac表示淡出住房贷款激烈竞争,着眼商业贷款市场。该举措虽然受到市场认可,但更为依赖于不确定性高的经济前景的商业贷款策略短期内无法对股价形成支撑。

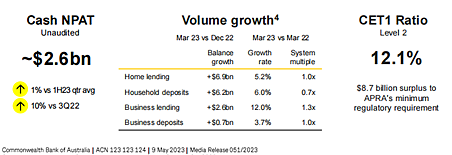

5月9日 CBA停止房贷市场竞争 预计经济增长放缓

CBA国民银行三季度税后净利润26亿,同比上升10%。CET1一级资本充足率12.1%。但该季度的净利息盈利下降了2%,住房贷款增加了69亿美元,同比增长5.2%;商业贷款增长26亿美元,同比增长12.0%,一级资本充足率12.1%。净息差方面CBA季报中并未列明,但是指出净利息盈利的下降是由净息差下降拖累,参考:CBA最近一次披露的净息差NIM为2.1%。CBA宣布6月1日起不再对新房贷申请者提供现金返利,相比较继续争夺房贷市场转而关注公司长期盈利稳定性。

银行股投资价值

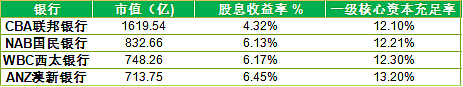

从核心资本来看,四大行CET1均高于 APRA(澳大利亚审慎监管局)对四大银行CET1资本比率最少10.5%的基准要求,也就是说,四大行安全性及稳定性有所保障,均具备较高吸收亏损能力缓冲资本,以及抵御不利经济形势的能力。

今年以来银行股表现不佳,与ASX200指数对比,今年以来ASX200指数上涨4.4%,同期仅ANZ略微超越ASX200指数,涨幅达4.52%。同期CBA下跌3.53%,WBC下跌4.4%,NAB表现最差下跌超10%。

但是对于追求长期稳定股息分红的投资者来说,银行股仍然是不错的选择。四大行银行股平均股息率近6%,与银行储蓄相比,即使在加息环境下仍具备投资竞争力。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64