十大券商2024年经济展望:中国经济“活力释放”,稳经济政策“总体偏扩张”(组图)

站在一年前的今天展望2023时,“疫后复苏”无疑是券商研报中最为一致的宏观主题,在今年的复苏过程中,既有服务消费高增、基建维持韧性的喜悦,也不乏地产需求偏弱,工业修复疲弱的担忧。

随着2023年已步入最后一个月,2024年中国经济将会以何种节奏修复?政策层会打出什么样的拳法?经济又面临哪些内外部风险和挑战?

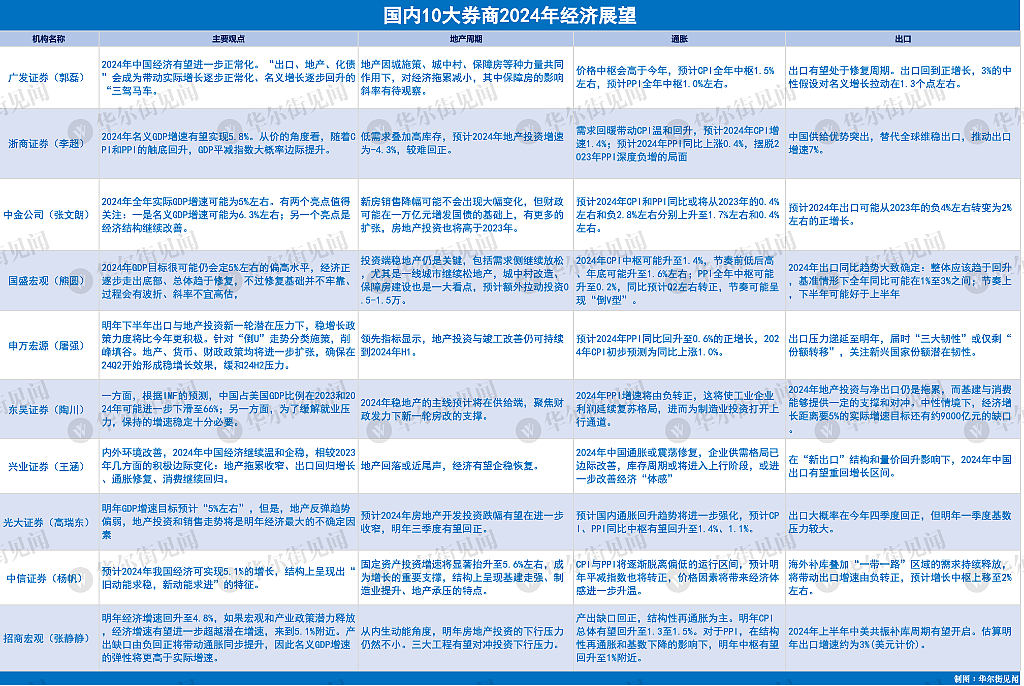

展望2024年,券商普遍认为,明年的宏观主旋律将是“活力再现”,中国经济活力将在美元走弱和政策加码的前提下得到更好释放,经济增长逐渐回归常态。需求回暖带动CPI、PPI温和回升,出口有望处于修复周期。2024年全年实际GDP增速可能为5%左右。

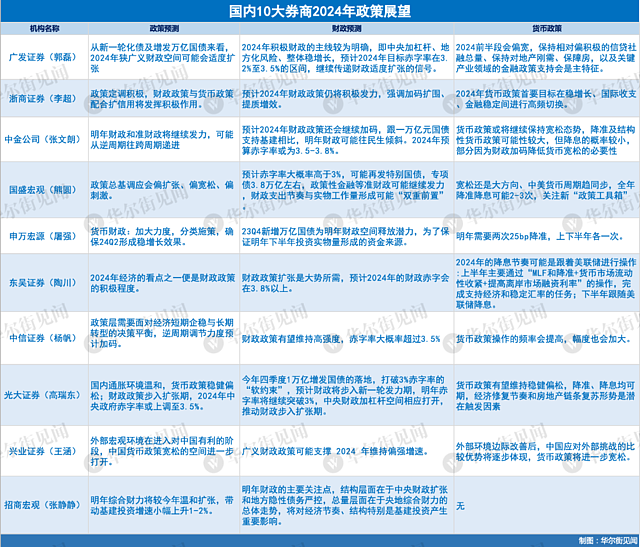

政策方面,券商认为明年财政和准财政将继续发力,宽松还是大方向,货币政策面,政策利率趋下行,降准和降息都有可能。

5%增速成普遍共识,CPI、PPI或企稳回升

券商分析团队普遍认为随着今年年末万亿国债的发行使用,以及人民币汇率贬值压力有望缓解,外部环境边际缓和,2024年金融市场形势将边际好转。

兴业证券王涵团队认为,2024年中国经济继续温和企稳,经济有望继续向常态化运行轨道回归,相较2023 年几方面的积极边际变化:地产拖累收窄、出口回归增长、通胀修复、消费继续回归。

中金公司分析师张文朗、彭文生等指出,2024年全年实际GDP增速可能为5%左右,经济结构继续改善。预计经济形势可能从“内生探底”往“外生复苏”演变,下半年或略高于上半年。

从投资、消费、净出口这三驾马车来看,中信证券预计2024年结构上呈现出“旧动能求稳,新动能求进”的特征,固定资产投资增速将显著抬升至5.6%左右,成为增长的重要支撑,结构上呈现基建走强、制造业提升、地产承压的特点。

浙商证券则认为,明年固定投资全年增速将达到4%左右,制造业及基建投资将构成支撑,同时房地产投资跌幅缩窄:

制造业投资是2024年的经济强变量,并且已经积累较大市场预期差当前已积累较大的市场预期差,后续需要重点关注制造业投资对基本面的支撑作用。

从明年消费增速预期来看,浙商证券预计2024年全年社会消费品零售总额名义增速达6.5%,随着居民收入预期改善,消费潜力逐步释放。

申万宏源屠强团队则认为,虽然目前城镇劳动参与率提升接近尾声,但出口和地产后续恢复好于预期将支撑居民收入,叠加地产竣工从场景层面对消费倾向的传导,预计至2024年上半年消费增速有望持续改善。

开源证券指出,2024年消费具有韧性,对应最终消费支出增速约为6.6%,一则服务业扩张提振居民收入,二则地产挤出效应下行:

预计2024年居民服务消费、居民商品消费、政府消费的增速分别为8.0%、6.0%、6.0%左右,三者占最终消费支出约32%、38%、30%,对应最终消费支出增速约6.6%。

从出口形势来看,多数券商团队认为2024年上半年中美共振补库周期有望开启。

招商宏观张静静团队指出,全球库存周期共振向上带动我国出口增速上行,估算明年出口增速约为3%(美元计价):

目前可以看到的积极信号有:

一是美国经济仍有韧性,7-8月份已进入被动去库阶段,明年上半年进入主动补库存的概率较大;

二是我国出口份额优势突出,今年我国出口份额下降速度远低于预期,按照主要贸易国的出口数据计算我国出口额占全球主要贸易国出口额的比重约为15%,仍然高于疫情前水平;

三是随着贸易多元化战略的稳步推进,非欧美国家对我国出口增速的拉动力越来越大。

兴业证券王涵团队认为,2024 年“新出口”结构变化和贸易量价改善或带动中国出口回归增长区间:

压制2023 年全球贸易表现的两大要素均有望在2024 年得到改善。一是全球货币政策紧缩周期对实际需求的压制;二是美元指数高位和大宗商品价格回落对贸易价格的压制。

浙商证券李超则认为,2024年的供给优势推动出口增速7%,内需渐稳抬升进口增速7.5%:

预计2024年我国出口人民币计价同比增长7%,在全球滞胀背景下,我国发挥供给优势推动出口积极增长,结构视角大于整体,关注三大产业逻辑带来的积极出口机遇,Q1至Q4人民币计价出口同比分别为2%、9%、10%和7%。

从通胀预期来看,华金证券邓利军认为,2024年CPI、PPI可能与2021年趋势类似:(1)基本面修复下通胀温和上行;(2)需求回升下PPI已经显现拐点,可能处于上行周期内。

中信证券杨帆团队称,CPI与PPI将逐渐脱离偏低的运行区间,预计明年平减指数也将转正,价格因素将带来经济体感进一步升温。

广发证券郭磊团队认为,2024年实际增长逐步修复,产出缺口闭合,价格环境应会进一步中性化;叠加猪周期目前位置偏低,以及经验规律显示CRB指数同比和中美库存基本同周期,价格中枢会高于今年:

预计CPI全年中枢1.5%左右(Q1-Q4中枢大致为0.6%、1.6%、1.6%、2.0%);预计PPI全年中枢1.0%左右(Q1-Q4中枢大致为-0.5%、1.2%、1.6%、1.6%)。

郭磊强调,通胀中枢回升意味着2024年名义GDP弹性将大于实际GDP,类似于2016年下半年和2020年下半年,而这一点很容易被忽视。

明年财政和货币政策将继续积极发力

分析师普遍认为,2024年总体偏扩张,“中央加杠杆”,延续松货币、宽财政,结构性工具发力。

财政方面,国盛宏观熊园团队预计2024年赤字率大概率高于3%(市场普遍预期是3.5%以上)、也有可能发行特别国债,新增专项债规模有望达3.8万亿,准财政工具可能继续发力,鉴于2023年内增发的万亿国债有5000亿结转至2024年、叠加2023年专项债发行节奏后置,预示2024年财政将实现双重前置。

浙商证券李超团队认为,预计2024年扩大内需仍将是重点工作,基建作为重要的政策工具仍将扮演重要角色,宏观政策将强调保持连续性和稳定性,财政政策将对基建发力形成积极支撑:

首先,财政稳步发力,预算资金有保障。2024年,我们预计财政资金对基建的支持力度较强,一般公共预算支出规模有望进一步提升至近29万亿元,国有土地使用权出让收入有望达到6.5万亿元左右,新增专项债规模有望提升至4-4.5万亿元,专项债投向基建比例预计在55%左右,预算内财政支出对基建投资有积极支撑。

其次,准财政工具预计仍将发挥重要作用,预计随着一系列机制及人事的逐步落地和完善,在地方重大项目及基础设施层面,财政政策与货币政策配合扩信用将发挥积极作用,重点关注两大方面:一方面央行增加PSL投放支持政策性金融机构服务基建,另一方面专项建设基金作为资本金可能续期或常态化实施支持基础设施建设,将是基建发力的重要方向。

其三,信贷、债券等资金支持较强。基建项目作为商业银行的重要投向,在房地产整体相对低迷的状态下吸引力显著提升;未来,随着房地产“公用事业化”改革的推进和完成,预计央企、国企等参与房地产积极性提升,从商业模式上来看,国企、央企作为基建投资参与主体,可以进一步从事统筹房地产与广义基建的城市整体开发业务。

我们预计2024年新增信贷有望进一步提升至24.2万亿元,同时,随着一揽子化债方案、地方政府特殊再融资等政策的落地,预计地方区域债务风险下降,有助于城投平台改善融资。

从货币政策来看,张文朗团队认为,货币政策或将继续保持宽松态势,降准及结构性货币政策可能性较大,但降息的概率较小,部分因为财政加码降低货币宽松的必要性:

为了配合财政扩张,我们预计从今年11月份起的12个月内降准的幅度可能达到75bp,结构性货币政策有加码的空间。

国盛证券熊园团队认为,展望2024年,宽松还是大方向、中美货币周期趋同步,全年降准降息可能2-3次,关注新“政策工具箱”;流动性将整体偏松,全年社融增速10%左右、节奏先上后下、高点可能在第三季度:

参考过往经验,经济增长本身需要降准释放中长期资金进行支持。考虑到2024年积极财政发力,赤字率可能抬升、专项债也将保持一定规模,地方政府债务化解也将同步推进,可能设立SPV等,整体对流动性的需求进一步加大,我们预计2024年央行可能对冲性降准2-3次、全年调降50-75BP左右。

开源证券认为,央行2024年大概率继续降准降息支持实体经济,利率趋下行,降准概率高于降息:

在2024年地产仍存下行压力,且保障房、城中村、平急两用基础设施等需发力支持稳增长,同时“一揽子化债方案”有望落地进行化债时,货币政策或维持宽松以支持实体经济稳增长,做好风险化解,配合财政发力。

长期利率中枢仍需下行,2024年大概率继续降准降息。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64