就业降温的“蛛丝马迹”:美国非农没有“看起来那么强”?(组图)

非农数据超预期回升,但住户调查数据、劳动力参与率等细分数据显示,劳动力市场可能没有那么“强劲”。

周五晚间发布的12月非农就业报告显示,美国12月非农就业人口增加21.6万人,不仅远高于普遍预期的17.1万人,而且几乎高于所有分析师的预期,也高于11月修正后的17.3万人。

这似乎意味着就业市场的超预期升温,但报告发布后,一些分析师表示,本次非农报告的部分内容表明了潜在的疲软。

劳动力市场或许没那么“热”

据报道,Employ America的执行董事斯Skanda Amarnath发推文表示:

“这个(头条)数据可能具有‘干扰性’。”

“住户调查数据仍在大多最受关注的地方表现疲软,因为劳动力参与率下降,企业调查数据不太值得信赖,且工资增长仍显示放缓。”

可以用来佐证劳动力市场“潜在疲软”的证据有:住户调查中失业人数增加了68.3万人;企业调查中失业人数增加了67.6万人;劳动力参与率急剧下降至62.5%;

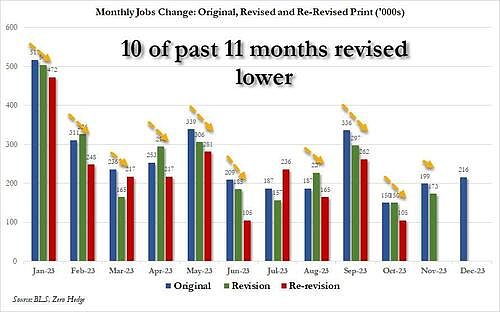

经美国国家统计局修正后,前几个月的就业市场也显得较为疲软。经过这些调整后,Amaarnath发现三个月的新增就业人数从每月20.6万下降到每月17.4万,他表示:

“企业数据没有看起来那么严重,下修的失业数据显示出劳动力放缓的趋势。”

此外,Amarnath还持以下观点:

青壮年就业率已经从疫情期间的峰值回落,且降幅在扩大;

随着平均每周工时增加了1%,生产率有望增加推动GDP增长;

名义劳动收入增长已恢复到大流行前的水平,这意味着美国消费者的需求压力也可能恢复正常。

总之,Amarnath给出结论认为:美联储不应认为劳动力市场过热。

高盛同样在家庭调查数据方面嗅到了劳动力走弱的信号:

劳动力参与率下降了0.3个百分点降至 62.5%,反映出所有性别、包括外裔在内的所有美籍的劳动力参与率均有所下降;

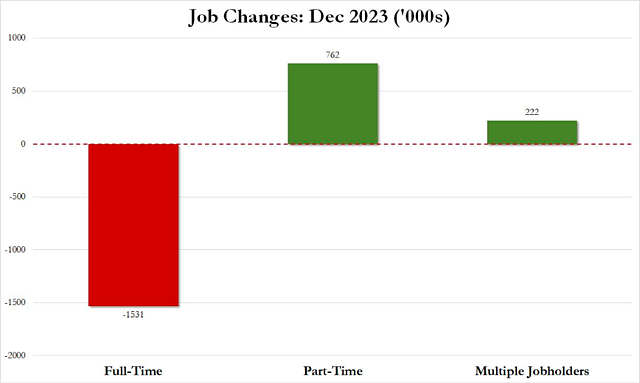

修正后的就业人数更为疲软,减少了75.3万人。这一差异部分反映的是自主就业人数的增加(继11月份增加5.7万人后,又增加了32.1万人)和无薪假期工作者人数的减少(继减少17.9万人后,又减少了16万人),不过多重就业者增加的22.2万人抵消了其中部分失业人数;

U6失业率(统计范围最广的失业率)上升0.1个百分点至7.1%,反映出因个人经济原因而兼职的劳动力数量的增加(+21.7 万人)。

TS Lombard的Steven Blitz对12月非农数据也持保留态度,他强调部分行业的就业升温是“周期性”的:

“(或许)因为医疗保健、酒店休闲和零售业受疫情影响更深。”

对于家庭调查数据的走弱,他并不太担心:

“这些数字可能只是表明2023年底有很多人退休,随着时间的推移,家庭调查数据的修正值往往会与薪资数据同步,而不是相悖。”

Blitz总结道:就业增长“积极”但不“火热”,美联储将欣慰于接下来供需趋平衡的劳动力市场,人们对劳动力市场的理性认知也将逐渐回归。

美联储适度紧缩仍有必要

此外,高盛还指出,最近几个月,医疗保健和政府部门的就业增长最为强劲,这在经济繁荣时期并非常态。

不过,高盛认为这并非传递出经济衰退的信号,而是由于金融环境整体缩紧、劳动力市场近年来整体不振(医疗保健行业尤为突出)所致。

且报告数据显示,对经济前景敏感的行业就业岗位有所增加:零售业、建筑业、科技业、制造业和金融服务业的薪资都有所增长。

总之,Amarnath、Blitz、高盛均认为劳动力市场没那么“强劲”,美联储或将继续维持“适当紧缩”。

根据高盛此前的预计,美联储将在2024年降息75个基点,与市场定价押注的126个基点的降息幅度差之甚远,反映出高盛认为美联储可能不会如市场所料大幅降息。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64