ASX银行股入场机会闪现 高息股魅力无穷

澳华财经在线 3月21日讯 ASX澳交所能够跻身全球主要资本市场不仅与机构投资者云集有关,同时和上市公司强健的分红政策密不可分。在ASX占据高权重的银行股板块股价表现对市场和投资人信心影响极大,2017年银行股分红前景如何?股价走势又将如何演变?

澳洲知名资产管理机构Clime公司专家的观点是:尽管银行股整体股息平均回报平稳, 但逢低买入低估的银行股,年度整体投资回报可能带来惊喜。

各种因素交错 银行股股息前景平淡

ACB News《澳华财经在线》报道,Clime资产管理公司专家阿伯内西(John Abernethy)上月在最新一期分析报告中指出,澳洲主要银行股已被作为税后分红派现的重要来源纳入Clime大盘蓝筹股投资组合之中。但他同时预测新的财年,澳洲主要银行面临的内外部经营环境在发生改变。

首先,尽管各大银行平均盈利增长徘徊在较低的个位水准,依然被贴上了多年持续火爆的房市最大受益者的标签。随着政府及行业监管日渐趋严,部分银行披露的高管收入愈来愈引起投资人的关注和质疑,联邦银行发布的高管薪酬报告在其2016年度股东大会上遭受炮轰和抗议即为例证。

新的一年,各大银行需面对并解决近年来业务膨胀带来的内部运营成本增长压力。此外,居民整体身负巨大负债以务及消费和商业信心下滑带来的投资疲弱,愈来愈多的全职岗位被兼职岗位取代、居民薪酬增长缓慢等因素将陆续发酵,银行业竞争将更趋激烈。

值得一提的是,众多银行推出的基层柜台员工促销本行贷款产品的激励措施将面临政府主管部门的全新审视和监管,银行产品销售受到影响难以避免。

总体而言,新的一年澳各大银行盈利增长实现从较低的个位数快速回升面临困难。

尽管如此,在他看来银行股2017年依旧有望保持平稳的股息派发。

阿伯内西的判断预测并非没有依据。

首先是澳各大银行经营长期处于严格的行业监管之下,资本充足率良好。而贷款需求增长相对平缓则赋予银行资本有序形成的内生空间,整体而言,银行补充资本金的压力不大。

其次,澳境内大量存在以投资银行股获取稳定现金流的投资者,是各大银行董事会推出股息分红计划时难以逾越的一座大山。事实上,最近澳四大银行中三家银行最终分红派息率超出董事局的设定目标。

市场震荡 或现逢低买入机会

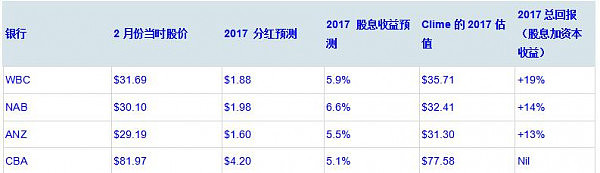

Clime同时预测,逢低买进澳新银行、澳洲国民银行和西太平洋银行的股票,有望在2017年取得稳定股息回报同时,获取股价上涨带来的资本增值。

Clime预测的2017年几大银行的股东总回报,降序排列如下表:

目前市场在各种因素交互影响下曲折前行:一方面美国总统川普政策的不确定给市场带来了震荡回调机会,另一方面美国及全球经济展望升级则又会给资本市场带来支撑。震荡市中逢低吸纳高分红股票,年底不俗的整体回报有可能令人惊喜。

Clime认为,银行股出现的阶段性买入机会可能在2017年重现。然而需要耐心等待具有吸引力的入场点出来。

银行盈利缺乏增长意味着投资者在股价从其合理价位回落两成后买进银行股,才能获得足够的资本回报。如何对银行股进行合理的估值将成为2017年内投资者工具包的一个重要组成部分。

对于激进且纪律性强的投资者,上述估值价位出现后将带来交易机会。

2016年11月和12月大幅反弹后,在估值价位上方,Clime卖出了澳洲联邦银行,同时在30澳元上方对重仓的澳新银行和澳洲国民银行股票进行减仓, 以对冲特朗普上台后政策不确定可能带来的市场波动风险。

银行股股价随后也经历了调整,Clime计划再次补进。

试探性的逆周期升息

ACB News《澳华财经在线》报道,针对世界各国的利率高企、批发融资成本上升的趋势,银行目前采取的策略是,擅自在澳储行没有加息背景下,提高自住房主的固定按揭利率以及投资贷款品种的固定利率和浮动利率,以测试贷款人、政治家和公众对加息的容忍度。

现状是相关各方似乎对此尚未有负面反应。接下来银行可能在颇具政治敏感性的浮动利率产品上再行尝试这种测试,因为浮动利率抵押贷款是银行信贷中最大组成部分,测试方式就是将升息幅度控制在25个基点之内,亦即低于央行的任何调息举动。持续加息的结果是银行预期收益增长。即便增长的收益只能用来抵消日渐高企的批发融资成本,银行也乐意看到。

事实上进入三月份,这种逆周期升息势头已十分明显,上周开始澳洲国民银行及西太洋银行已着手显著上调房贷利率(详见《澳洲大银行竞相升息 房产投资者首当其冲 》)

银行存款资金成本压力减小,它们已经达到日常稳定资金目标。另一重利好在于,Clime预测,2017年全球利率走高的趋势将为银行投资和管理息差营造有利氛围。

风险点与入场机会

Clime预测,尽管悉尼和墨尔本等关键市场当前的繁荣会随着利率触底而逐步消散,但这些市场的房地产价格指数在2017年将再度上升。

2017年抵押贷款利率上升,将使澳大利亚负债累累的家庭承受重压。因此,Clime认为银行贷款出现坏账的风险可能在2018年出现。如果澳失业率控制在7%以下,加息以微幅渐进式进行,出现整体抵押贷款出现系统性风险损失的可能较低。然而假如失业率急剧恶化或利率飙升,银行将没有充足的准备资金去覆盖坏账增加。银行股的系统风险将提升。

运营成本的提升很可能是今年银行收益令人沮丧的另一原因。银行正在经历着从日常运营及合规运营成本高企到综合成本一步步膨胀的变迁,此外银行还需投资升级更新落伍的技术系统,而且这些支出无法通过减少其它开支而节省。

“正如前几年一样,2017年澳交所最好的机会大多数也不在大盘股。不过银行股在今年理应依旧在澳股的投资组合中占有一席之地”,阿伯内西表示,投资应秉承基本面决定投资去留的原则,谨慎加大头寸,但同时也要随时关注投资组合风险管理中的估值变化。

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询专业人士。

(郑重声明:ACB News《澳华财经在线》对本文保留全部著作权限,未经许可授权,禁止第三方以任何形式转载,违者必究。)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64