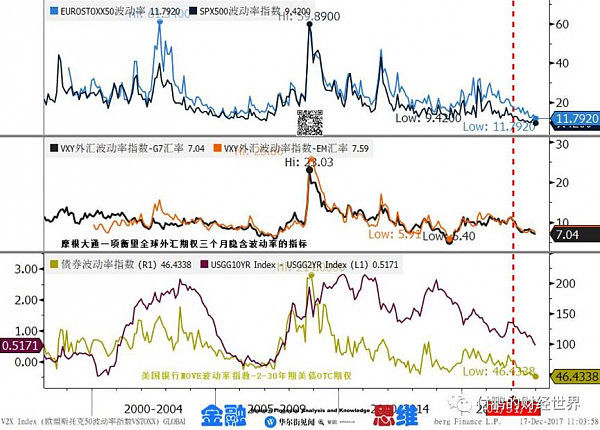

2017全球FICC市场最具代表性的一张逻辑图, 从波动率变化分析投资策略原则

金融市场波动的内核就是美债的波动率,无可厚非的全球FICC的核心之矛,波动性从债券市场向外传导,影响着大到国家的资产负债表、小到企业的资产负债表和居民的资产负债表,最终作用到相关的汇率和权益市场上去。

事实上我更愿意增加一个数据,那就是美债收益率的结构(长短端利差)。

从这幅波动率路径图上应该不难看出来:

美债收益率的结构主导了波动率,两者之间高度吻合,结构扁平化逐步的压低波动率,但同样带来了风险,隐含的风险暴露出来后又使得货币政策匆忙调整拉阔了债券收益率曲线,利差和政策的作用修复风险压低波动性,资产负债表的修复得益于利率曲线,周而复始...

债券这头,美债长短端倒挂还有50个bp左右,而美国银行的MOVE波动率指数(参考了2-30年期美债场外期权)却在2017年的年末降至到了43.97(1988年问世以来的最低水平);

汇率这头,我们用MOVE指数(摩根大通一项衡量全球外汇期权三个月隐含波动率的指标)已经下滑至接近2014年以来的最低水平,而低波动率下汇率驱动的逻辑会从美国因素转移到非美国因素*,这也符合(美债)债券波动率是全球金融市场波动率之矛的体系,两种最主要的货币欧元、日元被自身的政治因素所影响,微观的波动更多的源于此,但宏观层面货币核心美元的变量却在宏观层面主导着整体的波动率水平,特别是美联储和市场之间良好的沟通与衡量,对市场波动的控制起到最主要的作用;

权益这头,在整个体系下全球的主要权益市场也得益于债券市场的变动*,全球的权益市场波动率也创下了史无前例的低水平,无论是从衡量SPX的VIX指数还是衡量欧洲EURO STOXX50的V2X指数均在今年刷下了新低;

未来(或许就是2018年)波动率的来源将会隐含在债券市场逐步传导带来的各个部门的资产负债表的变化,而现在债券市场的结构还有50个bp,低波动率的周期或许正在逐步的接近尾声,美联储周而复始的周期,这个世界金融之锚依旧具有着巨大的影响力;

1.挑好企业、避开风险

我们来看1997、1998年,其实这每一段的机会在97、98年这个过程中都可以看。先从最左边开始,包括索罗斯狙击东南亚,包括美元大幅度升值、东南亚房地产泡沫的破裂等,我们大部分人应该都没有参与过。一直到1997年以后,98、99年证券市场处在相对低波动率下,那时候是科技股的大繁荣。

我们先不去讨论泡沫的问题,泡沫是波动率起来以后破裂的问题。如果单纯从证券波动率上来讲,我觉得相对比较简单,低波动率下都是买股票的。整个波动率越低,原则上都是单纯的买股票的时候。持有股票是一个非常好的投资手段,无非就是买那只股的问题。

第一,要挑好企业;

第二,从系统性上来讲就是要避开系统性风险。

因为这样系统性风险原则上是给做空的人准备的。实际上那个过程中先是陷入到股票大繁荣,然后波动率起来了以后,大概在2000年左右,美元的顶峰也随即出来,全球波动率的风险应该是规避开了。

关于波动率风险中间对应的交易逻辑,我们可以看到,其实从2000年开始一直到2002年,全球都处在系统性风险比较偏高的过程,所以这个过程中不是持有股票的好时间。

对应的,每一次债券波动率起来的时候都是一小段的债券牛市,往后其实一直是债券的熊市,整个短暂收益率一直是上行的过程。对于股票来讲,实际上最好的年代是从2002年开始,全球的正反馈一直大概到2007年、2008年左右。

2.低波动率下投资策略

关于汇率记住一点:低波动率下都是卖出美元的过程。

大概从2002年左右开始,包括卖出美元、买入欧元、买入英镑、买入新兴市场货币等都是收益最高的。当汇率波动率处在高位的时候,开始由低走高,这个过程中都是美元的强势。

对于债券我们其实也可以得到一个总结:债券波动率处在往低的过程中,实际上都是债券的熊市。

如果波动率由低开始走高,债券收益率曲线开始走阔的过程中,其实这个时候都是债券的牛市,也就是买债的过程。

对应到股票上,我们得到的结论也就比较清晰:在低波动率下,原则上就是买股票、或者挑股票的过程。高波动率下,其实就是防止系统性风险的过程,卖出股票或者做空股票、做空指数。

3.自身机遇分享:汇率走低蕴含美元走弱

我的人生机遇实际上是源自于2008年汇率波动率起来的过程中,所以在汇率波动率起来的是时候,我负责的是大量开始买入美金,无非是当时在比较细的分支上,我们选择的不是卖出EM而是卖出英镑,所以这是当时的一个机遇。

当然波动率慢慢下来了以后,实际上可以看到汇率的表现在整个波动率起来以后,基本上它的投资收益也都一步到位了。在之后漫长的几年中,虽然汇率也在波动,但实际上机会并不多,一直到2012年底到2013年的过程中,波动率又再次起来,实际上这个过程中蕴含了日元的交易机会。

然后一直到2014年,也就是大家看到波动率重新再次起来的时候,我们其实选择的是纽元在内,包括澳元的空头,还有持续的日元空头,对应的就是这样的波动率起来。

对于美国股市也一样,2008年实际上是风险最大的股票市场狂跌,之后陷入到低利率、陷入到回购,所以基本上有一些系统性风险产生的小波动,但整体来讲还是买买买的过程。

实际上要防范的就是,未来可能潜在的波动率起来。大概最近这一年多,汇率市场上其实波动率的走低,实际上蕴含的是美元走弱。对应过来可以看到过去的一年多,卖美元、买新兴市场货币可能是最好的收益,包括买欧元。

当然原则上可能不是美国因素在主导,债券市场上我们可以看到波动率一直从高往低走,全球利率水平大幅度的抬升,利差继续收缩,所以我们其实基本上把大类资产在每一阶段中应该做的组合都捋清楚了,也就知道后面应该怎么干了。

4.做空做多?谨记两点!

其实你会发现无论是做多也好,还是做空也好,在这个过程中最重要的是不要在转折的过程中死掉就可以了。

每个人其实都有机会做多,可能是一个时间持续性的过程,但是一次偶然或者三五年来一次波动率突然间起来,那很有可能就会让你损失殆尽。如果你没有意识到这个问题,反过来一样,做空的人可能就是等待三五年抓住一个波动率起来的机会,那整个财富实际上就呈现了几何型增长。

但是对于做空的人来讲也要明白,波动率下来以后,如果还抱着这样空头思维的话,可能后面低波动的状态下又慢慢进行损耗,所以无论是做空也好、做多也好,大家得到的结论都是一样的。

对空头来讲,最喜欢做空的资金叫“三年不开张,开张吃三年”;对于做多资金来讲,实际上叫做“拿住三年不松手”,但是一定要小心防风险。简单来讲就是一次这样的风险,就可能让你完全前功尽弃。

只要做到这两点,无论是多空,在整个波动率周期里,实际上大部分人一生其实能经历一个周期也就差不多了,因为大家想想这样的一个周期基本上就是十年了,所以我们人生能有几个十年呢?

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64